Resumé:

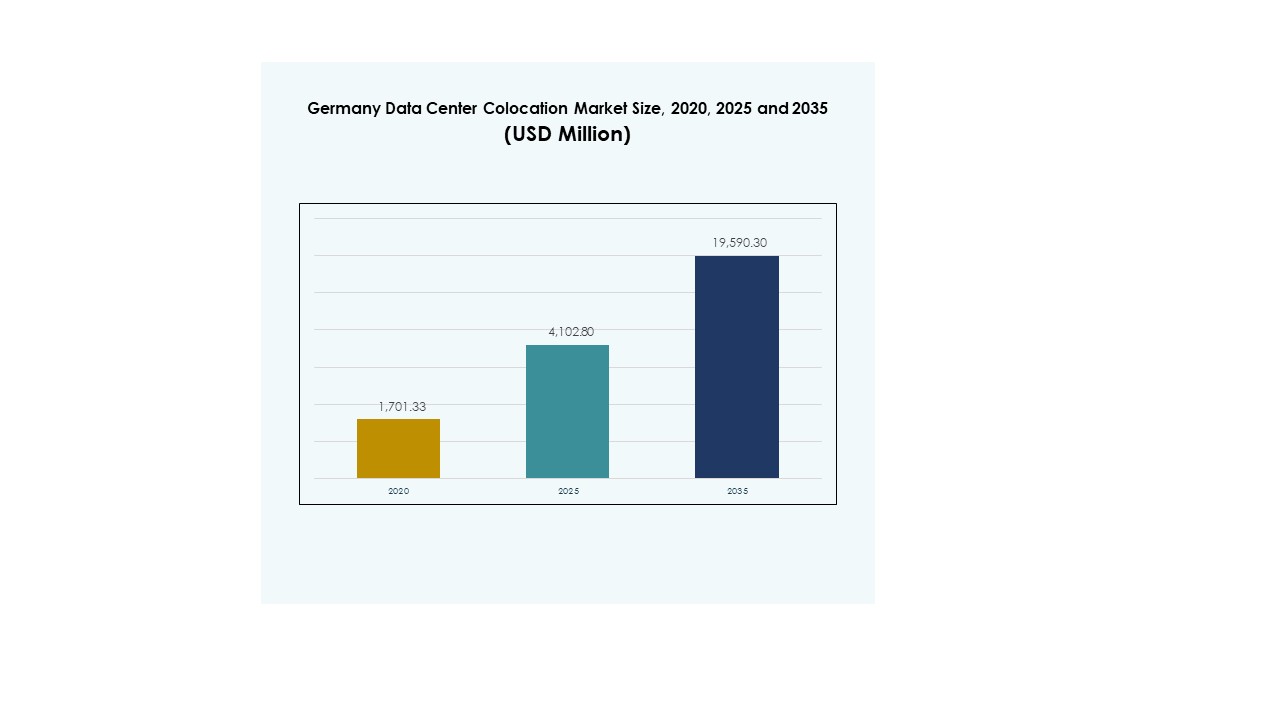

Markedet for datacentre i Indonesien blev vurderet til USD 4.750,56 millioner i 2020 til USD 8.235,66 millioner i 2025 og forventes at nå USD 24.359,40 millioner i 2035, med en CAGR på 11,38% i prognoseperioden.

| RAPPORTATTRIBUT |

DETALJER |

| Historisk Periode |

2020-2023 |

| Basisår |

2024 |

| Prognoseperiode |

2025-2035 |

| Størrelse på Indonesiens Datacenter Marked 2025 |

USD 8.235,66 Millioner |

| Indonesiens Datacenter Marked, CAGR |

11,38% |

| Størrelse på Indonesiens Datacenter Marked 2035 |

USD 24.359,40 Millioner |

Stærk vækst i cloud-adoption, AI-integration og 5G-udvidelse driver markedet fremad. Virksomheder søger pålidelig digital infrastruktur til at håndtere stigende datamængder og sikre operationel effektivitet. Innovation i modulære og edge-implementeringer understøtter efterspørgslen i underforsynede regioner. Datalokaliseringspolitikker og smarte byprojekter øger mulighederne for udbydere. Markedet har strategisk betydning, da det understøtter finansielle tjenester, e-handel og telekomsektorer. Investorer betragter det som et attraktivt knudepunkt for Sydøstasiens digitale transformation.

Jakarta leder markedet som det primære knudepunkt og har den største andel på grund af sin konnektivitet og økonomiske dominans. Surabaya er i fremgang med investeringer i modulære og colocation-faciliteter, understøttet af voksende efterspørgsel fra virksomheder. Batam drager fordel af grænseoverskridende konnektivitet og undersøiske kabelinfrastrukturer, hvilket gør det til et stigende hotspot. Sekundære byer tiltrækker også opmærksomhed gennem smarte byinitiativer og SMV-adoption. Denne regionale ekspansion understøtter balanceret vækst på tværs af Indonesiens Datacenter Marked.

Markedsdrivere

Markedsdrivere

Voksende Behov For Digital Transformation Og Udvidelse Af Cloud-tjenester

Markedet for datacentre i Indonesien udvider sig på grund af stærk efterspørgsel efter digitale transformationsinitiativer. Virksomheder flytter arbejdsbyrder til cloud-platforme for at forbedre effektivitet og skalerbarhed. Cloud-adoption driver investeringer i hyperscale og colocation-faciliteter på tværs af bymæssige knudepunkter. Digital-first strategier fra virksomheder styrker efterspørgslen efter pålidelig infrastruktur. Edge computing-adoption supplerer cloud-strategier, reducerer latenstid og muliggør hurtigere datalevering. Stærk vækst i e-handel, fintech og digital bankvirksomhed fremskynder yderligere behovet for kapacitet. Investorer ser markedet som kritisk for Sydøstasiens digitale økosystem. Det fortsætter med at positionere sig som et regionalt knudepunkt.

Teknologisk Innovation Gennem 5G, IoT Og Kunstig Intelligens Integration

Den hurtige indførelse af 5G, IoT og AI styrker efterspørgslen efter digital infrastruktur i hele Indonesien. Virksomheder kræver avanceret computerkapacitet til at håndtere realtidsdataarbejdsbelastninger. Integration af AI-drevne køle- og overvågningssystemer forbedrer energieffektiviteten. Telekomudbydere og cloud-operatører samarbejder om at etablere næste generations faciliteter. IoT-indførelse i logistik, sundhedspleje og fremstilling driver væksten af edge-datacentre. Virksomheder er afhængige af 5G-aktiverede datacentre for højhastighedsforbindelse og realtidsoperationer. Disse teknologiske skift tiltrækker både indenlandske og internationale investorer. Det skaber en bæredygtig vækstbane for det indonesiske datacentermarked.

- For eksempel lancerede Indosat Ooredoo Hutchison i samarbejde med Huawei Indonesiens første AI Experience Centre ved Solo Technopark i august 2024, støttet af en investering på 200 millioner dollars og 5G-drevet digital infrastruktur, der fremmer teknisk træning og digital innovation for tusindvis af fagfolk.

Regeringsinitiativer og krav til datalokalisering

Nationale politikker, der understreger datasuverænitet, påvirker efterspørgslen efter lokale datalagringsfaciliteter. Reguleringer kræver, at følsomme data forbliver inden for Indonesiens grænser. Denne juridiske ramme opmuntrer til investering i nye regionale centre af globale cloud-udbydere. Lokale virksomheder drager fordel af reducerede overholdelsesrisici og forbedret datasikkerhed. Regeringsstøttede smart city-projekter driver indførelsen af moderne datainfrastruktur. Støttende incitamenter opmuntrer udenlandske investorer til at etablere indenlandske faciliteter. Dette miljø fremmer konkurrence blandt nøgleudbydere. Det styrker den langsigtede tillid til det indonesiske datacentermarked.

Strategisk betydning for virksomheder, investorer og regional konnektivitet

Markedet har strategisk betydning for virksomheder og globale investorer, der retter sig mod Sydøstasien. Virksomheder ser Indonesien som en central node for regional konnektivitet. Robuste investeringer i undersøiske kabler forbedrer den internationale dataflowkapacitet. Stærke partnerskaber mellem telekommunikation, IT-firmaer og cloud-ledere udvider vækstmulighederne. Digital bankpenetration og vækst i e-handel stimulerer yderligere infrastrukturbehov. Virksomheder opnår omkostningseffektivitet og modstandsdygtighed gennem colocation-modeller. Investorer drager fordel af stabile indtægtsstrømme og stigende digital indførelse. Det fortsætter med at spille en afgørende rolle i regional konkurrenceevne.

- For eksempel forbinder Echo undersøisk kabel udviklet af Google, Meta og XL Axiata Californien, Jakarta, Singapore og Guam med en designkapacitet på 144 Tbps og er planlagt til at være klar til service i 2025, hvilket direkte styrker Indonesiens rolle i Sydøstasiens datakonnektivitet økosystem.

Markedstendenser

Udvidelse af datacentre drevet af vedvarende energi

Bæredygtighedstendenser dominerer investeringerne i det indonesiske datacentermarked. Operatører fokuserer på integration af vedvarende energi for at reducere CO2-udledninger. Sol-, vand- og vindenergiprojekter understøtter forpligtelser til grøn infrastruktur. Optimering af Power Usage Effectiveness (PUE) bliver en kritisk præstationsmåling. Virksomheder kræver bæredygtig hosting i overensstemmelse med ESG-mandater. Energieffektivitet driver også konkurrencemæssig differentiering for colocation- og hyperscale-udbydere. Indførelse af avancerede køleløsninger reducerer driftsomkostningerne. Det placerer Indonesien i en gunstig position for bæredygtig digital infrastruktur.

Stigende indførelse af modulære og edge-datacenterudrulninger

Efterspørgslen efter tjenester med lav latenstid driver adoptionen af edge- og modulære centre. Virksomheder udnytter edge-faciliteter til at understøtte IoT, AR og realtidsapplikationer. Modulære centre muliggør hurtigere implementering i underbetjente områder. Skalerbarhed og omkostningseffektivitet styrker deres adoption blandt små og mellemstore virksomheder. Udvidelsen af 5G-netværk accelererer efterspørgslen efter lokaliseret infrastruktur. Integration med smart city-projekter fremmer yderligere implementering. Cloud-tjenesteudbydere adopterer modulære designs til regional udvidelse. Det forbedrer serviceadgangen i fjerntliggende og nye områder af Indonesiens datacentermarked.

Øget Fokus På Cybersikkerhed Og Overholdelsesstandarder

Stigende digitalisering øger fokus på databeskyttelsesrammer. Udbydere implementerer zero-trust-modeller for at styrke sikkerheden. Overholdelse af globale certificeringer bliver en kritisk investeringsprioritet. Virksomheder kræver forbedret kryptering, trusselsdetektion og overvågningssystemer. Adoptionen af cybersikkerhed udvides på grund af stigningen i følsomme dataarbejdsbelastninger. Datalokaliseringslove øger yderligere sikkerhedsforpligtelserne. Partnerskaber med globale IT-sikkerhedsfirmaer understøtter infrastrukturens troværdighed. Det gør sikkerhed til en central differentieringsfaktor på Indonesiens datacentermarked.

Vækst Af AI-Drevne Operationer Og Automationsintegration

Adoptionen af automation transformerer facilitetsstyring og operationel ydeevne. AI-værktøjer optimerer energiforbrug og forudsiger vedligeholdelsesbehov. Automation reducerer risikoen for nedetid og sikrer operationel kontinuitet. Adoptionen af fjernovervågning understøtter hybride og cloud-arbejdsbelastninger. Virksomheder kræver prædiktiv analyse for at forbedre IT-effektiviteten. AI-baseret planlægning reducerer forsinkelser i infrastrukturens skalering. Smart automation øger arbejdsstyrkens effektivitet og omkostningsreduktion. Det omformer operationel ekspertise inden for Indonesiens datacentermarked.

Markedsudfordringer

Høje Infrastrukturudgifter Og Begrænsninger I Strømforsyning

Indonesiens datacentermarked står over for udfordringer fra høje kapitaludgifter. Opførelse af moderne faciliteter kræver betydelige investeringer i strøm, køling og sikkerhed. Driftsomkostningerne stiger på grund af høje elpriser i bycentre. Pålideligheden af strømforsyningen forbliver en stor bekymring i ekspanderende områder. Begrænset tilgængelighed af vedvarende energi begrænser bæredygtig vækst i visse områder. Udbydere har brug for finansiering i stor skala for at håndtere infrastrukturefterspørgslen. Stigende byggeomkostninger og importafgifter på udstyr øger presset. Det fortsætter med at teste udbydernes finansielle modstandsdygtighed.

Manglende Talent Og Regulatoriske Kompleksiteter På Markedet

Mangel på kvalificerede fagfolk påvirker industriens kapacitet til at skalere operationer. Virksomheder kæmper for at finde talenter med ekspertise inden for cloud, AI og cybersikkerhed. Uddannelses- og træningsprogrammer er utilstrækkelige til at imødekomme efterspørgslen. Komplekse regulatoriske rammer skaber yderligere adgangsbarrierer for udenlandske investorer. Datalokaliseringslove kræver konstant overholdelsesovervågning. Inkonsekvent infrastrukturudvikling på tværs af provinser bremser ekspansionen. Cybersikkerhedstrusler komplicerer yderligere overholdelseskravene. Det tilføjer operationelle risici på Indonesiens datacentermarked.

Markedsmuligheder

Hurtig Adoption Af Cloud-Tjenester Og Udvidelse Af Den Digitale Økonomi

Det indonesiske datacentermarked præsenterer stærke muligheder fra cloud-adoption og vækst i den digitale økonomi. Virksomheder inden for e-handel, fintech og sundhedssektoren driver efterspørgslen efter skalerbare faciliteter. Startups har brug for overkommelige colocation- og modulære løsninger til at understøtte driften. Globale udbydere udvider lokale fodaftryk for at imødekomme den hurtigt voksende efterspørgsel. Stigende adoption af SaaS- og PaaS-modeller accelererer yderligere mulighederne. Datadrevne virksomheder søger AI- og analyseklare infrastrukturer. Hybride løsninger fremstår som attraktive modeller for virksomheder. Det fortsætter med at give betydelige investeringsmuligheder for investorer.

Regional Konnektivitet og International Investorudvidelse

Regionale konnektivitetsprojekter som nye undersøiske kabelsystemer styrker mulighederne. Disse investeringer udvider den internationale dataflow og understøtter globale virksomhedsoperationer. Indonesien bliver et foretrukket knudepunkt for multinationale selskaber i Sydøstasien. Investorer målretter langsigtede indtægtsmuligheder i både hyperscale- og edge-markederne. Lokale partnerskaber forbedrer indgangsstrategier for globale udbydere. Udvidelse til sekundære byer tilbyder nye kundebaser. Stærk regeringsstøtte skaber et gunstigt investeringsklima. Det åbner for vedvarende vækst på det indonesiske datacentermarked.

Markedssegmentering

Efter Komponent

Hardware dominerer det indonesiske datacentermarked med servere, lager og køleinfrastruktur, der driver væksten. Stigende databelastninger får virksomheder til at investere i avancerede racks og netværkssystemer. Stærk efterspørgsel efter effektiv strømstyring og sikkerhedssystemer fremmer hardwaresegmentets adoption. Software vinder også indpas med orkestrerings- og automatiseringsværktøjer, der forbedrer operationel effektivitet. Tjenester udvides gennem rådgivning, managed services og integrationsstøtte. Udbydere tilbyder end-to-end-tjenester for at sikre faciliteternes modstandsdygtighed. Det forstærker hardware som det førende segment med voksende støtte fra software og tjenester.

Efter Datacentertype

Hyperscale-datacentre dominerer på grund af stigende cloud-adoption og storstilet virksomhedsbehov. Globale udbydere bygger hyperscale-campusser for at understøtte AI- og big data-arbejdsbelastninger. Colocation har også stærk efterspørgsel fra SMV’er og regionale virksomheder. Edge- og modulære faciliteter vokser hurtigt i underforsynede regioner for lav-latensbehov. Cloud- og internetdatacentre udvides med SaaS- og platform-adoption. Virksomhedsdatasentre forbliver relevante for privat lagring og overholdelseskrav. Mega-centre forbedrer international konnektivitet. Det positionerer hyperscale som den centrale vækstdriver.

Efter Implementeringsmodel

Cloud-baseret implementering fører det indonesiske datacentermarked på grund af hurtig SaaS- og hybridadoption. Virksomheder foretrækker cloud-baserede modeller for skalerbarhed og omkostningsbesparelser. On-premises-løsninger tiltrækker stadig organisationer med strenge overholdelseskrav. Hybride implementeringer vinder stærk adoption for at balancere sikkerhed og fleksibilitet. SMV’er skifter i stigende grad til cloud-hosting på grund af lave adgangsbarrierer. Store virksomheder investerer i hybrid for at håndtere missionkritiske arbejdsbelastninger. Offentlige institutioner accelererer også hybridadoption for følsomme applikationer. Det gør cloud-baserede modeller til det hurtigst voksende segment.

Efter Virksomhedsstørrelse

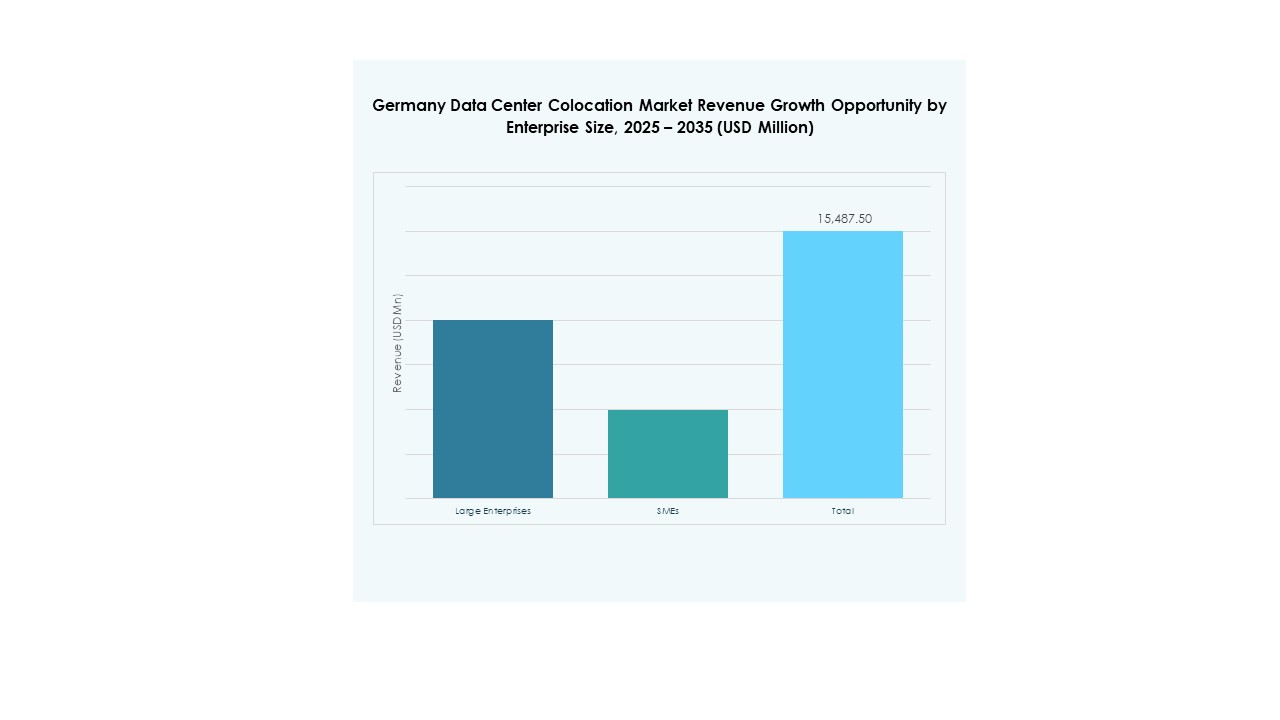

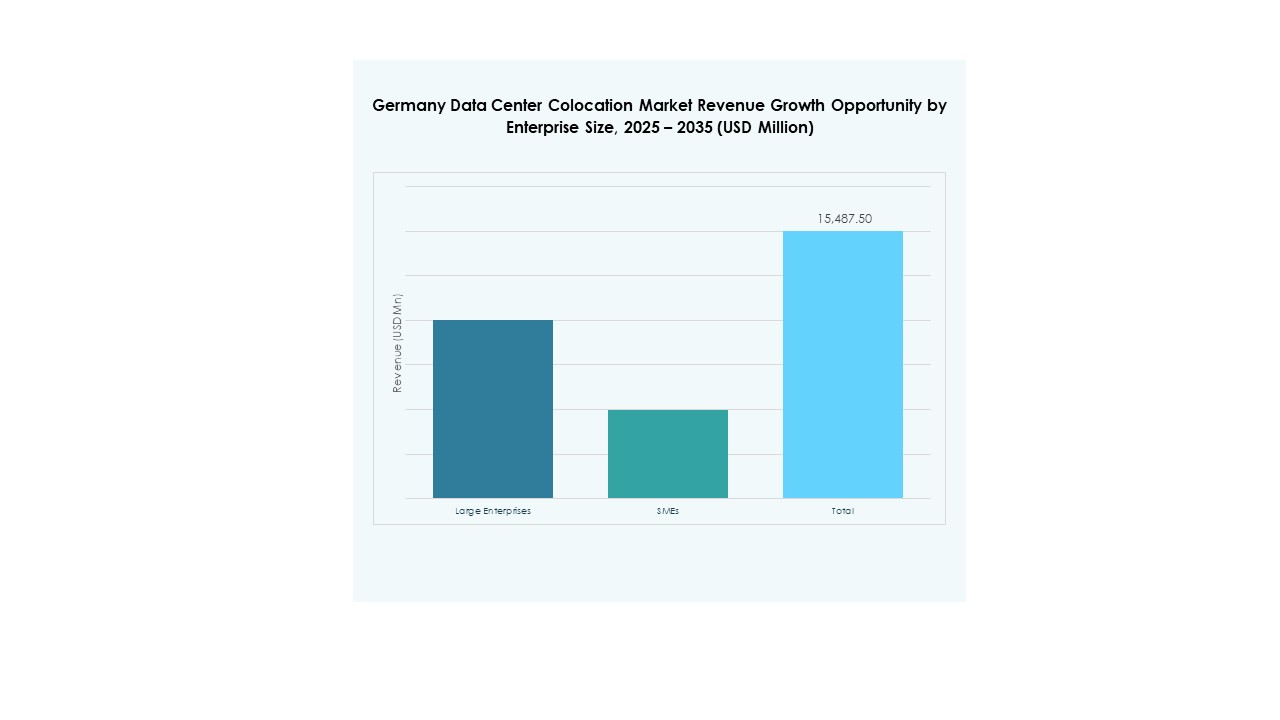

Store virksomheder dominerer med stærk efterspørgsel efter colocation og hyperscale kapacitet. Deres anvendelse af AI, 5G og analyse kræver avanceret infrastruktur. SMV’er viser stigende efterspørgsel efter modulære og cloud-baserede løsninger. Overkommelige prismodeller opmuntrer SMV-deltagelse i den digitale økonomi. Administrerede tjenester og skalerbare pakker imødekommer deres behov. Store virksomheder opretholder en førende andel med international konnektivitetsefterspørgsel. SMV’er bidrager til langsigtet markedsdiversificering. Det styrker begge virksomhedsstørrelsessegmenter på Indonesiens datacentermarked.

Efter Anvendelse / Brugssag

IT og telekommunikation leder adoptionen på grund af stærk konnektivitet og efterspørgsel efter digitale tjenester. BFSI har også en betydelig andel med vækst i digital bankvirksomhed og fintech. Detailhandel og e-handel udvider brugen gennem online transaktions- og logistikplatforme. Sundhedssektoren øger adoptionen med krav til telemedicin og patientdata. Regering og forsvar er afhængige af sikre faciliteter til national datahåndtering. Medier og underholdning styrker efterspørgslen fra streaming- og spilletjenester. Produktion og uddannelse adopterer også AI-aktiveret infrastruktur. Det diversificerer anvendelser på tværs af Indonesiens datacentermarked.

Efter Slutbrugerindustri

Cloud-tjenesteudbydere dominerer, da de udvider hyperscale-campusser over hele landet. Virksomheder investerer kraftigt i colocation og hybride faciliteter. Regeringsorganer etablerer datacentre til sikker opbevaring og overholdelse. Colocation-udbydere styrker tilstedeværelsen gennem overkommelige modeller for SMV’er. Andre industrier som uddannelse og energiforsyninger adopterer specialiserede faciliteter. Cloud-tjenester forbliver den stærkeste drivkraft for infrastrukturinvesteringer. Efterspørgsel fra virksomheder sikrer balanceret vækst på tværs af kategorier. Det positionerer cloud-tjenesteudbydere som den dominerende kraft på Indonesiens datacentermarked.

Regionale Indsigter

Jakarta Som Det Centrale Knudepunkt Med Højeste Markedsandel

Jakarta dominerer Indonesiens datacentermarked med over 60% markedsandel. Byen fungerer som det økonomiske og konnektivitetsknudepunkt for virksomheder. Stærk efterspørgsel fra BFSI, telekommunikation og cloud-tjenesteudbydere driver kapacitetsudvidelse. Robust kraftinfrastruktur understøtter hyperscale- og colocation-udviklinger. Jakarta tiltrækker størstedelen af udenlandske direkte investeringer i digital infrastruktur. Undersøiske kabelprojekter styrker yderligere dens rolle i international dataflow. Det fortsætter med at tjene som det centrale vækstknudepunkt for industrien.

- For eksempel begyndte NTT i juni 2024 opførelsen af Jakarta 2 Annex Data Center (JKT2A), dets tredje facilitet i byen, der leverer 12 megawatt IT-belastning over 5.800 kvadratmeter for at understøtte den voksende efterspørgsel fra BFSI, telekommunikation og hyperscale cloud-sektorer. NTT’s JKT3-campus i Bekasi-området, åbnet i april 2022, tilbyder også en indledende kapacitet på 15,2 MW og udvider Jakartas position som datacenterhovedstad i Indonesien.

Fremvoksende Vækst Fra Surabaya Og Batam Regionerne

Surabaya har en andel på 20% med stigende investeringer i modulære og colocation-faciliteter. Dens strategiske placering i Østindonesien forbedrer digital adgang for regionale virksomheder. Stærke regeringsstøttede infrastrukturprojekter fremskynder adoptionen. Batam fanger 10% andel på grund af sin rolle som et knudepunkt for grænseoverskridende konnektivitet. Regionen drager fordel af nærheden til Singapore og undersøiske kabel-landingsstationer. Virksomheder ser Batam som et overkommeligt alternativ til ekspansion. Det styrker Indonesiens datacentermarkeds modstandsdygtighed uden for Jakarta.

Muligheder På Tværs Af Sekundære Byer Og Ydre Regioner

Sekundære byer og yderområder udgør 10% af markedet. Væksten drives af SMV’er, e-handelsfirmaer og smart city-projekter. Edge- og modulære centre muliggør lokaliseret infrastrukturudvidelse. Forbedret konnektivitet sikrer adgang for fjerntliggende og underforsynede områder. Disse regioner præsenterer nye muligheder for investorer, der sigter mod regional penetration. Decentralisering reducerer afhængigheden af Jakarta, samtidig med at den forbedrer den nationale modstandsdygtighed. Det positionerer det indonesiske datacentermarked for balanceret regional vækst.

- For eksempel bekræftede det indonesiske ministerium for investering og downstreaming i maj 2025, at Batams datacenterudvidelse er en del af en bredere national strategi for at tiltrække investeringer i digital infrastruktur i regionale knudepunkter.

Konkurrence Indsigter:

- Telkomsigma

- Biznet Data Centers

- DCI Indonesia

- Indonet

- MyRepublic Indonesia

- NTT Communications Corporation

- Digital Realty Trust, Inc.

- Microsoft Corporation

- Amazon Web Services, Inc. (AWS)

- Google LLC (Alphabet Inc.)

Det indonesiske datacentermarked er præget af stærk konkurrence mellem indenlandske udbydere og globale hyperscale-operatører. Lokale virksomheder som Telkomsigma, Biznet og DCI Indonesia dominerer med etableret infrastruktur og regional ekspertise, der betjener erhvervs- og regeringskunder. Globale ledere, herunder AWS, Microsoft og Google, udvider aggressivt for at imødekomme cloud-drevet efterspørgsel, understøttet af betydelige investeringer i hyperscale-campusser. NTT og Digital Realty styrker deres positioner ved at tilbyde colocation- og interconnection-tjenester, mens Indonet og MyRepublic fokuserer på skalerbare løsninger til SMV’er. Det forbliver yderst konkurrencedygtigt, med udbydere, der differentierer sig gennem bæredygtighedsinitiativer, edge-implementeringer og avanceret cloud-integration, hvilket sikrer robust vækst og langsigtet investorinteresse.

Seneste Udviklinger:

- I juni 2025 annoncerede Edgnex Data Centers af Damac, et førende digitalt infrastrukturfirma, jordopkøb og tidlig konstruktion af deres andet AI-fokuserede datacenteranlæg i Jakarta, Indonesien. Anlægget, der forventes at levere en fremtidig kapacitet på 144MW og understøttet af en investering på 2,3 milliarder dollars, vil sætte nye standarder for AI-drevet infrastruktur og forventes at begynde første fase af operationer i december 2026.

- I juli 2025 sikrede DAMAC Digital et skelsættende jordopkøb i Cikarang, Vestjava, med hjælp fra JLL Indonesia, og lagde grundlaget for et af landets største fremtidige AI-fokuserede datacentre. Med et areal på 50.000 kvadratmeter og en målrettet kapacitet på 144MW forventes denne investering på 2,3 milliarder dollars at drive Indonesiens transformation til et strategisk knudepunkt for næste generations digital infrastruktur, med færdiggørelse af første fase forventet i tredje kvartal 2026.

- I juli 2025 lancerede Anaplan sit nye datacenter i Indonesien med det formål at give lokale virksomheder forbedret datastyring, avanceret analyse og forbedret overholdelse af lokale regler. Denne lancering giver indonesiske virksomheder adgang til højtydende, skalerbar infrastruktur og drage fordel af reduceret datalatenstid, robust sikkerhed og problemfri integration til finansielle og arbejdsstyrkeplanlægningsaktiviteter.

Markedsdrivere

Markedsdrivere