Zusammenfassung:

Der Markt für Rechenzentren in Indonesien wurde im Jahr 2020 mit 4.750,56 Millionen USD bewertet, soll bis 2025 auf 8.235,66 Millionen USD anwachsen und bis 2035 voraussichtlich 24.359,40 Millionen USD erreichen, mit einer jährlichen Wachstumsrate (CAGR) von 11,38 % im Prognosezeitraum.

| BERICHTSATTRIBUT |

DETAILS |

| Historischer Zeitraum |

2020-2023 |

| Basisjahr |

2024 |

| Prognosezeitraum |

2025-2035 |

| Marktgröße der indonesischen Rechenzentren 2025 |

USD 8.235,66 Millionen |

| Markt für indonesische Rechenzentren, CAGR |

11,38% |

| Marktgröße der indonesischen Rechenzentren 2035 |

USD 24.359,40 Millionen |

Starkes Wachstum bei der Cloud-Adoption, KI-Integration und 5G-Erweiterung treibt den Markt voran. Unternehmen suchen nach zuverlässiger digitaler Infrastruktur, um steigende Datenmengen zu verwalten und die betriebliche Effizienz sicherzustellen. Innovationen in modularen und Edge-Implementierungen unterstützen die Nachfrage in unterversorgten Regionen. Datenlokalisierungsrichtlinien und Smart-City-Projekte verbessern die Chancen für Anbieter. Der Markt hat strategische Bedeutung, da er Finanzdienstleistungen, E-Commerce und Telekommunikationssektoren unterstützt. Investoren betrachten ihn als attraktiven Knotenpunkt für die digitale Transformation Südostasiens.

Jakarta führt den Markt als primärer Knotenpunkt an und hält aufgrund seiner Konnektivität und wirtschaftlichen Dominanz den größten Anteil. Surabaya entwickelt sich mit Investitionen in modulare und Colocation-Einrichtungen, unterstützt durch die wachsende Nachfrage von Unternehmen. Batam profitiert von grenzüberschreitender Konnektivität und Unterseekabelinfrastruktur und wird zu einem aufstrebenden Hotspot. Sekundärstädte ziehen ebenfalls durch Smart-City-Initiativen und KMU-Adoption Aufmerksamkeit auf sich. Diese regionale Expansion unterstützt ein ausgewogenes Wachstum im Markt für indonesische Rechenzentren.

Markttreiber

Markttreiber

Wachsende Notwendigkeit für digitale Transformation und Cloud-Service-Erweiterung

Der Markt für indonesische Rechenzentren expandiert aufgrund der starken Nachfrage nach digitalen Transformationsinitiativen. Unternehmen verlagern Arbeitslasten auf Cloud-Plattformen, um Effizienz und Skalierbarkeit zu verbessern. Die Cloud-Adoption treibt Investitionen in Hyperscale- und Colocation-Einrichtungen in städtischen Zentren voran. Digital-First-Strategien von Unternehmen stärken die Nachfrage nach zuverlässiger Infrastruktur. Die Einführung von Edge-Computing ergänzt Cloud-Strategien, reduziert Latenzzeiten und ermöglicht schnellere Datenlieferung. Starkes Wachstum im E-Commerce, Fintech und digitalen Banking beschleunigt weiter den Bedarf an Kapazität. Investoren betrachten den Markt als entscheidend für das digitale Ökosystem Südostasiens. Er positioniert sich weiterhin als regionaler Knotenpunkt.

Technologische Innovation durch 5G, IoT und Integration künstlicher Intelligenz

Die rasche Einführung von 5G, IoT und KI stärkt die Nachfrage nach digitaler Infrastruktur in ganz Indonesien. Unternehmen benötigen fortschrittliche Rechenkapazitäten, um Echtzeit-Datenlasten zu bewältigen. Die Integration von KI-gestützten Kühl- und Überwachungssystemen verbessert die Energieeffizienz. Telekommunikationsanbieter und Cloud-Betreiber arbeiten zusammen, um Einrichtungen der nächsten Generation zu etablieren. Die Einführung von IoT in Logistik, Gesundheitswesen und Fertigung treibt das Wachstum von Edge-Datenzentren an. Unternehmen verlassen sich auf 5G-fähige Datenzentren für Hochgeschwindigkeitskonnektivität und Echtzeitbetrieb. Diese technologischen Veränderungen ziehen sowohl inländische als auch internationale Investoren an. Es schafft eine nachhaltige Wachstumsdynamik für den indonesischen Datenzentrum-Markt.

- Zum Beispiel startete Indosat Ooredoo Hutchison in Zusammenarbeit mit Huawei im August 2024 das erste KI-Erlebniszentrum Indonesiens im Solo Technopark, unterstützt durch eine Investition von 200 Millionen US-Dollar und 5G-gestützte digitale Infrastruktur, die technisches Training und digitale Innovation für Tausende von Fachleuten vorantreibt.

Initiativen der Regierung und Anforderungen an die Datenlokalisierung

Nationale Richtlinien, die die Datensouveränität betonen, beeinflussen die Nachfrage nach lokalen Datenspeichereinrichtungen. Vorschriften verlangen, dass sensible Daten innerhalb der indonesischen Grenzen bleiben. Dieses rechtliche Rahmenwerk fördert Investitionen in neue regionale Zentren durch globale Cloud-Anbieter. Lokale Unternehmen profitieren von reduzierten Compliance-Risiken und verbesserter Datensicherheit. Von der Regierung unterstützte Smart-City-Projekte treiben die Einführung moderner Dateninfrastruktur voran. Unterstützende Anreize ermutigen ausländische Investoren, inländische Einrichtungen zu errichten. Dieses Umfeld fördert den Wettbewerb unter den wichtigsten Anbietern. Es stärkt das langfristige Vertrauen in den indonesischen Datenzentrum-Markt.

Strategische Bedeutung für Unternehmen, Investoren und regionale Konnektivität

Der Markt hat strategische Bedeutung für Unternehmen und globale Investoren, die Südostasien ins Visier nehmen. Unternehmen sehen Indonesien als zentralen Knotenpunkt für regionale Konnektivität. Robuste Investitionen in Unterseekabel verbessern die internationale Datenflusskapazität. Starke Partnerschaften zwischen Telekommunikations-, IT-Unternehmen und Cloud-Führern erweitern Wachstumschancen. Die Durchdringung des digitalen Bankwesens und das Wachstum des E-Commerce stimulieren die weitere Nachfrage nach Infrastruktur. Unternehmen gewinnen Kosteneffizienz und Resilienz durch Colocation-Modelle. Investoren profitieren von stabilen Einnahmequellen und wachsender digitaler Akzeptanz. Es spielt weiterhin eine entscheidende Rolle in der regionalen Wettbewerbsfähigkeit.

- Zum Beispiel verbindet das von Google, Meta und XL Axiata entwickelte Echo-Unterseekabel Kalifornien, Jakarta, Singapur und Guam mit einer Designkapazität von 144 Tbps und soll 2025 betriebsbereit sein, wodurch Indonesiens Rolle im Datenkonnektivitätsökosystem Südostasiens direkt gestärkt wird.

Markttrends

Erweiterung von mit erneuerbarer Energie betriebenen Datenzentren

Nachhaltigkeitstrends dominieren die Investitionen im indonesischen Datenzentrum-Markt. Betreiber konzentrieren sich auf die Integration erneuerbarer Energien, um Kohlenstoffemissionen zu reduzieren. Solar-, Wasser- und Windenergieprojekte unterstützen grüne Infrastrukturverpflichtungen. Die Optimierung der Energieeffizienz (PUE) wird zu einem kritischen Leistungskennwert. Unternehmen verlangen nachhaltiges Hosting, das mit ESG-Vorgaben übereinstimmt. Energieeffizienz treibt auch die wettbewerbsfähige Differenzierung für Colocation- und Hyperscale-Anbieter voran. Die Einführung fortschrittlicher Kühllösungen reduziert Betriebskosten. Es positioniert Indonesien günstig für nachhaltige digitale Infrastruktur.

Steigende Akzeptanz von modularen und Edge-Datenzentrum-Implementierungen

Die Nachfrage nach Diensten mit niedriger Latenz treibt die Einführung von Edge- und modularen Zentren voran. Unternehmen nutzen Edge-Einrichtungen, um IoT-, AR- und Echtzeitanwendungen zu unterstützen. Modulare Zentren ermöglichen eine schnellere Bereitstellung in unterversorgten Regionen. Skalierbarkeit und Kosteneffizienz stärken ihre Akzeptanz bei KMU. Der Ausbau des 5G-Netzes beschleunigt die Nachfrage nach lokalisierter Infrastruktur. Die Integration in Smart-City-Projekte fördert die Bereitstellung weiter. Cloud-Dienstleister übernehmen modulare Designs für die regionale Expansion. Dies verbessert die Zugänglichkeit von Diensten in abgelegenen und aufstrebenden Regionen des indonesischen Rechenzentrumsmarktes.

Steigender Fokus auf Cybersicherheit und Compliance-Standards

Die zunehmende Digitalisierung erhöht den Fokus auf Datenschutzrahmen. Anbieter implementieren Zero-Trust-Modelle, um die Sicherheit zu stärken. Die Einhaltung globaler Zertifizierungen wird zu einer kritischen Investitionspriorität. Unternehmen verlangen verbesserte Verschlüsselung, Bedrohungserkennung und Überwachungssysteme. Die Einführung von Cybersicherheit nimmt aufgrund des Anstiegs sensibler Daten-Workloads zu. Gesetze zur Datenlokalisierung verstärken die Sicherheitsverpflichtungen weiter. Partnerschaften mit globalen IT-Sicherheitsfirmen unterstützen die Vertrauenswürdigkeit der Infrastruktur. Dies macht Sicherheit zu einem entscheidenden Unterscheidungsmerkmal im indonesischen Rechenzentrumsmarkt.

Wachstum von KI-gesteuerten Operationen und Automatisierungsintegration

Die Einführung von Automatisierung transformiert das Facility-Management und die Betriebsleistung. KI-Tools optimieren den Energieverbrauch und sagen Wartungsanforderungen voraus. Automatisierung reduziert das Risiko von Ausfallzeiten und gewährleistet betriebliche Kontinuität. Die Einführung von Fernüberwachung unterstützt hybride und Cloud-Workloads. Unternehmen verlangen prädiktive Analysen zur Verbesserung der IT-Effizienz. KI-basierte Planung reduziert Verzögerungen bei der Skalierung der Infrastruktur. Intelligente Automatisierung steigert die Effizienz der Belegschaft und senkt die Kosten. Sie gestaltet die betriebliche Exzellenz im indonesischen Rechenzentrumsmarkt neu.

Marktherausforderungen

Hohe Infrastrukturkosten und Einschränkungen der Stromversorgung

Der indonesische Rechenzentrumsmarkt steht vor Herausforderungen durch hohe Kapitalausgaben. Der Bau moderner Einrichtungen erfordert erhebliche Investitionen in Strom, Kühlung und Sicherheit. Die Betriebskosten steigen aufgrund hoher Stromtarife in städtischen Zentren. Die Zuverlässigkeit der Stromversorgung bleibt in expandierenden Regionen ein großes Anliegen. Die begrenzte Verfügbarkeit erneuerbarer Energien schränkt das nachhaltige Wachstum in bestimmten Bereichen ein. Anbieter benötigen groß angelegte Finanzierungen, um den Infrastrukturbedarf zu bewältigen. Steigende Baukosten und Einfuhrzölle auf Ausrüstung erhöhen den Druck. Dies stellt weiterhin die finanzielle Widerstandsfähigkeit der Anbieter auf die Probe.

Fachkräftemangel und regulatorische Komplexitäten im Markt

Ein Mangel an qualifizierten Fachkräften beeinträchtigt die Fähigkeit der Branche, den Betrieb zu skalieren. Unternehmen haben Schwierigkeiten, Talente mit Fachwissen in Cloud, KI und Cybersicherheit zu finden. Schulungs- und Bildungsprogramme sind unzureichend, um die Nachfrage zu decken. Komplexe regulatorische Rahmenbedingungen schaffen zusätzliche Markteintrittsbarrieren für ausländische Investoren. Gesetze zur Datenlokalisierung erfordern eine ständige Überwachung der Compliance. Uneinheitliche Infrastrukturentwicklung in den Provinzen verlangsamt die Expansion. Bedrohungen der Cybersicherheit erschweren die Einhaltung von Vorschriften weiter. Dies erhöht die betrieblichen Risiken im indonesischen Rechenzentrumsmarkt.

Marktchancen

Schnelle Einführung von Cloud-Diensten und Expansion der digitalen Wirtschaft

Der indonesische Rechenzentrumsmarkt bietet starke Chancen durch die Cloud-Adoption und das Wachstum der digitalen Wirtschaft. Unternehmen aus den Bereichen E-Commerce, Fintech und Gesundheitswesen treiben die Nachfrage nach skalierbaren Einrichtungen an. Startups benötigen erschwingliche Colocation- und modulare Lösungen zur Unterstützung ihrer Betriebsabläufe. Globale Anbieter erweitern ihre lokalen Standorte, um der schnell wachsenden Nachfrage gerecht zu werden. Die zunehmende Akzeptanz von SaaS- und PaaS-Modellen beschleunigt die Chancen weiter. Datengetriebene Unternehmen suchen nach KI- und analytikbereiter Infrastruktur. Hybride Lösungen erweisen sich als attraktive Modelle für Unternehmen. Es bietet weiterhin bedeutende Investitionsmöglichkeiten für Investoren.

Regionale Konnektivität und internationale Investorenexpansion

Regionale Konnektivitätsprojekte wie neue Unterseekabelsysteme stärken die Chancen. Diese Investitionen erweitern den internationalen Datenfluss und unterstützen globale Unternehmensabläufe. Indonesien wird zu einem bevorzugten Drehkreuz für multinationale Konzerne in Südostasien. Investoren zielen auf langfristige Umsatzmöglichkeiten in sowohl Hyperscale- als auch Edge-Märkten ab. Lokale Partnerschaften verbessern Eintrittsstrategien für globale Anbieter. Die Expansion in sekundäre Städte bietet neue Kundenbasen. Starke staatliche Unterstützung schafft ein günstiges Investitionsklima. Es erschließt nachhaltiges Wachstum im indonesischen Rechenzentrumsmarkt.

Marktsegmentierung

Nach Komponente

Hardware dominiert den indonesischen Rechenzentrumsmarkt mit Servern, Speicher- und Kühlinfrastruktur, die das Wachstum antreiben. Steigende Datenarbeitslasten veranlassen Unternehmen, in fortschrittliche Racks und Netzwerksysteme zu investieren. Starke Nachfrage nach effizientem Energiemanagement und Sicherheitssystemen fördert die Akzeptanz des Hardware-Segments. Software gewinnt ebenfalls an Bedeutung, da Orchestrierungs- und Automatisierungstools die Betriebseffizienz verbessern. Dienstleistungen erweitern sich durch Beratung, Managed Services und Integrationsunterstützung. Anbieter bieten End-to-End-Services an, um die Widerstandsfähigkeit der Einrichtungen sicherzustellen. Es stärkt die Hardware als führendes Segment mit wachsender Unterstützung durch Software und Dienstleistungen.

Nach Rechenzentrumstyp

Hyperscale-Rechenzentren dominieren aufgrund der steigenden Cloud-Adoption und der Nachfrage großer Unternehmen. Globale Anbieter bauen Hyperscale-Campus, um KI- und Big-Data-Arbeitslasten zu unterstützen. Colocation hält ebenfalls eine starke Nachfrage von KMUs und regionalen Unternehmen. Edge- und modulare Einrichtungen wachsen schnell in unterversorgten Regionen für geringe Latenzanforderungen. Cloud- und Internet-Rechenzentren expandieren mit SaaS- und Plattform-Adoption. Unternehmensrechenzentren bleiben relevant für private Speicher- und Compliance-Anforderungen. Mega-Zentren verbessern die internationale Konnektivitätskapazität. Es positioniert Hyperscale als zentralen Wachstumstreiber.

Nach Bereitstellungsmodell

Cloud-basierte Bereitstellung führt den indonesischen Rechenzentrumsmarkt aufgrund der schnellen SaaS- und Hybrid-Adoption an. Unternehmen bevorzugen cloud-basierte Modelle für Skalierbarkeit und Kosteneinsparungen. On-Premises-Lösungen ziehen weiterhin Organisationen mit strengen Compliance-Anforderungen an. Hybride Bereitstellungen gewinnen starke Akzeptanz, um Sicherheit und Flexibilität auszugleichen. KMUs wechseln zunehmend zu Cloud-Hosting aufgrund niedriger Eintrittsbarrieren. Große Unternehmen investieren in Hybridlösungen, um geschäftskritische Arbeitslasten zu verwalten. Regierungsinstitutionen beschleunigen ebenfalls die Hybrid-Adoption für sensible Anwendungen. Es macht cloud-basierte Modelle zum am schnellsten wachsenden Segment.

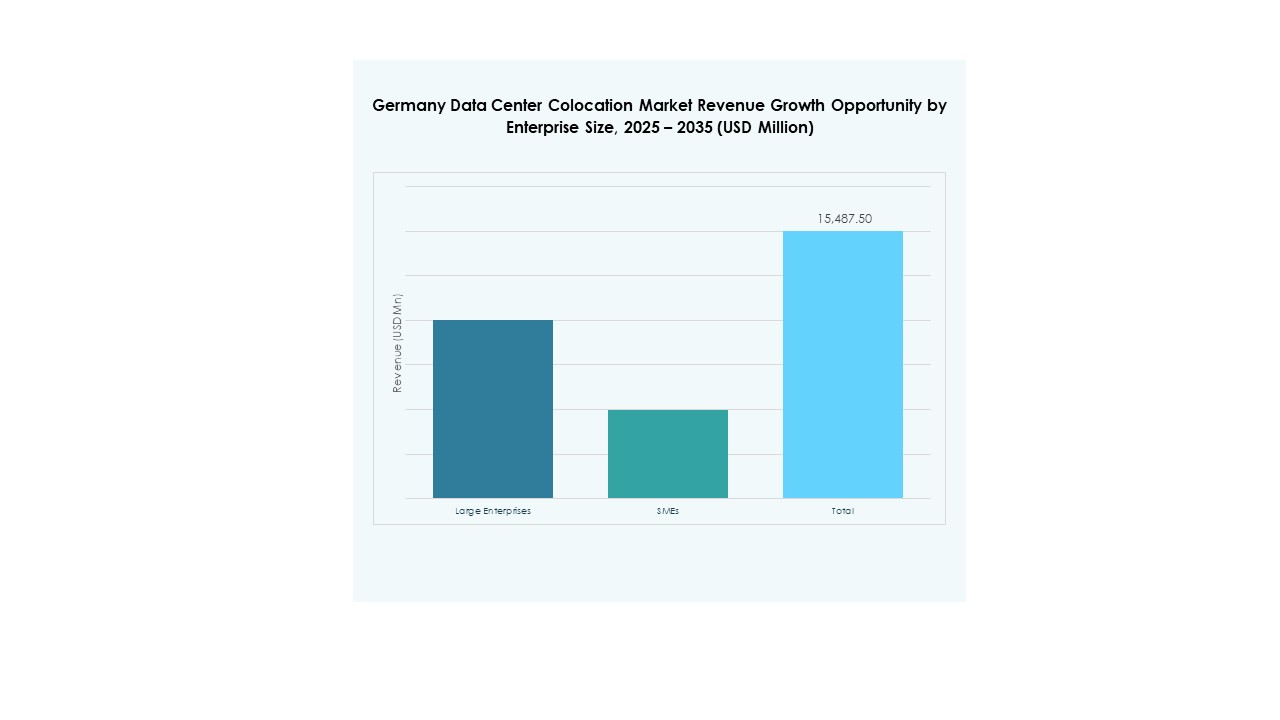

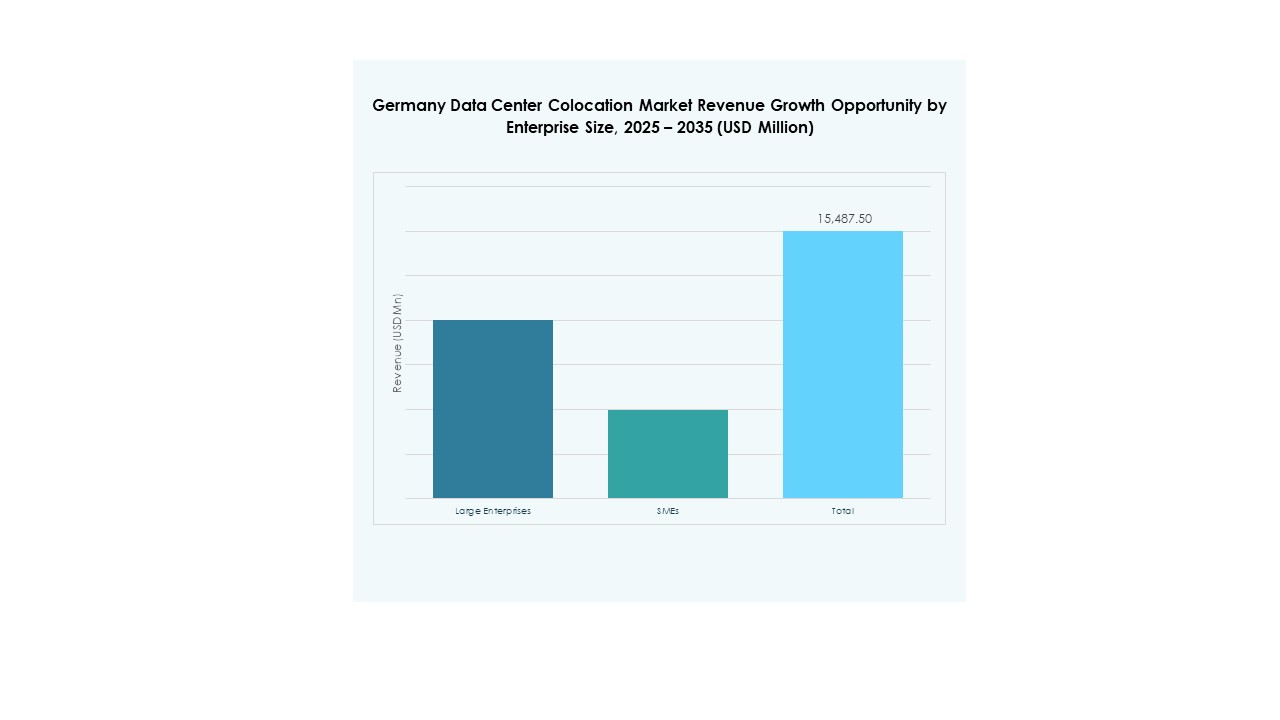

Nach Unternehmensgröße

Große Unternehmen dominieren mit starker Nachfrage nach Colocation- und Hyperscale-Kapazitäten. Ihre Einführung von KI, 5G und Analytik erfordert fortschrittliche Infrastrukturen. KMU zeigen eine steigende Nachfrage nach modularen und cloudbasierten Lösungen. Erschwingliche Preismodelle fördern die Teilnahme von KMU an der digitalen Wirtschaft. Managed Services und skalierbare Pakete kommen ihren Bedürfnissen entgegen. Große Unternehmen behalten den führenden Anteil mit internationaler Konnektivitätsnachfrage. KMU tragen zur langfristigen Marktdifferenzierung bei. Es stärkt beide Unternehmensgrößensegmente im indonesischen Rechenzentrumsmarkt.

Nach Anwendung / Anwendungsfall

IT und Telekommunikation führen die Einführung aufgrund starker Konnektivität und Nachfrage nach digitalen Diensten an. BFSI hält ebenfalls einen bedeutenden Anteil mit Wachstum im Bereich digitales Banking und Fintech. Der Einzelhandel und E-Commerce erweitern die Nutzung durch Online-Transaktions- und Logistikplattformen. Die Einführung im Gesundheitswesen steigt mit Anforderungen an Telemedizin und Patientendaten. Regierung und Verteidigung verlassen sich auf sichere Einrichtungen für die nationale Datenverarbeitung. Medien und Unterhaltung stärken die Nachfrage durch Streaming- und Gaming-Dienste. Auch Fertigung und Bildung übernehmen KI-fähige Infrastrukturen. Es diversifiziert Anwendungen im indonesischen Rechenzentrumsmarkt.

Nach Endnutzerindustrie

Cloud-Service-Anbieter dominieren, da sie Hyperscale-Campusse im ganzen Land erweitern. Unternehmen investieren stark in Colocation- und Hybrid-Einrichtungen. Regierungsbehörden errichten Rechenzentren für sichere Speicherung und Compliance. Colocation-Anbieter stärken ihre Präsenz durch erschwingliche Modelle für KMU. Andere Branchen wie Bildung und Energieversorger übernehmen spezialisierte Einrichtungen. Cloud-Dienste bleiben der stärkste Treiber für Infrastrukturinvestitionen. Die Nachfrage von Unternehmen sorgt für ausgewogenes Wachstum über alle Kategorien hinweg. Es positioniert Cloud-Service-Anbieter als dominierende Kraft im indonesischen Rechenzentrumsmarkt.

Regionale Einblicke

Jakarta als Kernzentrum mit höchstem Marktanteil

Jakarta dominiert den indonesischen Rechenzentrumsmarkt mit über 60% Marktanteil. Die Stadt dient als wirtschaftliches und konnektivitätsbezogenes Zentrum für Unternehmen. Starke Nachfrage von BFSI, Telekommunikation und Cloud-Service-Anbietern treibt die Kapazitätserweiterung voran. Robuste Strominfrastruktur unterstützt Hyperscale- und Colocation-Entwicklungen. Jakarta zieht den Großteil der ausländischen Direktinvestitionen in digitale Infrastrukturen an. Unterseekabelprojekte stärken seine Rolle im internationalen Datenfluss weiter. Es dient weiterhin als zentrales Wachstumszentrum für die Branche.

- Zum Beispiel begann NTT im Juni 2024 mit dem Bau des Jakarta 2 Annex Rechenzentrums (JKT2A), seiner dritten Einrichtung in der Stadt, die 12 Megawatt IT-Last auf 5.800 Quadratmetern bereitstellt, um die steigende Nachfrage von BFSI, Telekommunikation und Hyperscale-Cloud-Sektoren zu unterstützen. Der JKT3-Campus von NTT im Bekasi-Gebiet, eröffnet im April 2022, bietet ebenfalls eine anfängliche Kapazität von 15,2 MW und erweitert Jakartas Position als Datenzentrumshauptstadt Indonesiens.

Aufstrebendes Wachstum aus den Regionen Surabaya und Batam

Surabaya hält einen Anteil von 20% mit steigenden Investitionen in modulare und Colocation-Einrichtungen. Seine strategische Lage in Ostindonesien verbessert den digitalen Zugang für regionale Unternehmen. Starke regierungsunterstützte Infrastrukturprojekte beschleunigen die Einführung. Batam erfasst 10% Anteil aufgrund seiner Rolle als grenzüberschreitendes Konnektivitätszentrum. Die Region profitiert von der Nähe zu Singapur und Unterseekabel-Landestationen. Unternehmen sehen Batam als erschwingliche Alternative zur Expansion. Es stärkt die Widerstandsfähigkeit des indonesischen Rechenzentrumsmarktes außerhalb Jakartas.

Chancen in sekundären Städten und äußeren Regionen

Sekundärstädte und äußere Regionen machen 10 % des Marktes aus. Das Wachstum wird von KMUs, E-Commerce-Unternehmen und Smart-City-Projekten angetrieben. Edge- und modulare Zentren ermöglichen eine lokale Infrastruktur-Erweiterung. Verbesserte Konnektivität sorgt für Zugang zu abgelegenen und unterversorgten Gebieten. Diese Regionen bieten neue Chancen für Investoren, die eine regionale Durchdringung anstreben. Die Dezentralisierung verringert die Abhängigkeit von Jakarta und stärkt gleichzeitig die landesweite Widerstandsfähigkeit. Dies positioniert den indonesischen Datenzentrum-Markt für ein ausgewogenes regionales Wachstum.

- Zum Beispiel bestätigte das indonesische Ministerium für Investitionen und Downstreaming im Mai 2025, dass die Erweiterung des Datenzentrums in Batam Teil einer umfassenderen nationalen Strategie ist, um Investitionen in digitale Infrastruktur in regionalen Zentren anzuziehen.

Wettbewerbsfähige Einblicke:

- Telkomsigma

- Biznet Data Centers

- DCI Indonesia

- Indonet

- MyRepublic Indonesia

- NTT Communications Corporation

- Digital Realty Trust, Inc.

- Microsoft Corporation

- Amazon Web Services, Inc. (AWS)

- Google LLC (Alphabet Inc.)

Der indonesische Datenzentrum-Markt zeichnet sich durch starken Wettbewerb zwischen inländischen Anbietern und globalen Hyperscale-Betreibern aus. Lokale Unternehmen wie Telkomsigma, Biznet und DCI Indonesia dominieren mit etablierter Infrastruktur und regionaler Expertise und bedienen Unternehmens- und Regierungskunden. Globale Marktführer wie AWS, Microsoft und Google expandieren aggressiv, um die cloudgetriebene Nachfrage zu erfassen, unterstützt durch erhebliche Investitionen in Hyperscale-Campusse. NTT und Digital Realty stärken ihre Positionen, indem sie Colocation- und Interconnection-Dienste anbieten, während Indonet und MyRepublic sich auf skalierbare Lösungen für KMUs konzentrieren. Der Markt bleibt hochgradig wettbewerbsfähig, wobei sich Anbieter durch Nachhaltigkeitsinitiativen, Edge-Deployments und fortschrittliche Cloud-Integration differenzieren, um robustes Wachstum und langfristiges Investoreninteresse zu gewährleisten.

Aktuelle Entwicklungen:

- Im Juni 2025 gab Edgnex Data Centers von Damac, ein führendes Unternehmen für digitale Infrastruktur, den Grundstückserwerb und den frühen Bau seines zweiten KI-fokussierten Datenzentrums in Jakarta, Indonesien, bekannt. Der Standort, der eine zukünftige Kapazität von 144 MW liefern soll und durch eine Investition von 2,3 Milliarden US-Dollar unterstützt wird, wird neue Standards für KI-gesteuerte Infrastruktur setzen und voraussichtlich im Dezember 2026 mit der ersten Phase des Betriebs beginnen.

- Im Juli 2025 sicherte sich DAMAC Digital mit Hilfe von JLL Indonesia einen bedeutenden Grundstückserwerb in Cikarang, West-Java, und legte damit den Grundstein für eines der größten zukünftigen KI-fokussierten Datenzentren des Landes. Mit einer Fläche von 50.000 Quadratmetern und einer angestrebten Kapazität von 144 MW wird diese Investition von 2,3 Milliarden US-Dollar erwartet, Indonesiens Transformation in ein strategisches Zentrum für digitale Infrastruktur der nächsten Generation zu unterstützen, wobei der Abschluss der ersten Phase bis Q3 2026 erwartet wird.

- Im Juli 2025 startete Anaplan sein neues Datenzentrum in Indonesien, um lokalen Unternehmen verbesserte Datenverwaltung, fortschrittliche Analysen und verbesserte Compliance mit lokalen Vorschriften zu bieten. Dieser Start ermöglicht es indonesischen Unternehmen, auf leistungsstarke, skalierbare Infrastruktur zuzugreifen und von reduzierter Datenlatenz, robuster Sicherheit und nahtloser Integration für Finanz- und Personalplanungsaktivitäten zu profitieren.

Markttreiber

Markttreiber