Zusammenfassung:

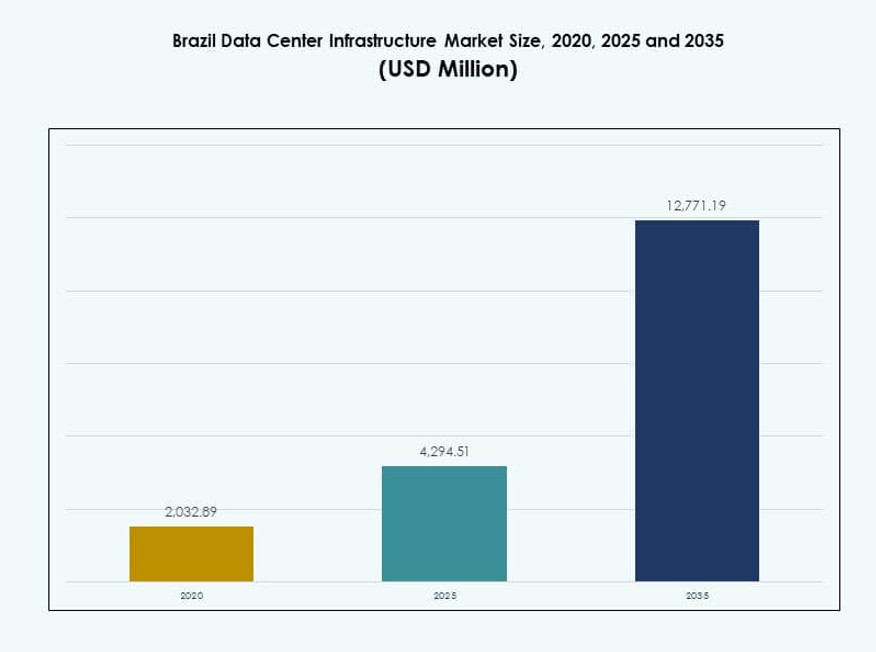

Die Größe des Marktes für Rechenzentrumsinfrastruktur in Brasilien wurde im Jahr 2020 auf 2.032,89 Millionen USD geschätzt, erreichte 2025 4.294,51 Millionen USD und wird voraussichtlich bis 2035 12.771,19 Millionen USD erreichen, mit einer jährlichen Wachstumsrate (CAGR) von 11,43 % im Prognosezeitraum.

| BERICHTSATTRIBUT |

DETAILS |

| Historischer Zeitraum |

2020-2023 |

| Basisjahr |

2024 |

| Prognosezeitraum |

2025-2035 |

| Marktgröße der Rechenzentrumsinfrastruktur in Brasilien 2025 |

USD 4.294,51 Millionen |

| Markt für Rechenzentrumsinfrastruktur in Brasilien, CAGR |

11,43% |

| Marktgröße der Rechenzentrumsinfrastruktur in Brasilien 2035 |

USD 12.771,19 Millionen |

Das Marktwachstum wird durch die schnelle Cloud-Adoption, den Einsatz von KI und den steigenden Datenverbrauch angetrieben. Unternehmen wechseln zu hybriden IT-Modellen und modularen Rechenzentrumsdesigns, um die Skalierbarkeit zu verbessern und die Latenz zu verringern. Flüssigkeitskühlung, BESS und vorgefertigte Systeme gewinnen an Bedeutung. Diese Innovationen stehen im Einklang mit Nachhaltigkeitszielen und betrieblicher Effizienz. Der Markt hat strategische Bedeutung für globale Hyperscaler, Telekommunikationsbetreiber und Investoren, die Zugang zur wachsenden digitalen Wirtschaft Lateinamerikas suchen.

Südostbrasilien führt den Markt mit starker Infrastruktur, zuverlässiger Stromversorgung und hoher Unternehmensnachfrage an, insbesondere in São Paulo und Rio de Janeiro. Die südlichen und zentral-westlichen Regionen sind im Aufschwung, angetrieben durch Edge-Deployments und die Digitalisierung des öffentlichen Sektors. Die nördlichen und nordöstlichen Gebiete bieten Greenfield-Potenzial aufgrund steigender Konnektivität, Verfügbarkeit von Land und staatlichen Anreizen zur Unterstützung der regionalen IT-Integration.

Marktdynamik:

Markttreiber

Starke Cloud-Adoption und digitale Transformationsinitiativen in Schlüsselbranchen

Öffentliche und private Unternehmen in Brasilien verlagern weiterhin Arbeitslasten auf Cloud-Plattformen. Cloud-native Startups, Banken, Einzelhändler und Telekommunikationsunternehmen treiben die stetige Nachfrage nach neuer Infrastruktur an. Der Markt für Rechenzentrumsinfrastruktur in Brasilien profitiert von Unternehmensstrategien zur Cloud-Transformation, die moderne, skalierbare und widerstandsfähige Datenumgebungen erfordern. KI-, Big-Data- und maschinelles Lernen-Workloads treiben Hardware-Upgrades und Kapazitätserweiterungen voran. Investitionen in die öffentliche Cloud von Hyperscalern wie AWS, Microsoft und Google erweitern den regionalen Zugang und die Redundanz. Stärkere lokale Hosting-Regeln und Compliance-Vorschriften schaffen zusätzlichen Schwung. Dieser Trend verbessert die Servicequalität und stellt sicher, dass latenzempfindliche Anwendungen effizient laufen. Strategien zur Cloud-Migration von Unternehmen stärken langfristige Infrastrukturinvestitionen.

- Zum Beispiel migrierte Itaú Unibanco 99% seiner privaten Cloud und 20% seiner verteilten Plattform von 19.000 Servern zu AWS und erreichte eine 99%ige Reduzierung der Lieferzeit bis zur Produktion. Cloud-native Startups, Banken, Einzelhändler und Telekommunikationsunternehmen treiben die stetige Nachfrage nach neuer Infrastruktur an.

Steigende Investitionen in energieeffiziente und modulare Infrastruktur für Skalierbarkeit

Betreiber in Brasilien investieren in energieeffiziente Systeme und modulare Rechenzentrumsdesigns, um das Betriebsrisiko zu reduzieren. Technologien wie indirekte Verdunstungskühlung und Lithium-Ionen-BESS verbessern die Energieeffizienz und Betriebszeit. Investoren sehen den brasilianischen Markt für Rechenzentrumsinfrastruktur als skalierbares, langfristiges Geschäft, das mit nachhaltigen Zielen übereinstimmt. Die wachsende Vorliebe für modulare Bauweise verkürzt die Bauzeiten und unterstützt die schnelle Bereitstellung. EPC- und schlüsselfertige Modelle dominieren die Ausführung neuer Projekte und ermöglichen die Standardisierung über Regionen hinweg. Steigende Rack-Dichten erfordern besseren Luftstrom, intelligente PDUs und effiziente Eindämmungssysteme. Neue Standorte setzen Tier-III+-Standards für Fehlertoleranz und Servicezuverlässigkeit ein. Energieeffizienz definiert nun die Wettbewerbspositionierung in den zentralen Datenzentren.

Strategischer Fokus auf Telekom-gestützte Edge-Infrastruktur zur Versorgung unterversorgter Regionen

Der Ausbau von Edge-Rechenzentren beschleunigt sich im brasilianischen Inland und in aufstrebenden Städten. Telekommunikationsanbieter führen die Bemühungen an, um latenzarme Infrastrukturen für 5G, IoT und Videostreaming aufzubauen. Der brasilianische Markt für Rechenzentrumsinfrastruktur gewinnt an regionaler Tiefe, da Anbieter Bandbreitenbeschränkungen angehen und die Verdichtung von Mobilfunknetzen unterstützen. Unternehmen suchen Edge-Hubs für hybride Workloads, insbesondere in der Nähe von Industriegebieten und Logistikkorridoren. Regierungsprogramme zur Unterstützung der digitalen Inklusion in abgelegenen Gebieten treiben den Einsatz von Edge-Knoten voran. Niedrigere Grundstückskosten und Steueranreize ziehen Betreiber in die Innenregionen. Eine verteilte IT-Architektur reduziert Netzwerküberlastung und Latenz. Telekommunikations- und Turmunternehmen integrieren modulare Edge-Pods, um eine hohe Verfügbarkeit zu gewährleisten.

Politische Förderung, Konnektivitätskorridore und staatliche Anreize stärken das Infrastrukturwachstum

Von der Regierung geführte Initiativen wie die strategischen IKT-Programme und Breitbandkorridore des MCTIC schaffen günstige Bedingungen für neue Rechenzentren. Der digitale Wirtschaftsfahrplan Brasiliens betont die digitale Souveränität und erfordert mehr lokale Speicher- und Rechenkapazität. Der brasilianische Markt für Rechenzentrumsinfrastruktur stimmt mit den nationalen Infrastrukturentwicklungsbemühungen überein, die mit den Strategien von Industrie 4.0 und KI verbunden sind. Multilaterale Finanzierungen von BNDES und Entwicklungsbanken unterstützen grüne Rechenzentrumsprojekte. Steueranreize in ausgewiesenen Freizonen verbessern die Geschäftsaussichten für Entwickler. Verbesserungen der Konnektivität durch neue Unterseekabel und terrestrische Glasfasernetze verbessern den grenzüberschreitenden Zugang. Politische Sicherheit, Schutz ausländischer Investoren und strategische Positionierung in Lateinamerika stärken das Marktvertrauen.

- Zum Beispiel genehmigte die BNDES eine Finanzierung von 200 Millionen R$ für Scala Data Centers, um kritische Ausrüstung für die Expansion von Rechenzentren in Brasilien zu erwerben und das Infrastrukturwachstum und die Modernisierung zu unterstützen.

Markttrends

Schnelles Wachstum bei Hyperscale-Entwicklungen zur Unterstützung von Cloud-, KI- und SaaS-Erweiterungen

Hyperscale-Rechenzentren expandieren schnell in den Metropolregionen São Paulo und Rio de Janeiro. Die Nachfrage nach hochdichten Racks und skalierbaren Stromlösungen wächst parallel zu den Anforderungen an KI-Workloads und Multi-Cloud-Bedürfnisse. Der brasilianische Markt für Rechenzentrumsinfrastruktur unterstützt Hyperscale-Implementierungen von Microsoft, AWS, Google Cloud und Oracle. Diese Projekte integrieren modulare Pods, intelligente PDUs und KI-gestützte Überwachung. Zielvorgaben für die Energieeffizienz (PUE) unter 1,4 treiben architektonische Veränderungen voran. Hyperscale-Einrichtungen operieren oft innerhalb von IT-Lastbereichen von 20–50 MW und bevorzugen regionale Interconnect-Hubs. Diese Hubs verbessern die Latenzleistung für SaaS-, Video- und Gaming-Plattformen. Hyperscaler übernehmen Strategien für geschlossene Kühlkreisläufe und erneuerbare Energiequellen.

Colocation-Anbieter führen Flüssigkeitskühlung und KI-basierte Energieoptimierung ein

Die Einführung von Flüssigkeitskühlung steigt, da GPUs und KI-Server traditionelle Systeme über die thermischen Grenzen hinaus belasten. Anbieter in Brasilien testen Rücktür-Wärmetauscher und Immersionskühlung für hochdichte Zonen. Colocation-Anbieter im brasilianischen Markt für Rechenzentrumsinfrastruktur rüsten Einrichtungen mit sensorgesteuerten Thermokontrollen auf. KI-basierte Energieoptimierungsplattformen reduzieren Kühl- und Stromverschwendung. Diese Technologien unterstützen die Anforderungen der Kunden an ESG-konforme Infrastrukturen. Flüssigkeitskühlsysteme erhöhen die Platzeffizienz und verlängern die Lebensdauer der Hardware. Betreiber integrieren CFD-Simulationen und Thermokartierungswerkzeuge während der Nachrüstungen. Die Volatilität der Energiekosten weckt Interesse an netzinteraktiver Infrastruktur mit Batteriespeicherung. Flüssigkeitskühlung macht Einrichtungen bereit für die Nachfrage nach generativer KI-Rechenleistung.

Anstieg der Data Center Interconnect (DCI)-Netzwerke zur Verbesserung von Redundanz und Reichweite

Betreiber erweitern DCI-Netzwerke über die Kernmetropolen Brasiliens hinaus in sekundäre Märkte. DCI-Verbindungen verbessern die Datenverfügbarkeit, Servicekontinuität und Cloud-Region-Konnektivität. Der brasilianische Markt für Rechenzentrumsinfrastruktur unterstützt diese Interconnect-Erweiterungen mit Metro-Faser-Rollouts und carrier-neutralen Einrichtungen. Unternehmen bevorzugen Multi-Cloud- und Hybrid-Cloud-Umgebungen mit nahtlosem Ost-West-Datenverkehr. Hochbandbreite DCI-Netzwerke reduzieren die Anwendungslatenz und unterstützen standortübergreifendes Failover. Interconnection-Hubs ziehen Fintechs, Banken, Content-Anbieter und E-Commerce-Unternehmen an. Redundante Routing- und softwaredefinierte Netzwerke stärken die Service-SLAs. Regionale IXPs und Peering-Austauschpunkte gewinnen an Bedeutung, da das Datenverkehrsvolumen zunimmt.

Wachsende Akzeptanz von vorgefertigten und modularen Lösungen für schnellere Markteinführung

Entwickler bevorzugen vorgefertigte Systeme, um kurze Bereitstellungsfenster zu erfüllen. Diese modularen Systeme umfassen vorgefertigte elektrische, mechanische und IT-Komponenten. Der brasilianische Markt für Rechenzentrumsinfrastruktur nutzt diese fabrikgefertigten Module, um das Risiko von Bauarbeiten vor Ort zu reduzieren. Modulare Implementierungen ermöglichen standardisierte Bauten über Hyperscale- und Edge-Portfolios hinweg. EPC- und Design-Build-Unternehmen bieten containerisierte Datenhallen für schnelle Rollouts an. Entwickler nutzen Modularität, um die Kapazitätserweiterung im Einklang mit der Nachfrage zu phasen. Module unterstützen auch Nachrüstungen und platzbeschränkte Standorte. Fabriktests und Plug-and-Play-Integration verbessern die Zuverlässigkeit der Bereitstellung. Projektzeitpläne verkürzen sich um bis zu 30% durch Offsite-Fertigungsverfahren.

Marktherausforderungen

Beschränkungen der Energieverfügbarkeit und Zuverlässigkeitsrisiken des Netzes gefährden langfristige Expansionspläne

Die Stabilität der Stromversorgung bleibt in mehreren brasilianischen Regionen ein Anliegen. Entwickler stehen vor Risiken durch Netzausfälle, Spannungsschwankungen und Engpässe bei der Transformatorenkapazität. Der brasilianische Markt für Rechenzentrumsinfrastruktur hängt stark von lokalen Versorgungsunternehmen und dem Zugang zu Umspannwerken ab. Verzögerungen bei der Sicherung von Versorgungsfreigaben behindern die Projektzeitpläne. Betreiber setzen auf doppelte Einspeisungen, USV und BESS, um das Risiko von Ausfallzeiten zu reduzieren. Diese erhöhen jedoch die CAPEX und OPEX in Tier-II- und Tier-III-Städten. Erneuerbare Energiequellen tragen zur langfristigen Stabilität bei, aber die Unregelmäßigkeit bleibt eine technische Hürde. Der Übergang zu verteilten Energieressourcen ist in den Teilregionen ungleichmäßig.

Genehmigungsverzögerungen, Bürokratie und Umweltvorschriften verlangsamen die Projektauslieferung

Komplexe Genehmigungsstrukturen und Bürokratie auf lokaler Ebene verlangsamen die Projektausführung in Brasilien. Umweltlizenzen erfordern oft langwierige Bewertungen, insbesondere bei Neuentwicklungen. Der brasilianische Markt für Rechenzentrumsinfrastruktur steht vor standortspezifischen Bauvorschriften in den Bundesstaaten. Entwickler müssen sich mit mehreren Regulierungsbehörden für Land-, Energie- und Wasserlizenzen auseinandersetzen. Diese Ebenen erhöhen die Markteinführungszeit und die Projektkosten. Selbst modulare Projekte stehen vor Herausforderungen, wenn sie nicht mit lokalen Zonengesetzen übereinstimmen. Verzögerungen bei der Genehmigung des Glasfaserzugangs und der Straßenzulassungen wirken sich ebenfalls auf die Projektplanung aus. Die Koordination mit den Interessengruppen wird entscheidend, um regulatorische Verzögerungen zu verhindern.

Marktchancen

Wachstum der Edge-Infrastruktur in Sekundärstädten und Innenregionen bietet Potenzial für Neuentwicklungen

Sekundärstädte in ganz Brasilien bieten attraktive Entwicklungsmöglichkeiten für Edge- und regionale Rechenzentren. Regionen mit aufstrebenden digitalen Volkswirtschaften benötigen IT-Infrastrukturen mit niedriger Latenz, um Inhalte, IoT und Unternehmenslasten zu unterstützen. Der brasilianische Markt für Rechenzentrumsinfrastruktur kann die Edge-Kapazität durch modulare Bereitstellungen und Telekommunikationspartnerschaften skalieren. Diese Regionen profitieren von niedrigeren Land- und Stromkosten. Strategische Partnerschaften mit lokalen Regierungen unterstützen die Expansion in diese unterversorgten Gebiete.

Die Einführung von grünen Rechenzentren treibt die Nachfrage nach erneuerbarer Energie und nachhaltigen Designs an

Nachhaltigkeitsvorgaben drängen Betreiber zu grünen Gebäudezertifizierungen und dem Bezug erneuerbarer Energien. Neue Rechenzentren in Brasilien integrieren Solar-, Wind- und Wasserkraftquellen mit Batteriespeichern für kontinuierliche Stromversorgung. Der brasilianische Markt für Rechenzentrumsinfrastruktur unterstützt langfristige ESG-Ziele durch Innovationen in energieeffizienter Kühlung und modularem Bau. Entwickler erkunden kohlenstoffneutrale Designpfade, die den Erwartungen der Investoren entsprechen. Diese Trends eröffnen Chancen für Geräteanbieter und Designfirmen, die sich auf nachhaltige Lösungen spezialisiert haben.

Marktsegmentierung

Nach Infrastrukturtyp

Die elektrische Infrastruktur dominiert den brasilianischen Markt für Rechenzentrumsinfrastruktur aufgrund der hohen Nachfrage nach zuverlässigen Stromsystemen. Sie macht den größten Anteil aus, angetrieben durch Versorgungsupgrades, USV- und BESS-Implementierungen. Die mechanische Infrastruktur folgt mit zunehmendem Fokus auf effiziente Kühlsysteme. Die IT- und Netzwerkinfrastruktur verzeichnet ein stetiges Wachstum, da Server und Switches aufgerüstet werden, um KI- und Cloud-Workloads zu bewältigen. Bau-/Struktur- und modulare Gebäudesysteme wachsen parallel, um den Bau zu beschleunigen und die Bauweise an neuen Standorten zu standardisieren.

Nach Elektrischer Infrastruktur

USV- und BESS-Systeme führen die Adoption im elektrischen Segment an und gewährleisten eine unterbrechungsfreie Stromversorgung bei Ausfällen. Stromverteilungseinheiten (PDUs) sind unerlässlich, um hochdichte Workloads zu verwalten. Umschalter und Netzanschlüsse sind in Tier-III- und Tier-IV-Einrichtungen entscheidend. Versorgungsdienstleistungs-Upgrades bleiben eine langfristige Priorität, um stromhungrige Infrastrukturen zu unterstützen. Dieses Segment profitiert von CAPEX-intensiven Investitionen in neue Rechenzentrumscampus in São Paulo und aufstrebenden Metropolzonen.

Nach Mechanischer Infrastruktur

Kühlgeräte wie CRAC und CRAH dominieren das mechanische Segment aufgrund des warmen Klimas in Brasilien. Kaltwassersätze, sowohl luft- als auch wassergekühlt, werden in großen Hyperscale- und Colocation-Einrichtungen eingesetzt. Eindämmungssysteme wie warme/kühle Gänge helfen, den Energieverbrauch zu reduzieren und den Luftstrom zu verbessern. Pumpen- und Rohrleitungssysteme unterstützen gekühlte Wasserschleifen in bestehenden und nachgerüsteten Einrichtungen. Betreiber priorisieren modulare Kühlung, um die Kapazität in Phasen zu skalieren.

Nach Bau-/Struktur- & Architektur

Überbau- und modulare Gebäudesysteme machen den größten Anteil in diesem Segment aus. Stahl- und Betonrahmen ermöglichen einen widerstandsfähigen Bau in erdbeben- und hochwassergefährdeten Regionen. Gebäudehüllen verwenden thermisch effiziente Wand- und Dachsysteme. Modulare Designs mit Doppelböden und abgehängten Decken verbessern den Luftstrom und die Kabelverlegung. Vorgefertigte Systeme reduzieren die Abhängigkeit von Arbeitskräften vor Ort und ermöglichen eine schnellere Markteinführung.

Nach IT- & Netzwerkinfrastruktur

Server und Speichereinheiten treiben den größten Anteil in diesem Segment an, gefolgt von Racks und Netzwerkausrüstung. Die Nachfrage nach KI- und cloud-nativer Infrastruktur treibt kontinuierliche Upgrades der Rechenkapazität an. Glasfaser und strukturierte Verkabelung gewährleisten schnelle Datenübertragung innerhalb und zwischen Einrichtungen. Colocation- und Unternehmensrechenzentren setzen modulare Racks für Flexibilität und Dichteoptimierung ein.

Nach Rechenzentrumstyp

Colocation-Rechenzentren halten den größten Anteil aufgrund der Nachfrage nach Drittanbieter-Hosting und Skalierbarkeit. Hyperscale-Zentren wachsen schnell in städtischen Zonen, um Cloud-Plattformen zu unterstützen. Unternehmensrechenzentren bestehen für regulierte Branchen wie Banken und Gesundheitswesen. Edge-Rechenzentren entstehen in regionalen Städten, um die Nachfrage nach geringer Latenz zu erfüllen. Jeder Typ bedient unterschiedliche Endnutzerbedürfnisse und treibt die Vielfalt des Ökosystems an.

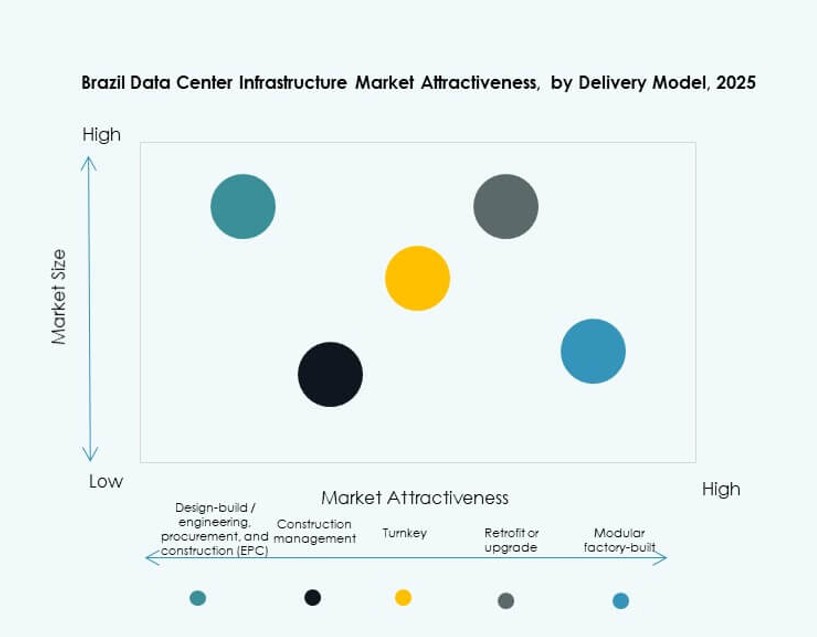

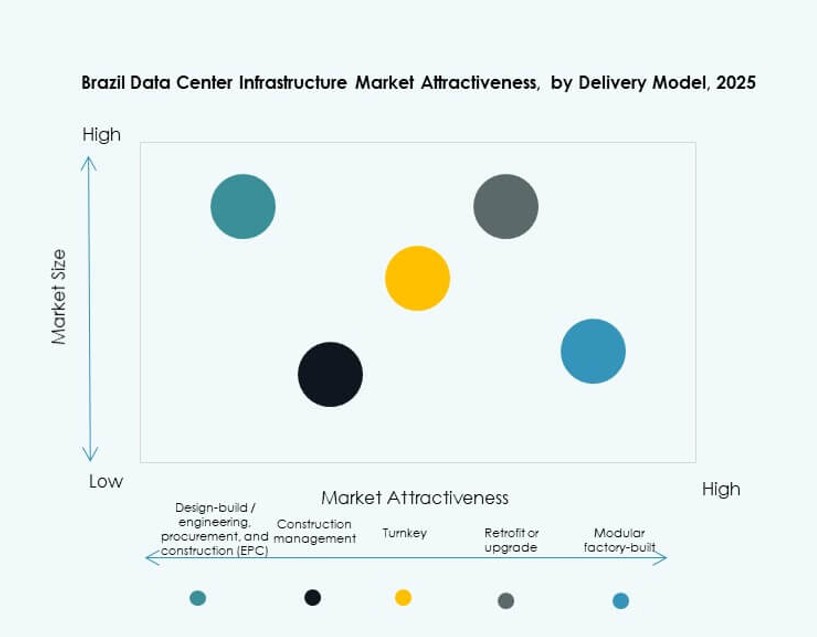

Nach Liefermodell

Schlüsselfertige und Design-Build/EPC-Modelle dominieren die Lieferung aufgrund von Standardisierung und Projektgeschwindigkeit. Modulare, fabrikgefertigte Systeme gewinnen an Bedeutung für Edge- und verteilte Implementierungen. Bauleitung wird bei großen kundenspezifischen Projekten eingesetzt. Retrofit-/Upgrade-Projekte sind in Tier-II-Städten häufig, um bestehende Infrastrukturen zu verbessern.

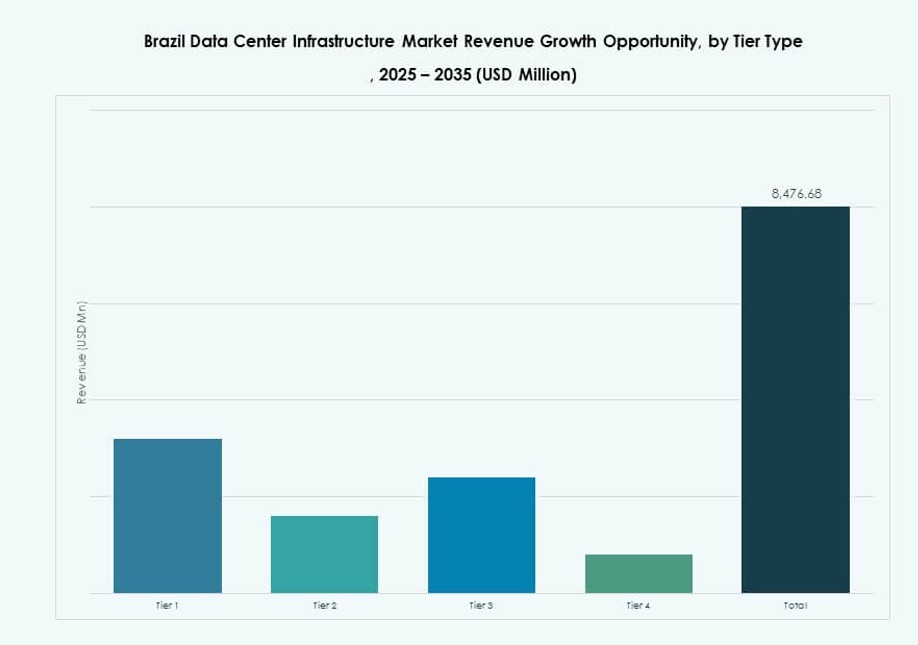

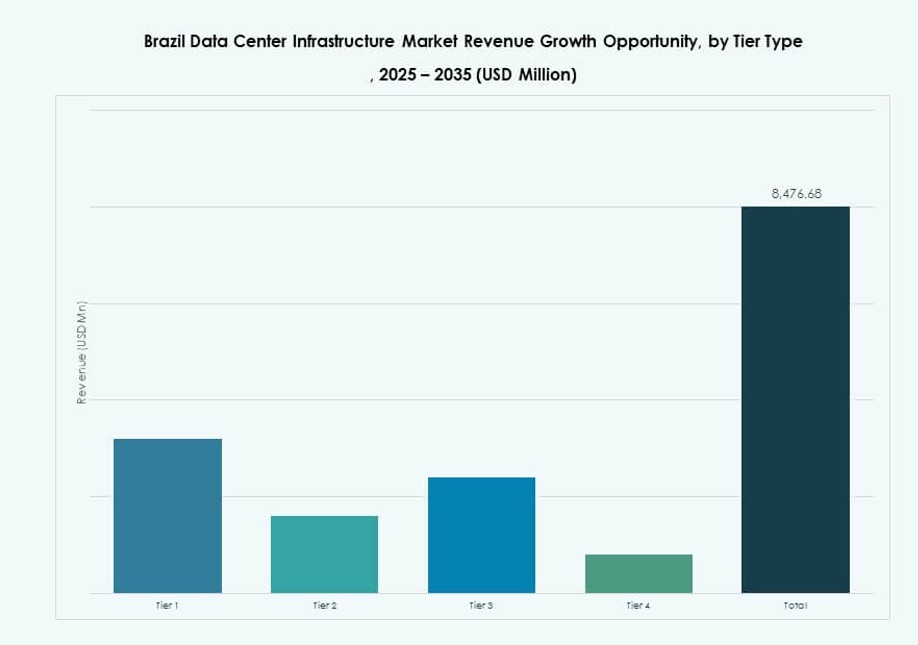

Nach Tier-Typ

Tier-III-Rechenzentren dominieren den brasilianischen Markt für Rechenzentrumsinfrastruktur mit weit verbreiteter Akzeptanz für Betriebszeit und Redundanz. Tier-IV-Einrichtungen wachsen in den Bereichen Fintech und Hyperscale-Anwendungen. Tier-I- und Tier-II-Zentren existieren in kleinen Städten oder für nicht-kritische Arbeitslasten. Das Wachstum bei Tier-III+ spiegelt die Nachfrage von Unternehmen nach Resilienz bei gleichzeitiger Kostenoptimierung wider.

Regionale Einblicke

Südostbrasilien dominiert mit über 58 % Marktanteil, angeführt von São Paulo und Rio

Südostbrasilien führt den Markt mit einem Anteil von über 58 % an, angetrieben durch São Paulos Rolle als Finanz- und Technologiezentrum. São Paulos Konnektivität, Talentpool und Energieinfrastruktur unterstützen Hyperscale- und Colocation-Bereitstellungen. Rio de Janeiro ergänzt mit den Hosting-Bedürfnissen von Unternehmen und Regierung. Der brasilianische Markt für Rechenzentrumsinfrastruktur verzeichnet in dieser Subregion aufgrund von politischer Sicherheit und Skalierbarkeit erhebliche ausländische Investitionen. Konnektivitätskorridore und Unterseekabel-Landungen verstärken die regionale Dominanz. Die hohe Nachfragedichte im Südosten sorgt für anhaltende Infrastrukturentwicklungen.

- Zum Beispiel betreibt Ascenty São Paulo 1 mit einer Gesamtleistung von 6 MW auf einer Fläche von 37.670 ft². Die Einrichtung São Paulo 2 liefert eine Gesamtleistung von 14 MW auf 86.000 ft² und unterstützt hochdichte Unternehmens- und Cloud-Arbeitslasten.

Süd- und Zentralwestregionen entwickeln sich zu schnell wachsenden Edge- und Regionalzentren

Südbrasilien, einschließlich Curitiba und Porto Alegre, macht 14 % des Anteils aus und verzeichnet steigende Edge-Bereitstellungen. Regionale Regierungsanreize und die Digitalisierung des Fertigungssektors treiben die Nachfrage an. Zentralwestbrasilien, einschließlich Brasília und Goiânia, trägt etwa 11 % bei und profitiert von der Digitalisierung des öffentlichen Sektors. Telekommunikationsanbieter setzen Mikro-Rechenzentren in der Nähe von Smart-Agriculture-Zonen ein. Das Wachstum im Edge-Bereich spiegelt eine breitere Infrastrukturplanung in den inneren Städten wider. Neue Campus in diesen Gebieten nutzen modulare und containerisierte Bauten für Geschwindigkeit und Kostenkontrolle.

Norden und Nordosten bieten ungenutztes Wachstumspotenzial durch Konnektivitätserweiterung

Die Regionen Nord und Nordost zusammen machen weniger als 10 % des Marktanteils aus, bieten jedoch Potenzial für Greenfield-Projekte. Diese Regionen stehen vor Herausforderungen bei der Stromzuverlässigkeit, profitieren jedoch von einer wachsenden Telekommunikationspräsenz. Regierungsprogramme für digitale Chancengleichheit und Cloud-Verfügbarkeitszonen zielen auf unterversorgte Bevölkerungsgruppen ab. Infrastrukturverbesserungen in diesen Gebieten sollen die nationale Edge-Architektur unterstützen. Der brasilianische Markt für Rechenzentrumsinfrastruktur kann hier mit öffentlich-privaten Partnerschaften und staatlichen Anreizen expandieren. Latenzempfindliche Dienste und Content-Delivery-Netzwerke unterstützen das Nachfragewachstum in diesen Zonen.

- Zum Beispiel ermöglichen die Erweiterungen des Ascenty-Campus in São Paulo, wie SPO05, das zu einer Gesamtleistung von 47 MW mit einer Fläche von 40.000 m² beiträgt, skalierbare Konnektivität für unterversorgte nördliche Zonen über nationale Netzwerke.

Wettbewerbsfähige Einblicke:

- Scala Data Centers

- Ascenty

- ODATA Data Centers

- Equinix, Inc.

- Vertiv Group Corp.

- Schneider Electric

- Huawei Technologies Co., Ltd.

- Hewlett Packard Unternehmen (HPE)

- Cisco Systems, Inc.

- IBM

Der brasilianische Markt für Rechenzentrumsinfrastruktur zeichnet sich durch eine wettbewerbsfähige Mischung aus globalen Anbietern und regionalen Spezialisten aus. Er wird von Hyperscale-Entwicklern, Colocation-Führern und Anbietern von Infrastrukturausrüstung geprägt. Scala, Ascenty und ODATA führen die Kapazitätserweiterung in Tier-III- und IV-Einrichtungen an. Globale Unternehmen wie Equinix, Cisco und Huawei bieten integrierte Lösungen, die Server, Kühlung und Netzwerke umfassen. Anbieter konkurrieren in den Bereichen Energieeffizienz, Skalierbarkeit und Tier-Zertifizierung. Schneider und Vertiv dominieren die Strom- und Kühlausrüstung, während sich HPE und IBM auf Rechenleistung und Hybrid-Cloud-Enablement konzentrieren. Inländische Akteure sichern sich Edge-Deployments und regierungsnahe Projekte durch lokale Partnerschaften. Wettbewerbsvorteile ergeben sich aus modularer Bauweise, erneuerbaren Quellen und starken Interconnect-Ökosystemen. Strategische Allianzen, ESG-Ausrichtung und Latenzoptimierung definieren die Positionierung in städtischen und ländlichen Märkten.

Jüngste Entwicklungen:

- Im Oktober 2025 erweiterte Equinix seine Aktivitäten in Brasilien als Prioritätsmarkt, mit acht in Betrieb befindlichen Rechenzentren, einem neunten im Bau und fünf erworbenen Immobilienflächen für zukünftiges Wachstum.

- Im Mai 2025 startete Patria Investimentos Omnia, eine Hyperscale-Rechenzentrumsplattform mit einer anfänglichen Investition von 1 Milliarde USD, die auf Brasilien, Mexiko und Chile abzielt und sich auf Cloud-Computing- und KI-Trends konzentriert.

- Im März 2025 kündigte ODATA die Eröffnung seines neuen Rechenzentrums DC SP04 in Osasco, São Paulo, mit einer Investition von über 450 Millionen USD und einer Kapazität von 48 MW an.

- Im Februar 2025 schloss Tecto seine 110 Millionen USD teure Mega Lobster-Anlage in Fortaleza ab, die 20 MW Kapazität hinzufügt, um den Bedarf von Unternehmen und Hyperscale zu unterstützen.