Résumé exécutif :

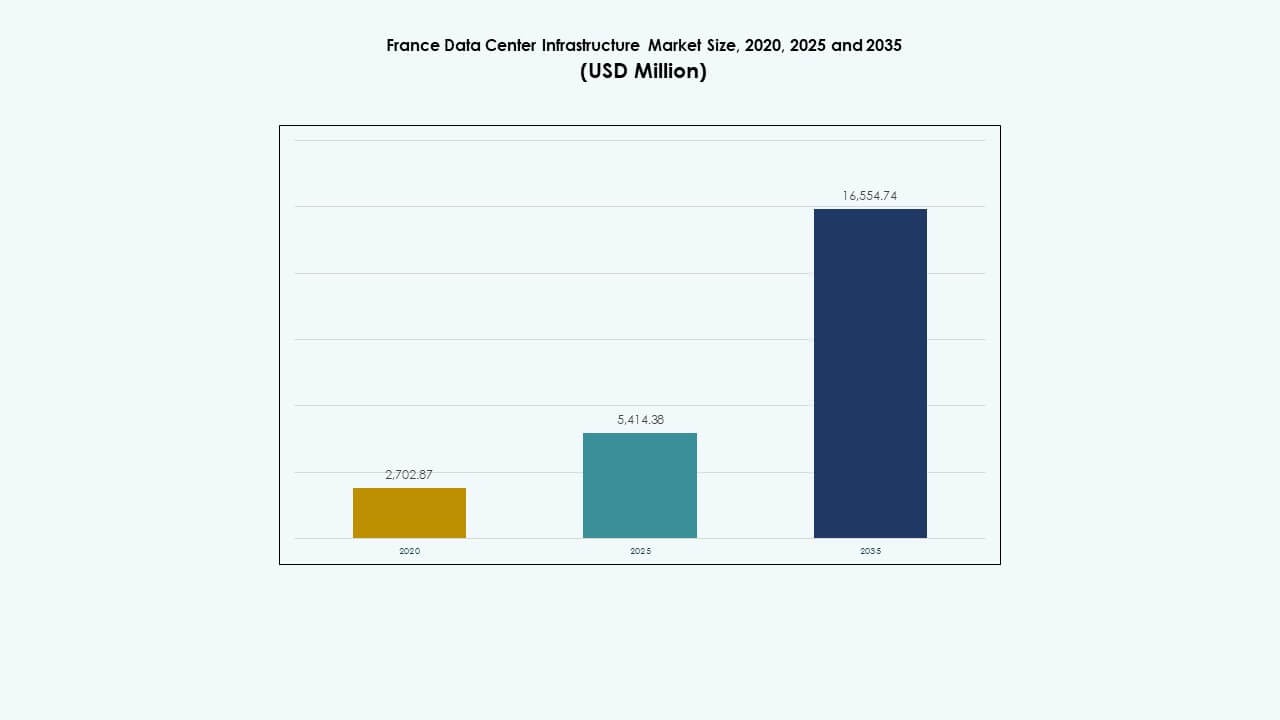

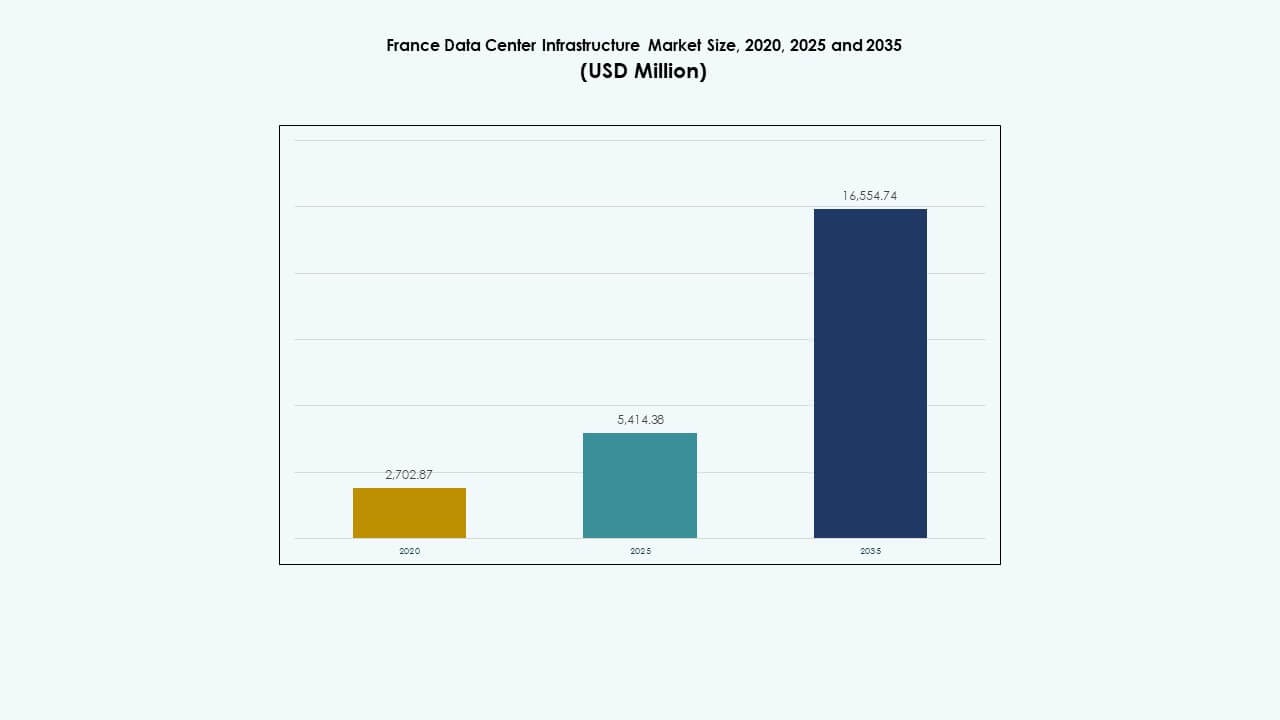

La taille du marché de l’infrastructure des centres de données en France était évaluée à 2 702,87 millions USD en 2020, a atteint 5 414,38 millions USD en 2025 et devrait atteindre 16 554,74 millions USD d’ici 2035, avec un TCAC de 11,74 % pendant la période de prévision.

| ATTRIBUT DU RAPPORT |

DÉTAILS |

| Période Historique |

2020-2023 |

| Année de Base |

2024 |

| Période de Prévision |

2025-2035 |

| Taille du Marché de l’Infrastructure des Centres de Données en France 2025 |

5 414,38 millions USD |

| Marché de l’Infrastructure des Centres de Données en France, TCAC |

11,74 % |

| Taille du Marché de l’Infrastructure des Centres de Données en France 2035 |

16 554,74 millions USD |

La croissance du marché est stimulée par une forte adoption de l’informatique en nuage, des charges de travail d’IA et des installations de colocation. L’innovation rapide dans la gestion de l’énergie, le refroidissement et la conception modulaire des centres de données améliore l’efficacité énergétique et l’évolutivité. Les entreprises et les fournisseurs hyperscale augmentent leurs investissements pour répondre aux demandes numériques croissantes, tandis que les objectifs de durabilité façonnent la planification des infrastructures. Ce secteur revêt une importance stratégique pour les investisseurs cherchant une croissance à long terme dans le paysage de la transformation numérique en France.

Le nord et l’ouest de la France sont en tête grâce à des réseaux électriques robustes, une connectivité et une intégration des énergies renouvelables soutenant l’expansion hyperscale. Paris reste le centre névralgique pour les grandes installations de colocation, tandis que des villes du sud comme Marseille et Lyon émergent comme des clusters secondaires. Ces régions attirent les développeurs grâce à un climat favorable, un accès aux câbles sous-marins et des coûts de construction plus bas, renforçant la diversification de l’infrastructure de données à l’échelle nationale.

Moteurs du Marché

Moteurs du Marché

Expansion Rapide des Installations de Cloud et de Colocation

Le marché de l’infrastructure des centres de données en France se développe en raison d’une augmentation de l’adoption du cloud et des investissements en colocation. Il bénéficie de l’augmentation des volumes de données des entreprises et des initiatives numériques gouvernementales. Les entreprises migrent leurs charges de travail vers des environnements sécurisés et écoénergétiques. La forte demande des secteurs des télécommunications, BFSI et public stimule les déploiements à grande échelle. Les opérateurs de colocation étendent leur empreinte près de Paris et Marseille pour servir les clients hyperscale. Les entreprises privilégient la durabilité et les infrastructures à faible latence. L’approvisionnement en énergie verte façonne les stratégies d’investissement. Les lois sur la localisation des données accélèrent encore l’expansion des infrastructures dans les principales zones métropolitaines.

- Par exemple, Equinix a lancé son centre de données PA13x à Meudon, Paris en 2025 avec un investissement d’environ 350 millions d’euros. L’installation offre environ 7 891 m² d’espace de colocation et 28,8 MW de capacité informatique. Le site comprend 12 salles de données et intègre des panneaux photovoltaïques couvrant environ 350 m².

Innovation dans l’Efficacité Énergétique et de Refroidissement

L’innovation continue dans les systèmes énergétiques et de refroidissement renforce le marché de l’infrastructure des centres de données en France. Elle progresse grâce à des systèmes UPS à haute efficacité, au refroidissement liquide et aux technologies de récupération de chaleur. Les opérateurs déploient une surveillance intelligente pour minimiser les temps d’arrêt et les pertes d’énergie. Le secteur se tourne vers des conceptions modulaires qui permettent un déploiement rapide et une évolutivité. L’amélioration des unités de traitement de l’air et des systèmes de confinement améliore les performances thermiques. Les améliorations de l’efficacité réduisent les coûts opérationnels et les émissions. Ces changements attirent les investisseurs axés sur des portefeuilles durables. L’alignement stratégique avec les objectifs de neutralité carbone de la France renforce encore la confiance à long terme.

Transformation numérique et charges de travail pilotées par l’IA

Les applications d’IA, d’analytique et d’IoT augmentent les demandes de calcul au sein du marché de l’infrastructure des centres de données en France. Il gagne en dynamisme à mesure que les entreprises modernisent les écosystèmes informatiques. Les charges de travail croissantes de l’IA nécessitent des racks à haute densité et des clusters GPU. Les entreprises intègrent des outils d’automatisation pour optimiser l’utilisation des ressources. La demande pour une infrastructure intelligente stimule l’adoption de systèmes de maintenance prédictive. Les déploiements en périphérie soutiennent les opérations sensibles à la latence dans la logistique et la fabrication. Une connectivité améliorée grâce aux réseaux 5G renforce le calcul distribué. Les entreprises investissent dans des centres de données résilients pour assurer la continuité du service sous de fortes charges.

- Par exemple, le développement conjoint d’un campus de centre de données prêt pour l’IA, dirigé par Bpifrance, MGX, Mistral AI et NVIDIA, prévoit de fournir environ 1 400 MW de puissance de calcul à haute densité. Cette initiative cible les charges de travail croissantes des clusters d’IA et de GPU, en mettant l’accent sur les déploiements en périphérie et en soutenant les applications sensibles à la latence dans des secteurs comme la logistique et la fabrication.

Investissements stratégiques et soutien politique

Les incitations gouvernementales et les politiques favorables encouragent le développement des infrastructures sur le marché de l’infrastructure des centres de données en France. Il bénéficie des règles de souveraineté des données qui exigent l’hébergement local des informations sensibles. Les avantages fiscaux et les approbations simplifiées renforcent la confiance des investisseurs. Les acteurs privés s’associent aux services publics pour accéder à l’énergie renouvelable et à une alimentation électrique stable. Les projets d’infrastructure s’alignent sur les objectifs nationaux de numérisation et les mandats du Green Deal de l’UE. Les projets collaboratifs entre opérateurs télécoms étendent les dorsales en fibre optique. Un accent accru sur les hubs régionaux diversifie la capacité au-delà de Paris. Cet écosystème assure une croissance équilibrée et une résilience à long terme du marché.

Tendances du marché

Tendances du marché

Transition vers des centres de données durables et neutres en carbone

La durabilité émerge comme une tendance déterminante sur le marché de l’infrastructure des centres de données en France. Les opérateurs se concentrent sur des opérations neutres en carbone grâce à l’approvisionnement en énergies renouvelables. Les installations adoptent des piles à hydrogène et des technologies de refroidissement avancées pour réduire les émissions. Les modèles d’utilisation circulaire de l’énergie réutilisent la chaleur pour les réseaux communautaires. Les certifications sous ISO 50001 et LEED renforcent la compétitivité. La transparence énergétique devient essentielle pour les investisseurs évaluant la performance ESG. Les politiques d’achat vert incitent les fournisseurs à utiliser des matériaux à faible impact. La conformité environnementale agit comme un différenciateur de marché pour les clients internationaux recherchant des partenaires durables.

Essor des modèles d’infrastructure modulaires et préfabriqués

L’approche de la construction modulaire domine les nouveaux développements sur le marché de l’infrastructure des centres de données en France. Elle permet un déploiement plus rapide, des coûts de construction réduits et une flexibilité de conception. Les composants préfabriqués améliorent l’évolutivité dans les installations hyperscale et d’entreprise. Les opérateurs utilisent des modules plug-and-play pour gérer la demande croissante de calcul. Cette tendance soutient des délais de livraison plus courts pour les clients cherchant une capacité immédiate. Les conceptions modulaires réduisent la main-d’œuvre sur site et améliorent le contrôle de la qualité. Les développeurs de centres de données utilisent la modélisation 3D pour une planification précise. La préfabrication améliore également la durabilité en minimisant les déchets de construction et la consommation d’énergie.

Importance croissante des centres de données Edge et Micro

L’informatique de périphérie transforme la structure du marché de l’infrastructure des centres de données en France. Elle prend en charge le traitement décentralisé des données près des utilisateurs finaux pour des applications en temps réel. Les entreprises de télécommunications étendent les nœuds de périphérie pour les services 5G et IoT. Les micro-centres de données répondent à la connectivité urbaine et aux charges de travail sensibles à la latence. Ces installations améliorent la continuité des activités et la résilience locale. Les entreprises déploient des unités de périphérie compactes pour servir les systèmes d’automatisation pilotés par l’IA. La tendance augmente la demande pour une alimentation haute densité et un refroidissement efficace. Elle élargit les besoins en infrastructure dans les secteurs du commerce de détail, du transport et de la santé.

Intégration de l’IA et de l’automatisation dans les opérations des installations

Les outils d’automatisation redéfinissent la gestion opérationnelle sur le marché de l’infrastructure des centres de données en France. L’IA améliore la détection des pannes, la planification de la capacité et la maintenance prédictive. Les capteurs intelligents améliorent la gestion du flux d’air et l’allocation de l’énergie. L’analyse des données en temps réel optimise le temps de fonctionnement et l’efficacité du système. Les opérateurs s’appuient sur des jumeaux numériques pour la simulation des performances et le suivi des actifs. Les rapports automatisés soutiennent la conformité aux réglementations européennes en matière de durabilité. La robotique et les drones simplifient les inspections physiques et les vérifications d’inventaire. L’essor des systèmes autonomes assure une fiabilité accrue et des coûts opérationnels réduits.

Défis du marché

Défis du marché

Forte demande énergétique et pression sur le réseau

Le marché de l’infrastructure des centres de données en France fait face à une consommation énergétique croissante qui met à rude épreuve les réseaux locaux. Il nécessite une alimentation électrique stable pour prendre en charge des charges de calcul à haute densité. Les risques de congestion du réseau augmentent pendant les heures de pointe, affectant la fiabilité opérationnelle. La volatilité des prix de l’énergie ajoute de l’incertitude à la planification à long terme. Les opérateurs investissent massivement dans la production d’énergie renouvelable sur site et les systèmes de batteries. Les cadres réglementaires mettent l’accent sur des objectifs d’efficacité qui augmentent les coûts de conformité. L’équilibre entre l’expansion et les objectifs de durabilité devient un défi persistant. L’intégration limitée des énergies renouvelables dans certaines régions retarde les progrès de la décarbonisation.

Disponibilité des terres et contraintes de conformité environnementale

Trouver des terrains adaptés pour de grandes installations pose des obstacles majeurs pour le marché de l’infrastructure des centres de données en France. L’expansion urbaine limite l’accès à des parcelles abordables et bien connectées. Les réglementations environnementales exigent une conformité stricte aux normes de bruit, d’eau et d’émissions. Les procédures de permis longues retardent l’exécution des projets et augmentent les frais généraux. Les développeurs naviguent à travers les restrictions de zonage local qui varient selon les municipalités. La résistance des communautés à l’expansion industrielle près des zones résidentielles ajoute de la complexité. Maintenir l’équilibre écologique tout en développant l’infrastructure nécessite une conception de site innovante. Ces contraintes ralentissent les délais des projets et augmentent les coûts de développement.

Opportunités de Marché

Demande Croissante pour l’IA, le HPC et l’Expansion du Cloud

La croissance des charges de travail en IA et en calcul haute performance crée de nouvelles opportunités sur le marché de l’infrastructure des centres de données en France. Elle attire les fournisseurs de cloud hyperscale qui augmentent la capacité régionale. Les entreprises passent à des modèles hybrides combinant systèmes cloud privés et publics. Les installations de formation en IA nécessitent une infrastructure spécialisée avec une haute densité énergétique. L’investissement dans les processeurs et interconnexions de nouvelle génération alimente la modernisation. Les start-ups offrant des services de centres de données optimisés pour l’IA attirent l’attention des investisseurs. Les partenariats entre entreprises technologiques et services publics améliorent l’efficacité opérationnelle à long terme.

Expansion dans les Villes Secondaires et Intégration des Énergies Renouvelables

La diversification régionale ouvre de nouvelles perspectives pour le marché de l’infrastructure des centres de données en France. Des zones émergentes comme Lyon, Marseille et Toulouse suscitent un intérêt croissant pour le développement. Ces régions offrent des coûts plus bas, une disponibilité de terrains et de solides liaisons en fibre. Les opérateurs ciblent les régions alimentées par des énergies renouvelables pour répondre aux exigences de durabilité. L’intégration solaire et éolienne renforce la résilience face aux fluctuations du réseau. Les incitations régionales attirent les investissements dans la construction et la logistique. Cette expansion spatiale équilibre la capacité nationale tout en soutenant la transformation numérique localisée.

Segmentation du Marché

Par Type d’Infrastructure

L’infrastructure électrique domine le marché de l’infrastructure des centres de données en France en raison de la demande croissante pour des systèmes d’alimentation stables. Les systèmes mécaniques suivent de près, stimulés par des innovations avancées en refroidissement. Les segments d’infrastructure civile et informatique soutiennent les déploiements à grande échelle dans les centres métropolitains. La croissance de l’architecture modulaire et préfabriquée améliore la flexibilité de conception. Les investissements dans des réseaux électriques évolutifs restent cruciaux pour le développement hyperscale.

Par Infrastructure Électrique

Les systèmes UPS dominent le segment électrique, assurant une alimentation ininterrompue. Les systèmes de stockage d’énergie par batterie gagnent en popularité pour l’équilibrage de charge et la durabilité. Les PDU et les appareillages de commutation se développent dans les salles de données à haute densité. Les interrupteurs de transfert améliorent la redondance et la protection contre les pannes. L’accent reste mis sur la fiabilité, l’efficacité et la compatibilité avec les énergies renouvelables.

Par Infrastructure Mécanique

Les unités de refroidissement et les refroidisseurs détiennent une part majeure en raison de l’augmentation des densités de racks. Les systèmes de confinement et de tuyauterie optimisent la gestion thermique. Les opérateurs explorent le refroidissement liquide et à air libre pour réduire la consommation d’énergie. Les innovations mécaniques réduisent les coûts opérationnels et l’impact carbone. Les fournisseurs se concentrent sur les réfrigérants à faible PRG pour se conformer aux réglementations de l’UE.

Par Infrastructure Civile / Structurelle & Architecturale

Les superstructures et les systèmes modulaires stimulent la croissance dans les infrastructures civiles. Les planchers surélevés et les conceptions d’enveloppes efficaces soutiennent l’optimisation du flux d’air. Les modules préfabriqués accélèrent la livraison et standardisent les constructions. Les développeurs mettent l’accent sur la stabilité sismique et la durabilité. Les matériaux économes en énergie gagnent en importance pour la certification de durabilité.

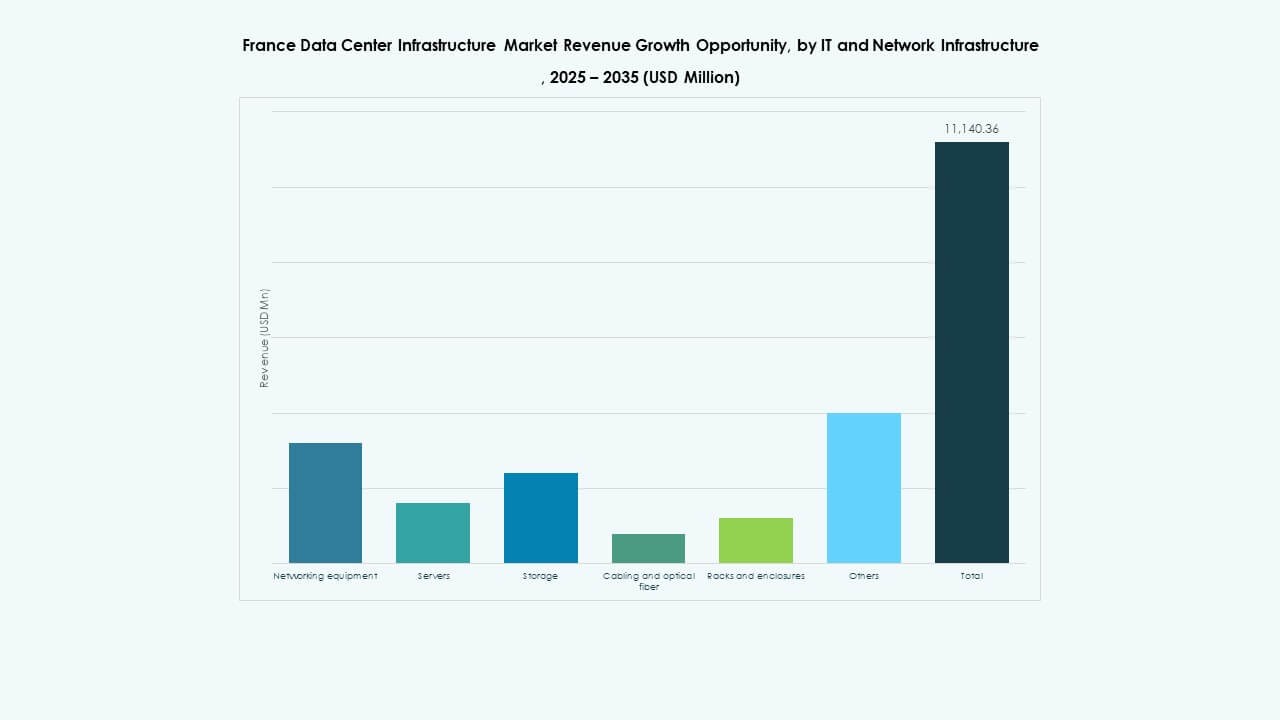

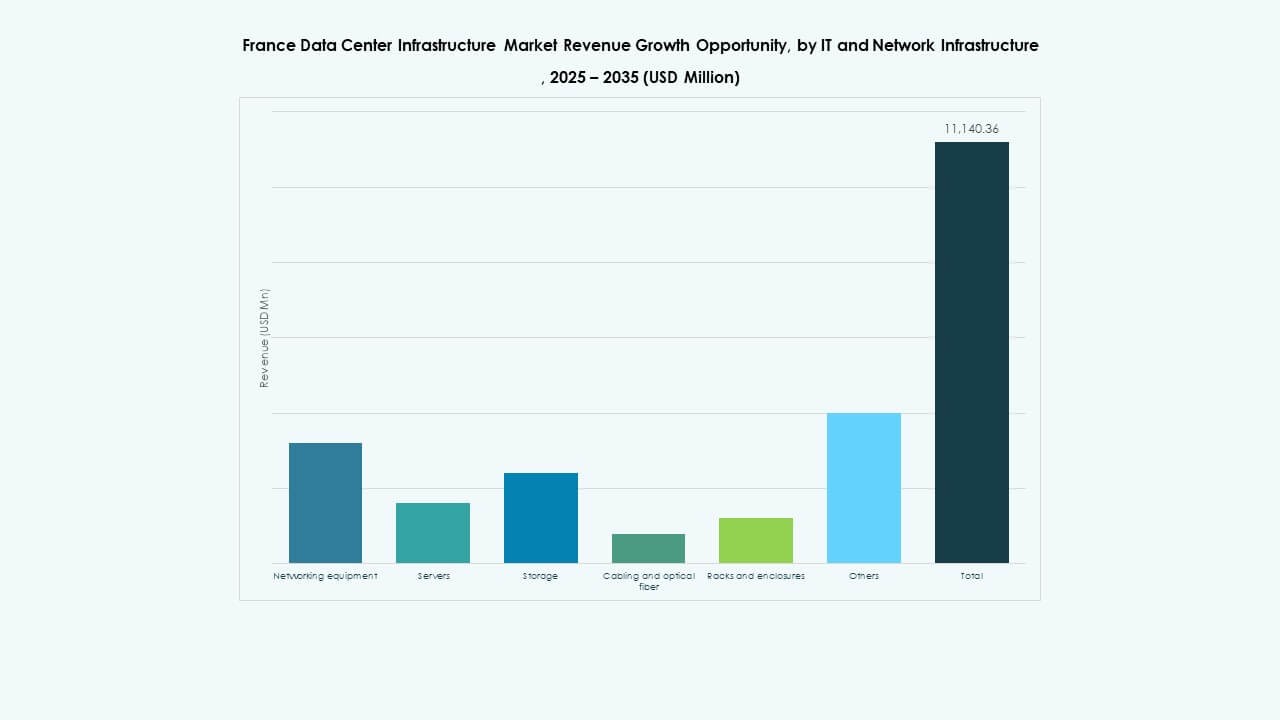

Par IT & Infrastructure Réseau

Les équipements de réseau et les serveurs restent au cœur de l’infrastructure IT. L’expansion du stockage soutient les charges de travail croissantes des entreprises. Le câblage en fibre améliore la vitesse et la fiabilité des données. Les racks et les enceintes évoluent pour soutenir des configurations denses. L’intégration de matériel prêt pour l’IA renforce la performance numérique.

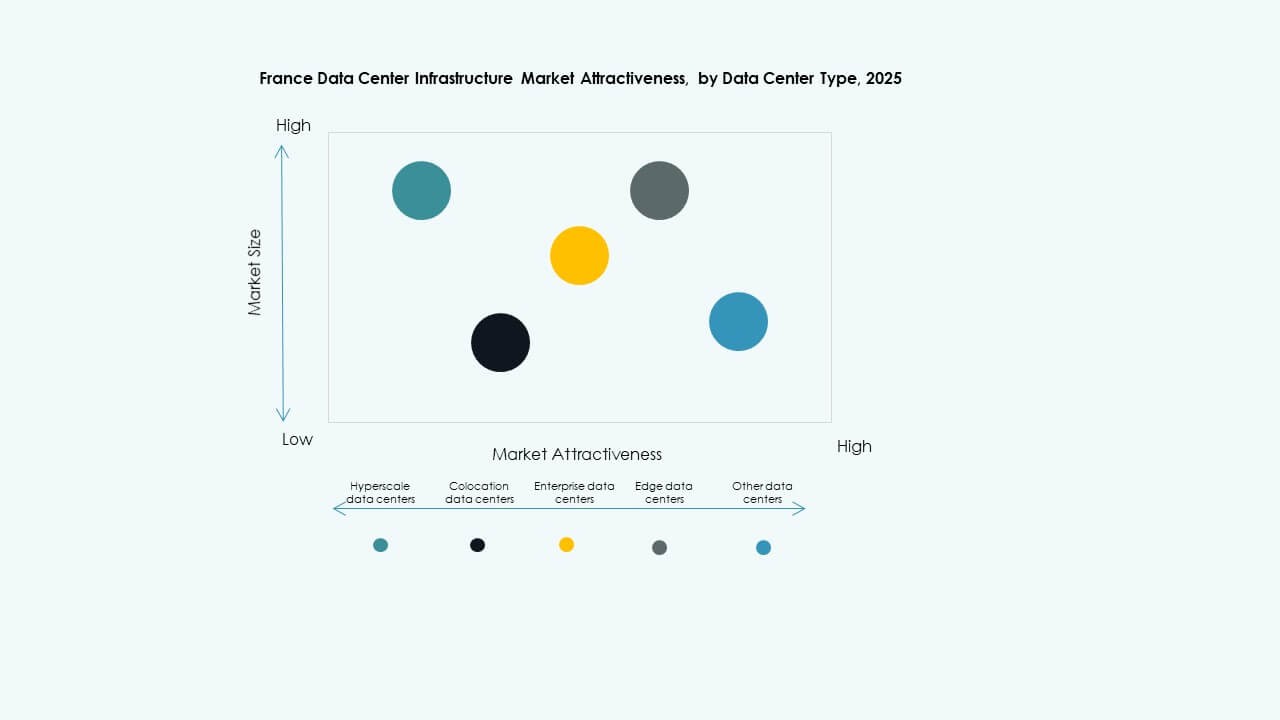

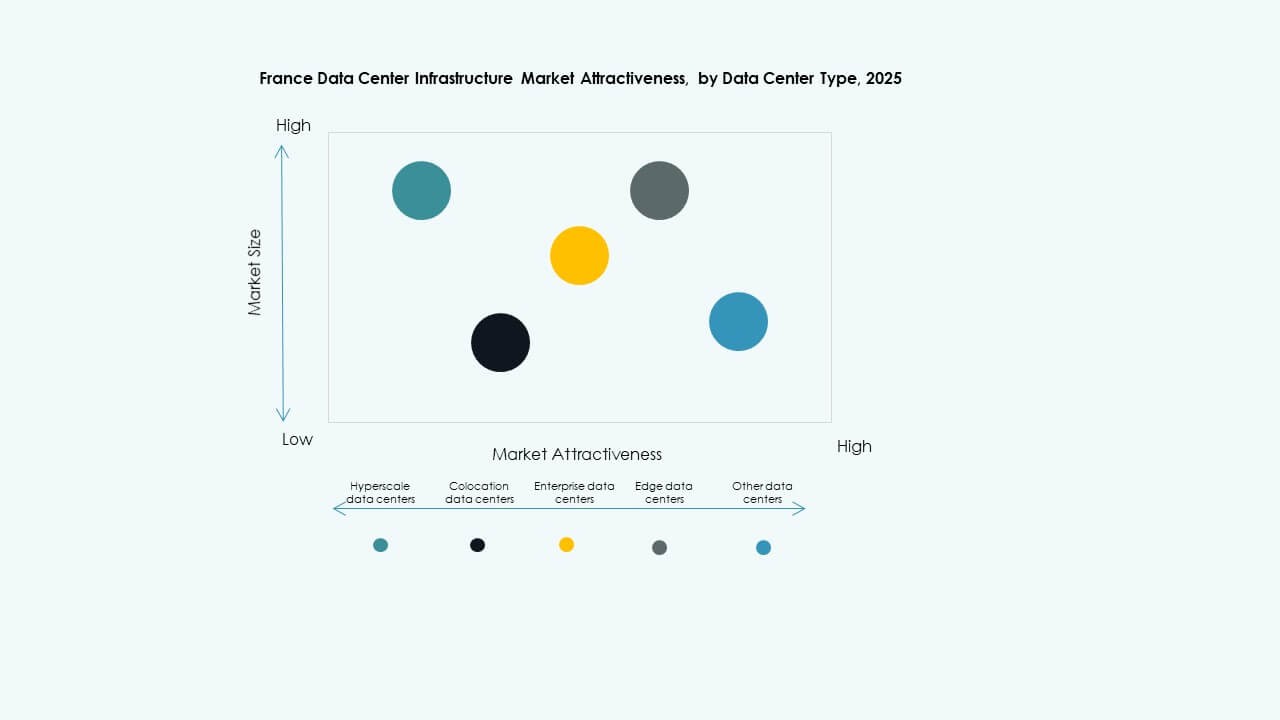

Par Type de Centre de Données

Les centres hyperscale dominent, poussés par les fournisseurs de cloud mondiaux. Les centres de colocation s’étendent pour répondre à la demande d’externalisation des entreprises. Les installations Edge augmentent avec l’adoption de la 5G et le traitement local. Les centres d’entreprise et gouvernementaux conservent leur importance pour l’hébergement de données confidentielles. Chaque segment complète les objectifs nationaux de transformation numérique.

Par Modèle de Livraison

Les modèles clés en main et conception-construction dominent en raison de l’efficacité et du contrôle des coûts. Les solutions modulaires construites en usine gagnent en popularité pour leur rapidité et leur répétabilité. Les approches de gestion de la construction offrent de la flexibilité pour les projets par phases. Les travaux de rénovation et de mise à niveau soutiennent les installations existantes. Les acteurs EPC se concentrent sur l’exécution intégrée des projets pour réduire les délais.

Par Type de Tier

Les centres de Tier 3 commandent la plus grande part de marché, offrant un équilibre entre redondance et efficacité des coûts. L’adoption du Tier 4 augmente parmi les industries critiques. Les Tier 1 et Tier 2 servent les petites entreprises et les sites Edge. La demande croissante pour l’assurance de disponibilité stimule les investissements multi-tiers. Le refroidissement avancé et les alimentations électriques doubles deviennent la norme dans les projets de haut niveau.

Aperçus Régionaux

Aperçus Régionaux

Nord et Ouest de la France : Pôles Dominants pour l’Expansion Hyperscale (Part de Marché : 47%)

Le Nord et l’Ouest de la France dominent le marché de l’infrastructure des centres de données en France grâce à une connectivité forte et un accès aux énergies renouvelables. Paris reste un pôle clé pour les projets hyperscale et de colocation. Les initiatives soutenues par le gouvernement améliorent la capacité du réseau pour soutenir l’expansion. La présence de grands fournisseurs de cloud renforce l’écosystème régional. Les investisseurs préfèrent ces régions pour une infrastructure fiable et la disponibilité d’une main-d’œuvre qualifiée. L’approvisionnement constant en énergies renouvelables soutient les engagements de neutralité carbone.

- Par exemple, le campus CDG de CloudHQ à Lisses, Grand Paris Sud, est un site confirmé de centre de données hyperscale comprenant deux bâtiments avec une capacité de charge IT combinée d’environ 150 MW. Chaque installation s’étend sur environ 53 000 mètres carrés, renforçant le statut de la région en tant que pôle majeur pour l’infrastructure numérique à grande échelle en France.

Sud et Centre de la France : Corridors de Croissance Émergents (Part de Marché : 33%)

Le sud et le centre de la France gagnent en attractivité grâce aux investissements dans les corridors de Marseille et de Lyon. Ces zones bénéficient de l’accès aux câbles sous-marins et de conditions climatiques favorables. De solides réseaux de fibre optique se connectent aux routes numériques méditerranéennes. Les développeurs visent des conceptions écoénergétiques adaptées aux climats chauds. Les clusters industriels dans ces zones stimulent l’expansion des installations dirigées par les entreprises. Des politiques locales favorables et des terrains abordables les rendent attrayants pour les nouveaux entrants.

- Par exemple, Interxion, une entreprise de Digital Realty, exploite plusieurs centres de données majeurs à Marseille, stratégiquement positionnés pour tirer parti de la connectivité des câbles sous-marins méditerranéens. Le campus de Marseille comprend plusieurs installations telles que MRS1, MRS2 et MRS3, dotées de systèmes de refroidissement avancés et servant de plaque tournante clé pour la colocation reliant l’Europe, l’Afrique et le Moyen-Orient.

Est de la France et régions périphériques : Frontières d’expansion stratégique (Part de marché : 20%)

L’est de la France et les régions périphériques représentent la prochaine vague de diversification des infrastructures. Les centres de données près de Strasbourg et Lille assurent la connectivité transfrontalière avec l’Allemagne et le Benelux. Ces zones offrent une énergie et des liaisons de transport rentables. La numérisation industrielle croissante stimule la demande locale de données. Les gouvernements promeuvent l’inclusion régionale pour équilibrer la capacité numérique à travers la France. La tendance renforce la résilience et réduit la dépendance excessive aux pôles métropolitains.

Informations concurrentielles :

- Equinix, Inc.

- Digital Realty

- DATA4

- Schneider Electric

- Vertiv Group Corp.

- Cisco Systems, Inc.

- Hewlett Packard Entreprise Development LP

- Huawei Technologies Co., Ltd.

- IBM

- Dell Inc.

Le marché de l’infrastructure des centres de données en France reste très concurrentiel, avec des leaders mondiaux et régionaux investissant massivement dans l’expansion de la capacité et des solutions écoénergétiques. Il bénéficie d’une forte participation des fournisseurs de technologies et des spécialistes de la colocation axés sur des systèmes modulaires et évolutifs. Les entreprises mettent l’accent sur des conceptions de centres de données verts pour s’aligner sur les objectifs nationaux de durabilité. Equinix et Digital Realty dominent grâce à des portefeuilles de colocation étendus, tandis que Schneider Electric et Vertiv sont leaders dans les systèmes d’alimentation et de refroidissement. Cisco, HPE et Huawei renforcent les capacités d’intégration des réseaux informatiques et des serveurs. Des partenariats continus entre les fournisseurs, les entreprises de construction et les fournisseurs d’énergie soutiennent l’innovation et l’excellence opérationnelle à travers les installations nouvelles et améliorées.

Développements récents :

- En novembre 2025, EDF et OpCore ont annoncé un plan de développement conjoint pour un projet de centre de données de 4 milliards d’euros en France, avec une première phase prévue pour être opérationnelle d’ici 2027. Cette initiative s’aligne avec le programme de raccordement rapide au réseau de la France et représente un investissement significatif dans l’infrastructure numérique du pays.

- En juillet 2025, Vesper Infrastructure a acquis l’opérateur français de centres de données Thésée DataCenter auprès du groupe d’investissement public français Caisse des Dépôts et Consignations/Banque des Territoires et du Groupe IDEC Invest.

- En mai 2025, Prologis a annoncé un plan de développement pour quatre sites de centres de données à Paris, prévus pour fournir plus de 580 MW de capacité autour de la capitale française, soulignant la tendance croissante des projets de centres de données à grande échelle dans la région.

- En février 2025, Equinix, Inc. a inauguré son 11ème centre de données en France, nommé PA13x, situé à Meudon près de Paris, avec un investissement d’environ 350 millions d’euros. Cette nouvelle installation renforce la présence d’Equinix dans la région Île-de-France et souligne son engagement à fournir une infrastructure numérique durable pour les entreprises et les acteurs du cloud, y compris des partenariats avec Engie Solutions pour utiliser la chaleur excédentaire pour les réseaux énergétiques locaux.

Moteurs du Marché

Moteurs du Marché Tendances du marché

Tendances du marché Défis du marché

Défis du marché Aperçus Régionaux

Aperçus Régionaux