Resumé:

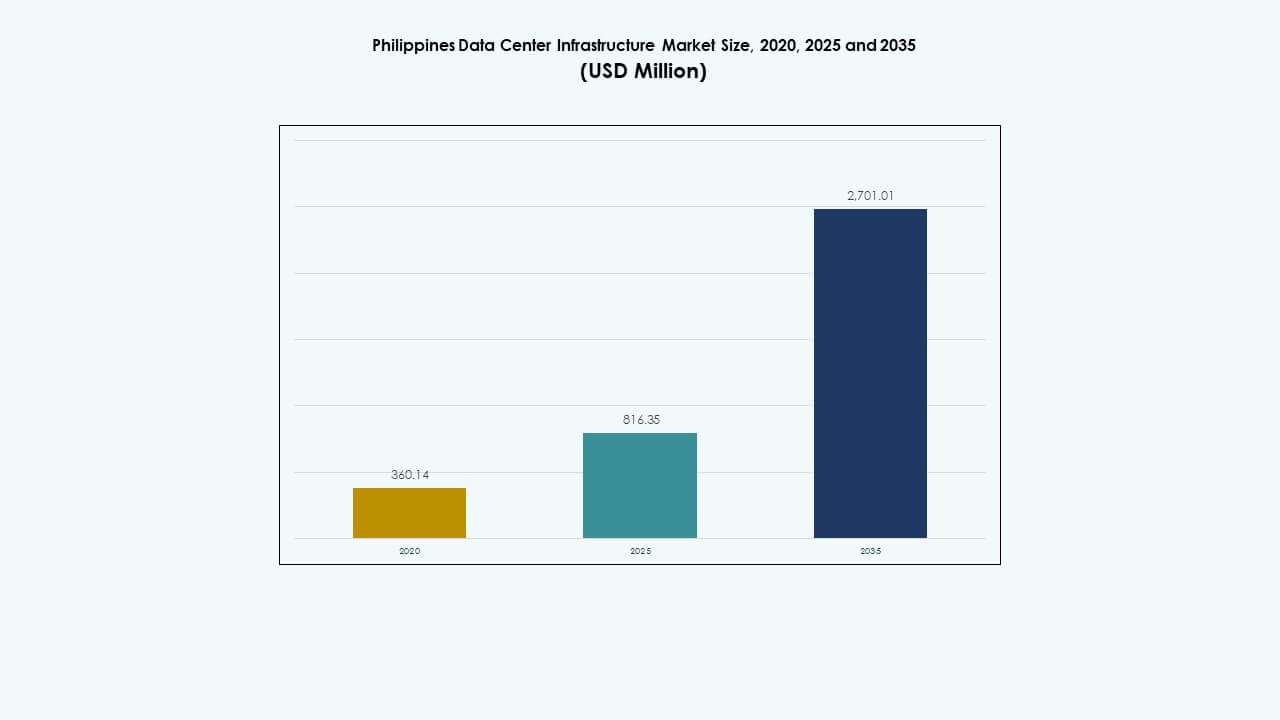

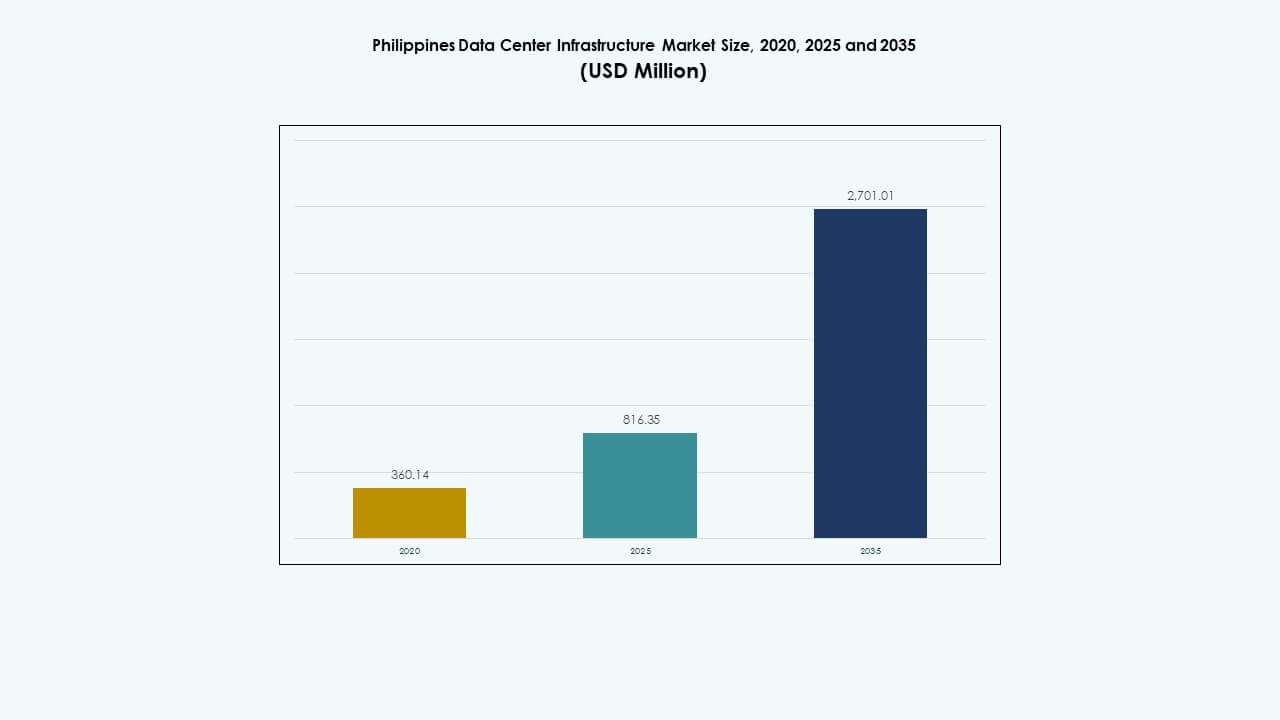

Filippinernes datacenterinfrastrukturmarked blev vurderet til USD 360,14 millioner i 2020 til USD 816,35 millioner i 2025 og forventes at nå USD 2.701,01 millioner i 2035, med en CAGR på 12,61% i prognoseperioden.

| RAPPORTATTRIBUT |

DETALJER |

| Historisk periode |

2020-2023 |

| Basisår |

2024 |

| Prognoseperiode |

2025-2035 |

| Filippinernes datacenterinfrastrukturmarked størrelse 2025 |

USD 816,35 millioner |

| Filippinernes datacenterinfrastrukturmarked, CAGR |

12,61% |

| Filippinernes datacenterinfrastrukturmarked størrelse 2035 |

USD 2.701,01 millioner |

Markedet vokser på grund af stærk cloud-adoption, virksomhedsdigitalisering og udvidelse af telenetværk. Virksomheder flytter arbejdsbelastninger til lokale datacentre for at opfylde latens- og overholdelsesbehov. Innovation inden for strøm, køling og modulært design forbedrer effektivitet og oppetid. Hyperscale og colocation efterspørgsel omformer infrastrukturplanlægning. For investorer tilbyder markedet stabile afkast gennem langsigtede kontrakter. Det understøtter digital transformation på tværs af finans, detailhandel og offentlige tjenester.

Metro Manila fører på grund af høj virksomhedstæthed, stærk fiberforbindelse og colocation efterspørgsel. Central Luzon fremstår som et nøglevækstområde på grund af tilgængelig jord og industrizoner. Visayas, ledet af Cebu, vinder frem på grund af IT-tjenester og regionale virksomheder. Mindanao viser tidlig vækst drevet af digitalisering i den offentlige sektor. Disse regioner former en balanceret ekspansionsvej for national infrastrukturudvikling.

Markedsdrivere

Markedsdrivere

Hurtig cloud-adoption og digitale regeringsprogrammer accelererer infrastrukturinvesteringer i hele landet

Cloud-migration, fintech-udvidelse og e-government platforme skaber stærk efterspørgsel efter datacenterkapacitet. Regeringsstøttede digitaliseringsrammer driver hurtige virksomhedsskift til cloud. Offentlige og private sektorer har brug for skalerbar, lav-latens infrastruktur til realtidsapplikationer. Edge-udrulning vokser for at imødekomme lokal trafikefterspørgsel. Strategiske alliancer med teleselskaber forbedrer sidste mils forbindelse. Infrastrukturudbydere investerer i sikre, modulære designs. Filippinernes datacenterinfrastrukturmarked er et fokuspunkt for regional datalokalisering. Virksomheder forfølger overholdelsesvenlige hostingmodeller for at reducere grænseoverskridende risici. Investorer ser stort potentiale for ROI i denne digital-første økonomi.

- For eksempel blev ePLDT’s VITRO Sta. Rosa officielt lanceret i juli 2024 med 50 MW IT-kapacitet. Det er Filippinernes første AI-klare hyperscale datacenter, designet til at understøtte cloud-adoption og høj-densitets arbejdsbelastninger.

Strategisk virksomhedstransformation driver efterspørgslen efter energieffektiv og høj-densitets infrastruktur

Virksomhed cloud-transformation øger efterspørgslen efter energieffektive, høj-densitets faciliteter. Finansielle tjenester og e-handelsaktører fører an med hurtig digital adoption. Markedet understøtter hybrid cloud-arkitekturer og AI-arbejdsbelastninger. Operatører implementerer avancerede UPS- og BESS-systemer for at sikre energistabilitet. Stigende rack-effektdensitet skifter fokus mod væske- og nedsænkningskøling. Høj tilgængelighedszoner opstår i vigtige industrielle knudepunkter. Det styrker katastrofeberedskabsstrategier for multinationale selskaber. Det filippinske datacenterinfrastrukturmarked drager fordel af regulatorisk klarhed omkring cloud-dataoverholdelse. Udenlandske investorer og globale cloud-aktører udvider deres fodaftryk gennem lokale partnerskaber.

- For eksempel har PLDT offentligt erklæret langsigtede planer om at udvide sin datacenterkapacitet mod 500 MW i Filippinerne, med ePLDT, der driver landets største datacenterportefølje under VITRO-mærket. Brancheanalyser indikerer også, at den samlede installerede datacenterkapacitet på tværs af alle operatører i Filippinerne anslås til omkring 560 MW i 2025, hvilket afspejler den kumulative markedskapacitet snarere end en enkelt virksomheds præstation.

Stigende Edge Computing-implementeringer driver infrastrukturudvidelse i sekundære byer og industrielle knudepunkter

Væksten i edge computing omformer infrastrukturimplementeringsmodeller over hele landet. Efterspørgslen stiger for latency-følsomme applikationer inden for logistik, fintech og detailhandel. Edge-steder understøtter smarte by-implementeringer og realtidsanalyse. Fiberudrulninger i provinsielle hovedstæder forbedrer edge-adgangsmuligheder. Modulsystemer muliggør hurtigere implementering i nye byer. Det forbedrer forretningskontinuitet for regionale operationer. Regeringsinitiativer fremmer industriel udvikling i nye zoner. Tier III-klar edge-faciliteter opstår nær havne og lufthavne. Det filippinske datacenterinfrastrukturmarked drager fordel af denne by-industrielle synergi.

Regulatorisk støtte, tilgængelighed af jord og grønne energipolitikker understøtter langsigtet investering

Den nationale regering støtter infrastrukturudvidelse gennem investeringsincitamenter og regulatorisk lempelse. Skattefordele og jordbrugsgodkendelser tiltrækker globale operatører. Vedvarende energikrav opmuntrer til sol- og vandkraftdrevne datacentre. Grønne bygningskoder fremmer bæredygtig designintegration. Langsigtede lejemål og REIT-rammer tiltrækker institutionelle investorer. Partnerskaber med energiforsyningsselskaber stabiliserer energiforsyningen. Det filippinske datacenterinfrastrukturmarked tilpasser sig bæredygtighedsmål og regionale modstandsmål. Datacentre bliver integrerede i katastrofeberedskab, e-handel og finansielle tjenester.

Markeds Tendenser

Udvidelse af Build-to-Suit og modulære fabriksbyggede faciliteter for fleksible og skalerbare implementeringer

Operatører omfavner modulære, præfabrikerede designs for at fremskynde implementeringer. Byg-til-formål faciliteter reducerer konstruktionsrisiko og tillader tilpasning. Containeriserede enheder og fabriksbyggede moduler forbedrer tidslinjer for installation på stedet. Fleksible layouts opfylder hyperscale og virksomheders behov. Prefab-komponenter strømliner anlægsarbejde, elektrisk opsætning og mekaniske systemer. Leverandører tilbyder integrerede strøm-køleindkapslinger med testet interoperabilitet. Det filippinske datacenterinfrastrukturmarked drager fordel af denne modulære skalerbarhed. Modulære konstruktioner forbedrer også genanvendeligheden af aktiver på tværs af steder. Operatører skalerer kapacitet hurtigere, mens de styrer forudgående omkostninger.

Stigende Integration af Væskekøling og AI-Klar Infrastruktur til Næste Generations Arbejdsbelastninger

Datacentre adopterer avanceret køling for at håndtere stigende rackdensiteter. Væskekøling muliggør effektiv varmefjernelse i AI- og HPC-implementeringer. Faciliteter opgraderes til at understøtte højtydende GPU’er og AI-acceleratorer. Koldplade- og nedsænkningssystemer vinder indpas i nye konstruktioner. Design-build virksomheder integrerer AI-optimerede strøm- og termiske styringssystemer. Serverarkitektur udvikler sig til at understøtte AI og big data anvendelsessager. Det understøtter bæredygtig AI-udvidelse. Det filippinske datacenterinfrastrukturmarked ser tidlig adoption i fintech- og telekomskyer.

Implementering af Vedvarende Energi Integration og Mikronet i Strømkrævende Byfaciliteter

Energikrævende arbejdsbelastninger presser operatører til at integrere vedvarende energi i deres energimix. Solenergi på stedet, batterilagring og hybride mikronet forbedrer pålideligheden. Colocation-virksomheder indgår PPA’er med vedvarende energileverandører. Netværksinstabilitet i højsæsoner øger interessen for uafhængige energisystemer. Certificeringer understøttet af grøn energi påvirker kundernes præferencer. Batterilagringssystemer udglatter strømmens variabilitet og reducerer afhængigheden af dieselgeneratorer. Det forbedrer både omkostningseffektivitet og bæredygtighedsoverholdelse. Det filippinske datacenterinfrastrukturmarked viser stigende investeringer i lavkulstofinfrastruktur.

Større Fokus på Regionale Edge Noder og Smart City Infrastruktur til Distribuerede Tjenester

Smart city-projekter og IoT-vækst fremskynder implementeringen af regionale datanoder. Edge-datacentre understøtter realtidsdatabehandling i smart transport og forsyninger. Lokale regeringer investerer i IKT-zoner på tværs af sekundære provinser. Industriområder kræver lav-latens tjenester nær logistikknudepunkter. Lokal caching og regionale CDN-noder forbedrer indholdslevering. Mobiloperatører samlokaliserer små edge-klynger i 5G-basestationer. Det forbedrer serviceagilitet. Det filippinske datacenterinfrastrukturmarked udvikler sig til en distribueret, hybrid edge-core arkitektur.

Markedsudfordringer

Energistrukturflaskehalse, Strømstabilitetsrisici og Forsinkede Netværksforbindelser i Byområder

Strømtilgængelighed forbliver en nøglebekymring på tværs af metroområder. Netværksbelastning forsinker nye projektforbindelser. Lange tilladelsescyklusser forsinker elektrisk integration. Afhængighed af dieselbackup vedvarer i flere byområder. Høje eltariffer påvirker driftsomkostningerne. Integration af vedvarende energi står over for land- og netværksbegrænsninger. Uplanlagte afbrydelser påvirker oppetids-SLA’er. Strømkrævende AI-arbejdsbelastninger forværrer belastningen på ældre systemer. Det filippinske datacenterinfrastrukturmarked skal overvinde strømrelaterede udfordringer for at skalere bæredygtigt.

Begrænset Kvalificeret Arbejdsstyrke, Høje Jordomkostninger og Kompleks Tilladelsesproces Hæmmer Hurtig Udvidelse

Udviklingen af datacentre står over for udfordringer med jordanskaffelse og tilladelser. Centrale metroområder har begrænset lavprisjord zonet til industriel ICT-brug. Tilladelser og lokale godkendelser forlænger projektets tidslinjer. Der er mangel på kvalificeret arbejdskraft til MEP og IT-integration. Operatører skal importere eller uddanne specialister. Manglen på talent øger projektets CAPEX og implementeringsrisici. Manglen på certificerede design-build firmaer begrænser skalaen for modulær udrulning. Det filippinske marked for datacenterinfrastruktur har brug for koordineret træning, klar politik og hurtigere godkendelsesrammer.

Markedsmuligheder

Markedsmuligheder

Regeringens e-forvaltningsindsats og partnerskaber med teleselskaber åbner nye site-muligheder i nye regioner

Digitale offentlige tjenester, smarte byer og uddannelsesplatforme øger efterspørgslen efter regional hosting. Partnerskaber med teleselskaber skaber rygradsinfrastruktur i ikke-metro zoner. Lokale regeringer støtter ICT-investeringer gennem jordtilskud og tilladelser. Cloud-adoption i sundhedssektoren og uddannelse tilføjer variation i arbejdsbyrden. Det filippinske marked for datacenterinfrastruktur opnår vækst i kantlokationer i tier-to placeringer. Greenfield-sites muliggør energieffektive designs og skalerbare formater.

Bæredygtighedsmandater og investeringsincitamenter for at accelerere grøn infrastruktur og udenlandske FDI

Regeringens indsats for energieffektivitet åbner for udenlandsk grøn finansiering. REIT-strukturer og skatteincitamenter tiltrækker hyperscale-byggere. Bæredygtige indkøbskriterier favoriserer grøn-certificerede faciliteter. CO2-kreditter og ESG-relaterede lån reducerer finansieringsrisici. Det accelererer infrastrukturmodernisering og Tier III+ opgraderinger. Det filippinske marked for datacenterinfrastruktur er positioneret til at tiltrække ESG-fokuseret kapital gennem rene byggerier.

Markedssegmentering

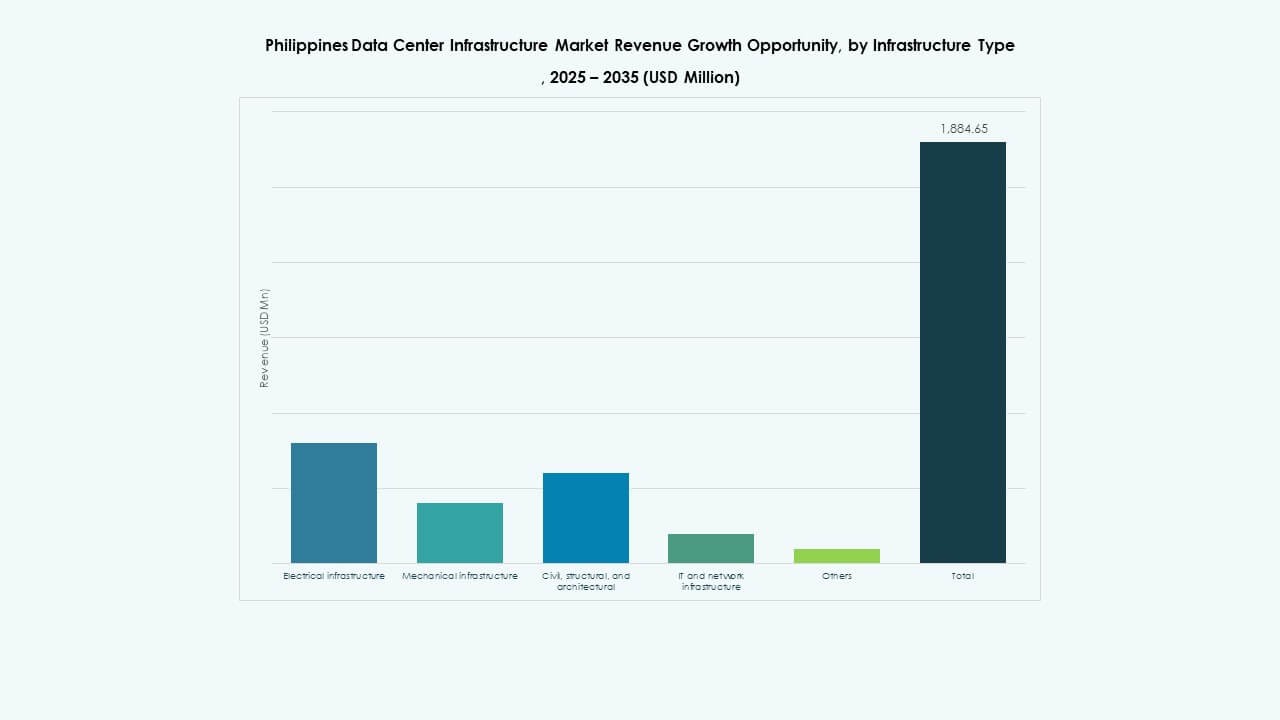

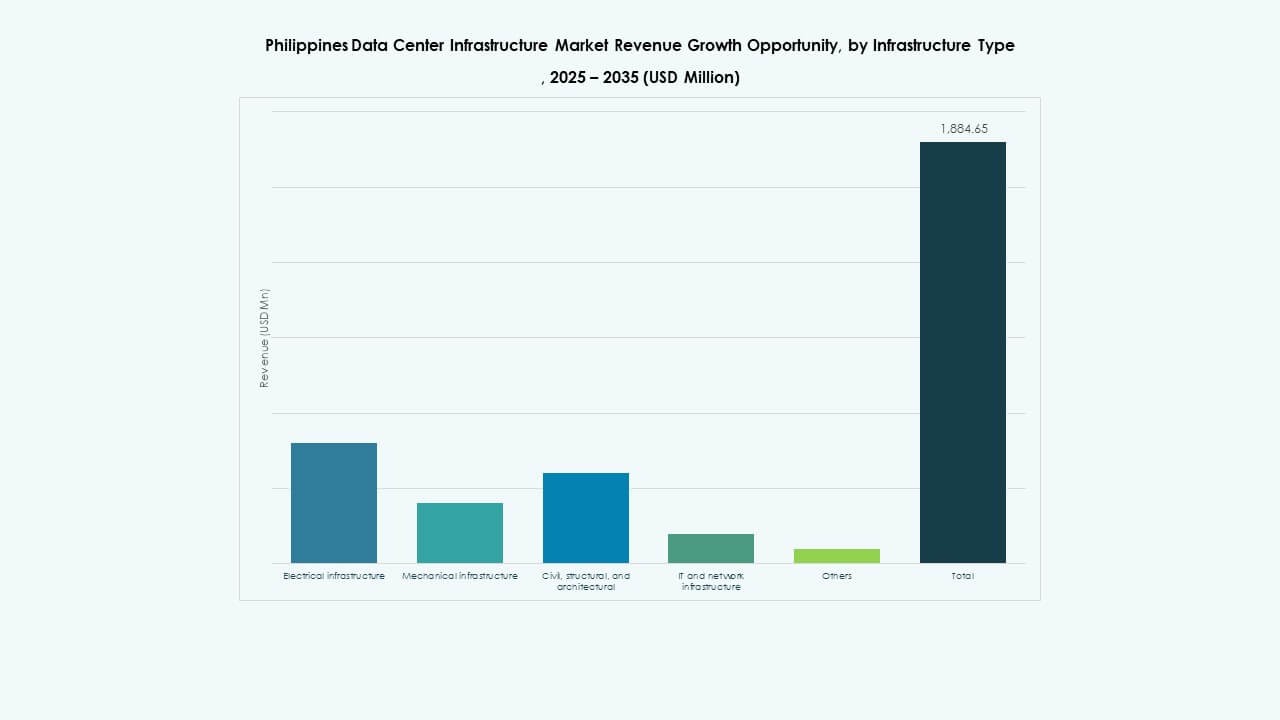

Efter infrastrukturtype

Det filippinske marked for datacenterinfrastruktur er segmenteret i elektrisk, mekanisk, civil/strukturel, IT & netværksinfrastruktur og andre. Elektrisk infrastruktur har en dominerende andel på grund af strømintensive operationer. IT- og netværksinfrastruktur vokser også med stigende virksomheders arbejdsbyrder. Mekanisk infrastruktur får opmærksomhed fra køleopgraderinger. Strukturelle investeringer forbliver kritiske for seismisk modstandsdygtighed. Modulære civile byggerier tilbyder fleksibilitet i greenfield-lokationer.

Efter elektrisk infrastruktur

Segmentet for uafbrudt strømforsyning (UPS) fører på grund af stigende oppetidsstandarder og hybrid energiintegration. Strømfordelingsenheder følger, efterhånden som højdensitetsdesign udvikles. Batteri-energilagringssystemer vokser på grund af indsatsen for vedvarende integration. Opgraderinger af netforbindelser forbliver essentielle i nye økonomiske zoner. Overførselsswitche og koblingsudstyr hjælper med belastningsbalancering. Aftaler om forsyningstjenester former kapacitetsplanlægning i bycentre.

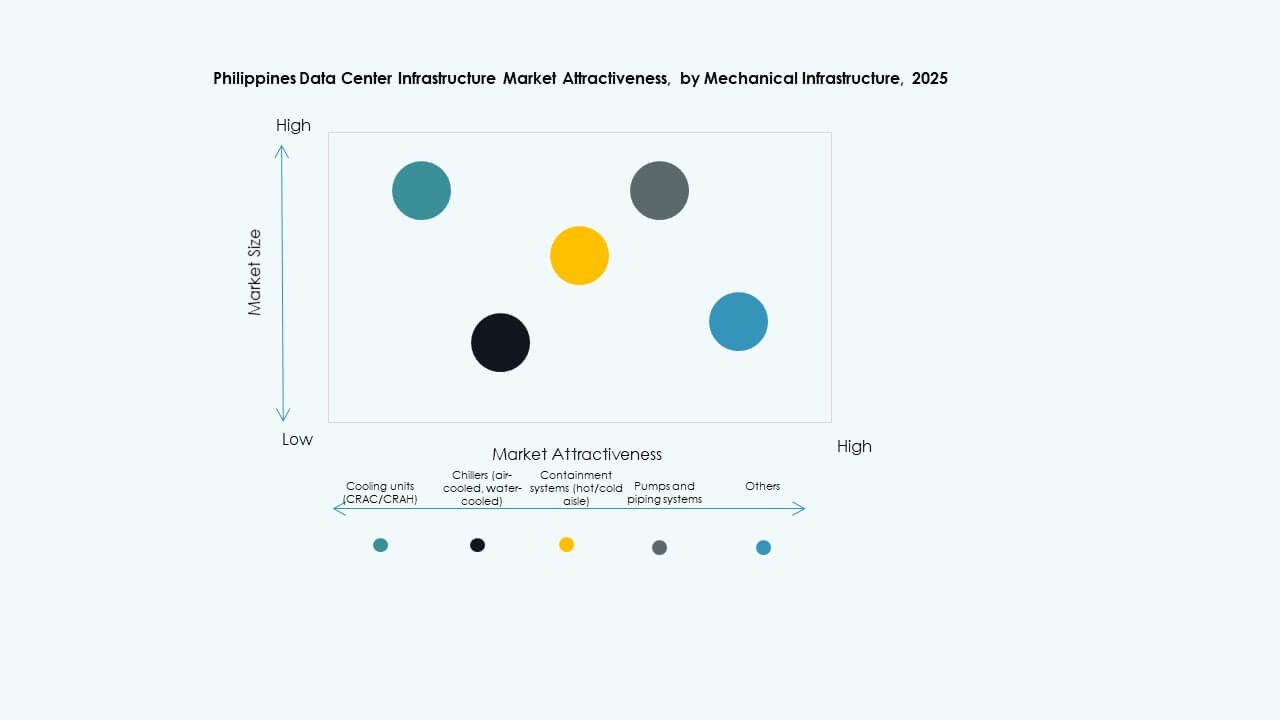

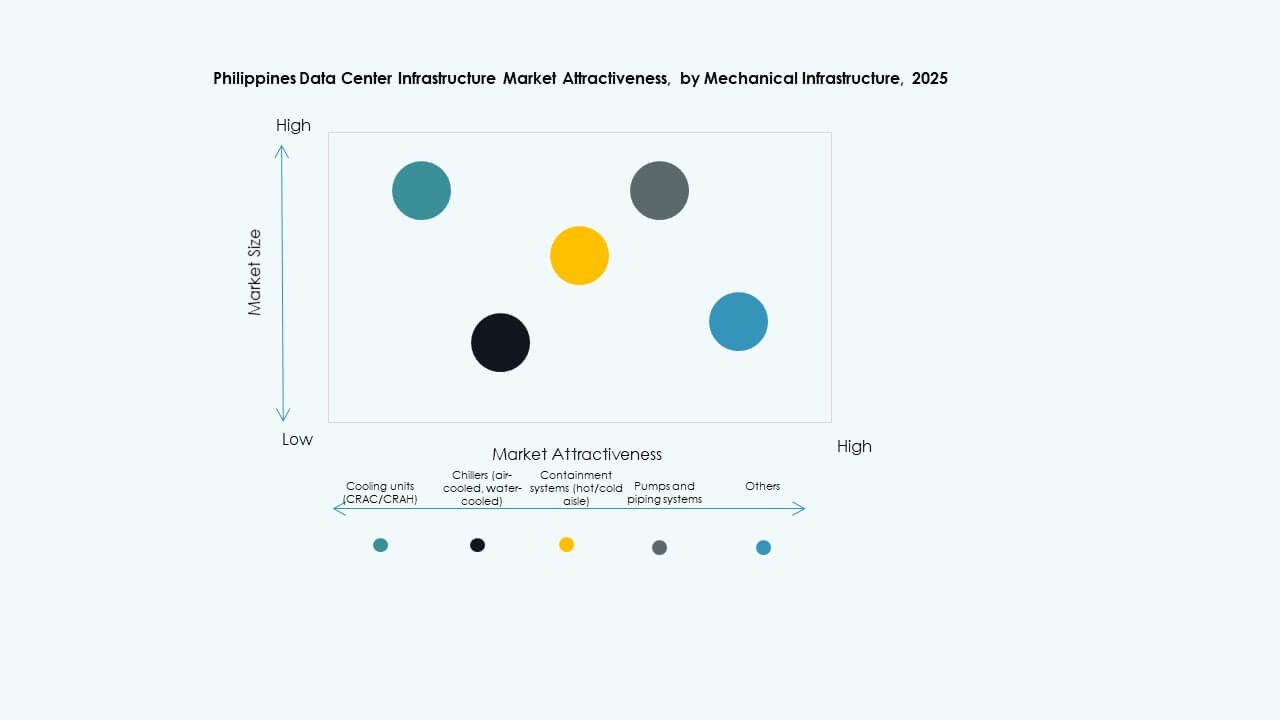

Efter mekanisk infrastruktur

Køleenheder dominerer den mekaniske sektor med voksende varmebelastninger. Kølere og indeslutningssystemer understøtter optimeret luftstrøm i begrænsede rum. Adoption af væske- og nedsænkningskøling vokser blandt AI- og HPC-arbejdsbyrder. Modulære pumper og rørsystemer forbedrer effektiviteten og reducerer CAPEX. Sekundære byer implementerer mindre, modulære systemer til kantopsætninger.

Af Civil / Strukturel & Arkitektonisk

Overbygning og opgraderinger af bygningens skal dominerer civile investeringer i hyperscale-projekter. Hævede gulve og modulære lofter understøtter fleksibel luftstrøm. Seismiske zoner kræver forstærkede fundamenter og strukturel modstandsdygtighed. Forberedelse af byggeplads i grønne områder forbliver omkostningseffektiv. Modulære bygninger muliggør fasevis kapacitetsudrulning på tværs af ekspanderende campusser.

Af IT & Netværksinfrastruktur

Netværksudstyr og servere udgør den største andel. AI-implementeringer fremmer brugen af høj-densitets racks og GPU-klynger. Fiberforbindelse og opgraderinger af kabling understøtter væksten i edge computing. Indeslutningssystemer sikrer fysisk sikkerhed og effektiv luftstrøm. Lagring vokser i takt med stigende krav til digitalt indhold og cloud-backup.

Af Datacenter Type

Colocation-datacentre fører markedsandelen på grund af stigende virksomheders outsourcing. Hyperscale-vækst accelererer med cloud-aktører, der træder ind i Filippinerne. Edge-datacentre vinder indpas i logistik- og detailsektorerne. Virksomhedsejede steder forbliver i bank- og telekomvertikaler. Retrofit-projekter driver modernisering af ældre faciliteter.

Af Leveringsmodel

Design-build eller EPC forbliver den mest anvendte leveringsmodel for storskala projekter. Turnkey og modulære fabrikationsformater vokser i edge- og fjernprojekter. Byggestyring forbliver kritisk i overholdelsestunge byggerier. Retrofit-løsninger hjælper med omkostningseffektive moderniseringer. Hurtige implementeringsmodeller tiltrækker cloud-native virksomheder.

Af Tier Type

Tier III-datacentre dominerer markedet med afbalancerede omkostninger og oppetid. Tier IV-implementering stiger i finansielle og offentlige sektorfaciliteter. Tier II eksisterer stadig i ældre virksomhedsfaciliteter, men står over for udfasning. Tier I-steder er sjældne og ikke foretrukne til missionkritiske arbejdsbelastninger.

Regionale Indsigter

Regionale Indsigter

Metro Manila – 54% Andel, National Capital Region Dominerer med Tæt Netværk og Colocation Efterspørgsel

Metro Manila forbliver epicentret for Filippinernes Datacenter Infrastrukturmarked med over 54% andel. Quezon City, Makati og Taguig fører på grund af virksomhedsklynger, finansielle knudepunkter og telekomtæthed. Stærk fiber-rygrad og kvalificeret arbejdsstyrke understøtter hyperscale og colocation-udviklinger. Tilgængeligheden af fast ejendom til industriel brug forbliver en begrænsning, hvilket presser efterspørgslen til udkanten.

- For eksempel har STT GDC Philippines færdiggjort et 1,2MW Tier III-datacenter i Makati City, der understøtter cirka 100 racks med belastninger op til 12kW pr. rack.

Central Luzon – 25% Andel, Fremvoksende Zone med Industriel Vækst og Jordtilgængelighed

Central Luzon holder næsten 25% markedsandel, ledet af Clark Freeport og Subic. Jordtilgængelighed og statslige incitamenter tiltrækker hyperscale-byggere. Industriområder og lufthavnsforbindelse favoriserer edge-implementeringer. Infrastrukturinvestering i strøm og forbindelse vokser. Regionen er klar til langsigtet datainfrastrukturvækst.

Visayas og Mindanao – 21% Andel Samlet, Tidlig Vækst med Offentlig Sektor og Edge Anvendelsestilfælde

Visayas og Mindanao har tilsammen omkring 21% andel. Cebu fører i Visayas med efterspørgsel fra virksomheder og stigende fintech-aktivitet. Davao og Cagayan de Oro viser tidlig investeringsinteresse. Lokale regeringer støtter udvidelsen af digital infrastruktur. Digitalisering i den offentlige sektor og uddannelsestjenester driver regionale hostingbehov. Edge-faciliteter opstår for at reducere latenstid i underbetjente områder.

- For eksempel leverer ePLDT VITRO Cebu 2 8MW fuldt udbygget strøm over 5.855 kvadratmeter whitespace, der rummer fulde skabe, bure og suiter med 2N redundans i UPS, køling og standby-strøm.

Konkurrenceindsigter:

- ePLDT Inc.

- ST Telemedia Global Data Centres

- Equinix, Inc.

- Bee Information Technology

- Huawei Technologies Co., Ltd.

- Dell Inc.

- Schneider Electric

- Vertiv Group Corp.

- IBM

- Cisco Systems, Inc.

Filippinernes Datacenter Infrastrukturmarked har en blanding af indenlandske udbydere og globale infrastrukturledere. ePLDT og ST Telemedia fører med etablerede hyperscale- og colocation-fodaftryk. Equinix udnytter sit globale interconnection-økosystem til at tiltrække højværdikunder fra erhvervslivet. Huawei, Dell og Schneider Electric leverer kerneudstyr, herunder UPS, køling og modulære løsninger. Vertiv og Cisco dominerer inden for henholdsvis strømhåndtering og netværkssystemer. IBM og Bee Information Technology konkurrerer inden for Virksomhed cloud og integrationstjenester. Markedskonkurrencen fokuserer på Tier III-klar byggeri, energieffektive systemer og hurtige implementeringsmodeller. Strategiske alliancer med telekommunikationsudbydere og forsyningsselskaber styrker operatørernes positionering. Det afspejler et skift mod høj-densitet, robust og skalerbar infrastruktur til at betjene udviklende erhvervsarbejdsbelastninger. Aktørerne konkurrerer på oppetidsgarantier, regional dækning og compliance-drevne designs skræddersyet til filippinske regler.

Seneste Udviklinger:

- I december 2025 lancerede A-FLOW ML1, sit første datacenter i Filippinerne, hvilket repræsenterer en fælles indsats for at udvide landets digitale kapacitet gennem denne nye facilitet.

- I juni 2025 afsluttede Equinix opkøbet af tre carrier-neutrale datacentre fra Total Information Management (TIM) i Makati og Cavite, hvilket markerer virksomhedens indtræden på det filippinske marked og styrker dens digitale infrastrukturfodaftryk.

Markedsdrivere

Markedsdrivere

Markedsmuligheder

Markedsmuligheder Regionale Indsigter

Regionale Indsigter