Zusammenfassung:

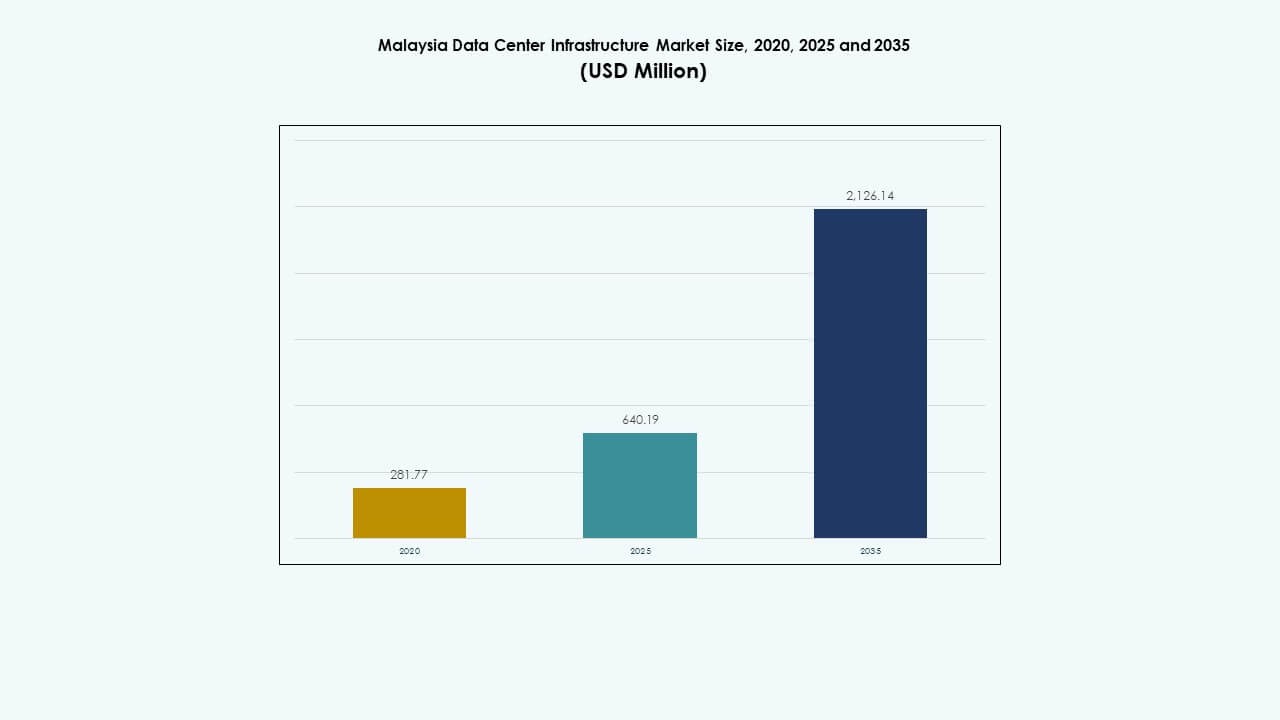

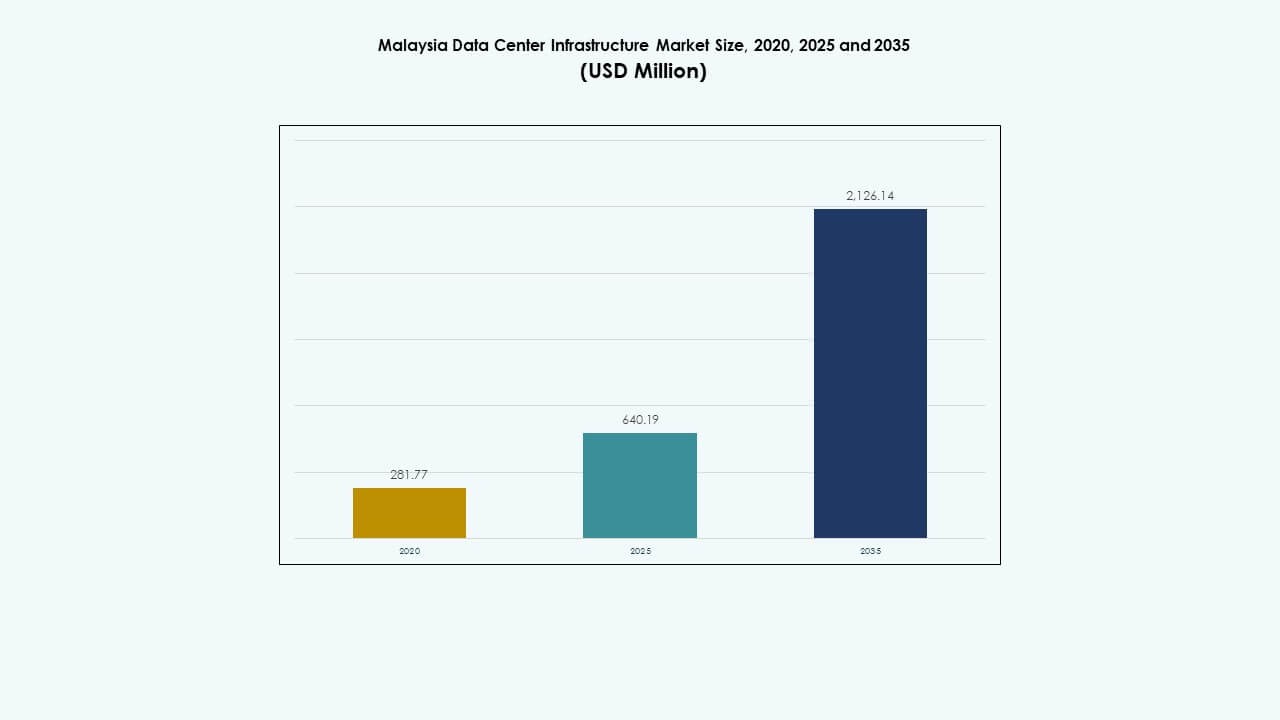

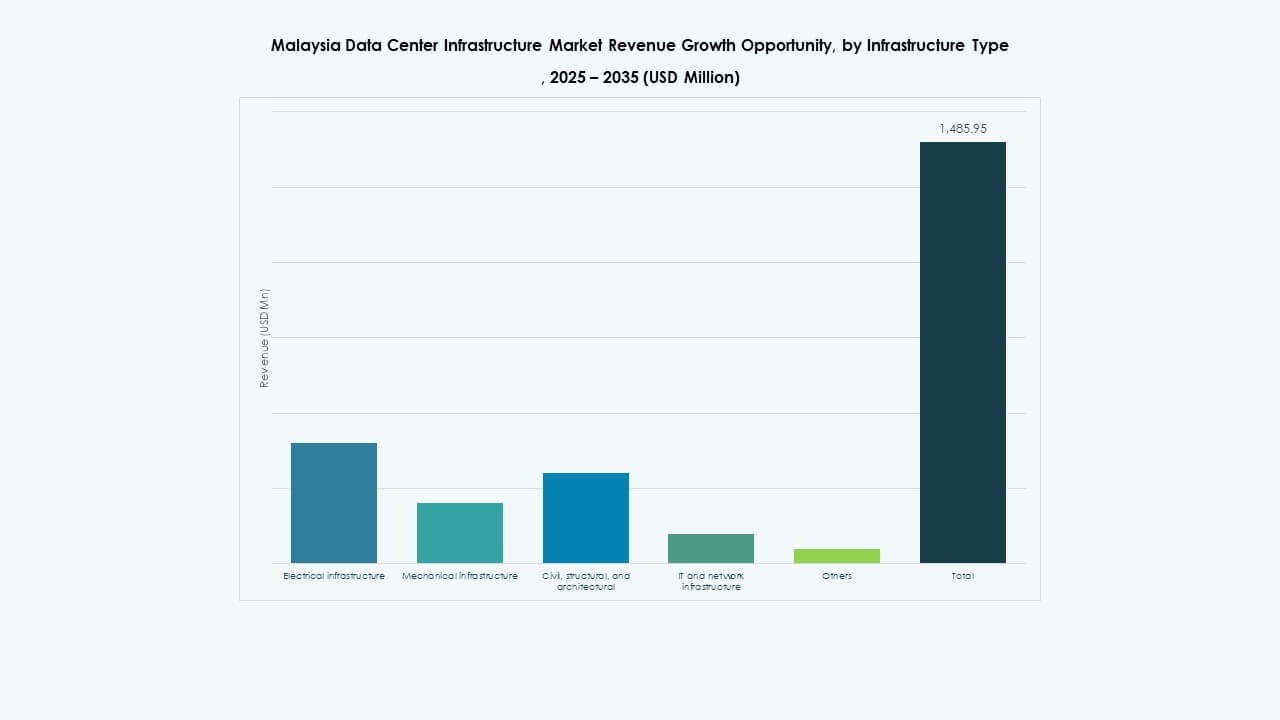

Der Markt für Rechenzentrumsinfrastruktur in Malaysia wurde 2020 mit 281,77 Millionen USD bewertet und soll bis 2025 auf 640,19 Millionen USD und bis 2035 auf 2.126,14 Millionen USD anwachsen, mit einer jährlichen Wachstumsrate (CAGR) von 12,65 % im Prognosezeitraum.

| BERICHTSATTRIBUT |

DETAILS |

| Historischer Zeitraum |

2020-2023 |

| Basisjahr |

2024 |

| Prognosezeitraum |

2025-2035 |

| Marktgröße der Rechenzentrumsinfrastruktur in Malaysia 2025 |

USD 640,19 Millionen |

| Markt für Rechenzentrumsinfrastruktur in Malaysia, CAGR |

12,65% |

| Marktgröße der Rechenzentrumsinfrastruktur in Malaysia 2035 |

USD 2.126,14 Millionen |

Der Markt wird durch die zunehmende Cloud-Nutzung, KI-gesteuerte Workloads und den Übergang zu hybriden IT-Modellen angetrieben. Betreiber investieren in modulare Stromversorgung, fortschrittliche Kühlung und hochdichte IT-Infrastruktur, um die digitale Transformation zu unterstützen. Unternehmen verlangen skalierbare und energieeffiziente Systeme, um Echtzeitverarbeitung, Edge-Computing und Automatisierung zu ermöglichen. Malaysias strategische Lage, politische Unterstützung und robuste Konnektivität ziehen Hyperscaler und regionale Rechenzentrumsbetreiber an. Dies positioniert den Markt als wichtigen Knotenpunkt in der digitalen Infrastrukturlandschaft Südostasiens.

Das Klangtal führt aufgrund des ausgereiften Netzwerkzugangs, der Unternehmenspräsenz und der etablierten Colocation-Zonen. Johor entwickelt sich zu einem regionalen Hotspot, angetrieben durch die Nähe zu Singapur, verfügbare Flächen und neue Hyperscale-Projekte. Penang und umliegende Regionen gewinnen ebenfalls an Bedeutung, unterstützt durch industrielles Wachstum und steigende Nachfrage nach verteilten Edge-Knoten. Diese Standorte unterstützen vielfältige Bereitstellungsanforderungen in den Bereichen Finanzen, Logistik und Cloud.

Markttreiber

Markttreiber

Cloud-Integration, KI-Workloads und IoT-Erweiterung beschleunigen die Modernisierung der Infrastruktur in Rechenzentren

Der Wandel Malaysias hin zu digitalen Strategien erhöht die Investitionen in skalierbare und intelligente Rechenzentrumsinfrastruktur. Die Cloud-Nutzung durch Unternehmen und öffentliche Einrichtungen treibt die Nachfrage nach elektrischen und mechanischen Komponenten der nächsten Generation an. KI-Workloads und IoT-Bereitstellungen erfordern höhere Verarbeitungsdichte und Echtzeit-Datenverarbeitung. Unternehmen setzen auf Flüssigkeitskühlung, containerisierte Designs und skalierbare Stromsysteme, um neue IT-Anforderungen zu erfüllen. Der Markt für Rechenzentrumsinfrastruktur in Malaysia profitiert von dieser Innovationswelle und Systemaufrüstungen. IT-Infrastruktur-Anbieter erweitern modulare Rack-Lösungen, um eine schnelle Bereitstellung zu unterstützen. Globale Betreiber priorisieren Malaysia für hybride Workloads, die eine regionale Präsenz erfordern. Automatisierung in Strom-, Kühl- und Sicherheitsmanagement verbessert die betriebliche Sichtbarkeit und Energieeffizienz. Der strategische Fokus auf digitale Dienste mit niedriger Latenz treibt nachhaltige Infrastruktur-Erneuerungszyklen an.

- Zum Beispiel setzt Huaweis FusionServer 2488H V6 vier 3. Generation Intel Xeon Scalable Prozessoren in einem 2U-Raum ein und unterstützt 48 DDR4 DIMMs für bis zu 18TB Speicherkapazität mit Optane PMem in hochdichten KI-Szenarien.

Digitalpolitische Initiativen und strategische Lage verstärken die Attraktivität des Marktes für Investoren und Cloud-Anbieter

Regierungsinitiativen wie MyDIGITAL und JENDELA stärken weiterhin die Grundlagen der digitalen Infrastruktur. Malaysias Unterseekabelverbindungen, grenzüberschreitende Glasfaserstrecken und regulatorische Offenheit ziehen große Cloud-Anbieter und Colocation-Betreiber an. Digitale Hubs im Klang Valley und Johor gewinnen durch Anreize und verfügbare Flächen an Bedeutung. Der malaysische Markt für Rechenzentrumsinfrastruktur profitiert von zunehmendem Vertrauen der Unternehmen in die Cloud-Adoption und dem Wachstum der Interkonnektivität. Finanzinstitute, Telekommunikationsunternehmen und Logistikakteure führen Investitionen in private und hybride IT-Setups an. Die Bereitschaft für Edge-Computing und Prioritäten der digitalen Souveränität fördern das lokale Hosting weiter. Das Wachstum der Multi-Cloud-Architektur führt zu einer Nachfrage nach flexibler und skalierbarer Netzwerkinfrastruktur. Malaysias Position als digitale Brücke zwischen Singapur, Indonesien und der weiteren ASEAN-Region treibt grenzüberschreitende Implementierungen voran.

Entwicklung von Unternehmens-Hybrid-IT und Remote-Arbeitsmodellen beschleunigen Edge-Implementierungen

Große Unternehmen restrukturieren IT-Strategien rund um hybride und verteilte Architekturen. Remote-Betrieb, Cloud-Kollaborationstools und steigende Cybersicherheitsbedürfnisse verändern die Nachfrageprofile von Rechenzentren. Edge-Rechenzentren reduzieren Latenzzeiten, unterstützen Echtzeitanalysen und verbessern die Anwendungsreaktionsfähigkeit. Der malaysische Markt für Rechenzentrumsinfrastruktur entwickelt sich mit mehr Edge-Knoten und modularen Edge-Systemen, die in städtischen und halb-urbanen Gebieten eingesetzt werden. Einzelhandel, Fertigung und Logistikunternehmen bevorzugen regional verteilte Infrastrukturen für eine bessere Serviceverfügbarkeit. Gerätehersteller bieten containerisierte Lösungen mit integrierter Stromversorgung und Kühlung für eine schnellere Bereitstellung. Diese Trends erhöhen die Investitionen in skalierbare, vorgefertigte Komponenten. Unternehmen suchen nach hoher Zuverlässigkeit bei gleichzeitiger Kontrolle des Energieverbrauchs und fördern die Einführung fortschrittlicher USV-, PDU- und Rack-Level-Kühlsysteme.

- Zum Beispiel ist Dells PowerEdge XR12 ein robuster 2U-Edge-Server, der NVMe-Speicher unterstützt, bis zu 1TB Speicher bietet und für Echtzeit-IoT-Analysen in rauen Umgebungen ausgelegt ist.

Nachhaltige Infrastruktur und grüne Rechenzentrumsziele verändern die Gerätepräferenzen

Energieverbrauch, CO2-Emissionen und Kühleffizienz werden zu kritischen Designüberlegungen. Betreiber wechseln zu hocheffizienten Kühlern, Flüssigkeitskühlung und intelligenten Luftstromsystemen. Modulare USV-Systeme, Energiespeicherung in Batterien und die Integration erneuerbarer Energien gewinnen bei neuen Bauprojekten an Bedeutung. Der malaysische Markt für Rechenzentrumsinfrastruktur zieht Investoren an, die mit ESG-Zielen übereinstimmen. Zertifizierungen wie LEED und ISO 50001 beeinflussen die Beschaffung von Geräten. Intelligente Gebäudesteuerungen und prädiktive Wartungstools helfen, Ausfallzeiten zu reduzieren und die Leistung zu verbessern. Die Integration von Echtzeit-Überwachungssoftware in elektrische und mechanische Systeme verbessert die Effizienzverfolgung. Geräteanbieter bieten Lebenszyklus-Energieanalysen an, die einen optimierten Betrieb und Wartung ermöglichen. Diese Treiber gestalten zukünftige Infrastrukturaufbauten hin zu energieoptimierten und umweltverantwortlichen Einrichtungen um.

Markttrends

Markttrends

Wachstum von Unterseekabeln und Interconnection-Diensten treibt netzwerkzentrierte Infrastruktur-Expansion an

Die zunehmende Rolle Malaysias als regionales Datentransit-Hub treibt die Nachfrage nach Hochgeschwindigkeits-Interconnection-Infrastruktur an. Das Wachstum von Unterseekabeln, die mit den USA, China und Südostasien verbinden, erhöht die Bandbreitenkapazität an wichtigen Landestationen. Der Malaysia Data Center Infrastructure Market profitiert von diesem Trend durch den steigenden Einsatz von Routern, Switches und Glasfaser. Telekommunikationsbetreiber erweitern grenzüberschreitende Verbindungen mit Singapur und Indonesien für Redundanz. Netzbetreiber und Hyperscaler ko-lokalisieren in der Nähe von Kabel-Landestationen, um die Übertragungslatenz zu verringern. Multi-Tenant-Rechenzentren investieren in optische Backbone- und Dark-Fiber-Verbindungen, um Inhaltsanbieter zu unterstützen. Neutrale Internet-Austauschpunkte ermöglichen besseres Peering und Verkehrsverteilung. Netzwerkausfallsicherheit und ultra-niedrige Latenzverbindungen werden zu kritischen Unterscheidungsmerkmalen.

Flüssigkeitskühlung und Immersionstechnologien gewinnen an Bedeutung für Hochleistungsrechnerbedürfnisse

KI-Modelle, ML-Algorithmen und fortschrittliche Simulations-Workloads erfordern dichte Rechenhardware. Traditionelle Luftkühlung wird ineffizient für Racks, die 30–50 kW oder mehr ziehen. Rechenzentrumsbetreiber erkunden Kaltplatten-Flüssigkeitskühlung, Rücktür-Wärmetauscher und Immersions-Setups. Der Malaysia Data Center Infrastructure Market integriert solche Lösungen in Hyperscale- und Hochleistungsunternehmenszonen. Anbieter bringen modulare Flüssigkeitskühlkits für GPUs und KI-Server auf den Markt. Betreiber entwerfen mechanische Systeme zur Unterstützung von Zweiphasen-Immersionstanks mit reduziertem Wasserverbrauch. Diese Technologien verbessern die PUE und erweitern die Rack-Kapazität, ohne den Platzbedarf zu erhöhen. Intelligente Steuerungen automatisieren die Flüssigkeitstemperaturregelung für verschiedene Rack-Zonen.

Integration intelligenter Infrastruktur fördert vorausschauende Wartung und Ressourcenoptimierung

Rechenzentren übernehmen intelligente Steuerungssysteme in elektrischen und mechanischen Bereichen. Echtzeitüberwachung, Sensorfusion und prädiktive Analysen ermöglichen schnellere Fehlererkennung und Energiemanagement. Der Malaysia Data Center Infrastructure Market verzeichnet Wachstum bei integrierten Softwareplattformen, die mit USV, Kühlern, Batterien und PDUs verbunden sind. Betreiber implementieren DCIM- und BMS-Tools mit KI-gesteuerten Optimierungsfunktionen. Infrastrukturautomatisierung hilft, menschliche Fehler zu reduzieren und Nachfragespitzen zu bewältigen. Asset-Tracking und Wärmebildgebung verbessern die Wartungsplanung der Ausrüstung. Facility-Manager erhalten Warnungen vor potenziellen Ausfällen, was das Ausfallrisiko reduziert. Intelligente Infrastruktur verbessert die Lebensdauer der Anlagen, die Betriebssichtbarkeit und die Umweltkonformität.

Verlagerung der Colocation hin zu Hyperscale-Pods mit modularer und vorgefertigter Bauweise

Colocation-Einrichtungen bewegen sich weg von traditionellen Multi-Tenant-Hallen hin zu hyperscale-fähigen Pods. Betreiber verwenden vorgefertigte Module, integrierte Stromblöcke und im Werk montierte Infrastruktureinheiten. Dieser Ansatz verkürzt die Bauzeit und gewährleistet Konsistenz. Der malaysische Markt für Rechenzentrumsinfrastruktur übernimmt die modulare EPC-Lieferung für Großprojekte. Entwickler passen Pod-Designs an die spezifischen Anforderungen der Mieter in Bezug auf Last, Redundanz und Kühlung an. Die Standortvorbereitung erfolgt im Einklang mit der Just-in-Time-Modullieferung. Mechanische und zivile Systeme werden auf Werksebene vorgetestet, um eine schnellere Inbetriebnahme zu ermöglichen. Dieses Modell spricht Hyperscale-Unternehmen an, die eine regionale Expansion ohne lange Bauzeiten anstreben.

Marktherausforderungen

Marktherausforderungen

Netzzuverlässigkeit, Preisschwankungen bei Energie und Verzögerungen beim Zugang zu Versorgungsunternehmen beeinflussen die Skalierbarkeit

Die Verfügbarkeit von Strom bleibt in einigen Regionen eine große Einschränkung beim Bau von großflächigen Rechenzentren. Netzengpässe, lange Vorlaufzeiten für Umspannwerksaufrüstungen und schwankende Tarife beeinträchtigen die Kostenprognose. Der malaysische Markt für Rechenzentrumsinfrastruktur steht vor Herausforderungen bei der Sicherung des Zugangs zu Multi-MW-Versorgungsunternehmen für Hyperscale-Bauten. Entwickler stehen häufig vor Projektverzögerungen aufgrund von Transformatorbeschaffung oder Rückständen bei der Installation von Schaltanlagen. Steigende Energiekosten verringern die Rendite für Colocation- und Unternehmensbauten. Betreiber müssen in Notstromaggregate, Energiespeicherung und Strategien zur Nachfragereaktion investieren. Dies erhöht die anfänglichen CAPEX und die betriebliche Komplexität. Regulatorische Verzögerungen bei Genehmigungen für Netzverbindungen fügen den Expansionsplänen Unsicherheit hinzu.

Mangel an qualifizierten Arbeitskräften und Unterbrechungen in der Lieferkette behindern den Infrastrukturausbau

Malaysia fehlt es an einem tiefen Pool qualifizierter Techniker für spezialisierte Arbeiten an Rechenzentrumsinfrastrukturen. Rollen im Bereich der elektrischen Planung, Inbetriebnahme, Thermotechnik und DCIM-Implementierung sind schwer zu besetzen. Der malaysische Markt für Rechenzentrumsinfrastruktur sieht längere Projektzyklen aufgrund von Kompetenzlücken. Internationale Anbieter müssen oft externe Berater hinzuziehen, was die Bereitstellungskosten erhöht. Engpässe in der Lieferkette für PDUs, Kühler und Glasfaserkabel verzögern ebenfalls die Installationszeitpläne. Geopolitische Spannungen, Hafenstaus und Rohstoffknappheit beeinträchtigen die Verfügbarkeit importierter Komponenten. Die Vorlaufzeiten für Hochleistungs-USV- und Containmentsysteme haben sich nach der Pandemie verlängert.

Marktchancen

KI, Smart-Nation-Pläne und lokalisierte Cloud-Zonen eröffnen neue Wachstumswege

Malaysias KI-Roadmap, Industrie 4.0-Programme und Smart-City-Initiativen schaffen eine stetige Nachfrage nach fortschrittlichen Rechenzentren. Der malaysische Markt für Rechenzentrumsinfrastruktur profitiert von wachsendem KI-Modelltraining, Edge-KI-Inferenz und Echtzeit-Datenanwendungen. Neue Nachfrage entsteht durch vernetzte Verkehrssysteme, prädiktive Gesundheitsversorgung und KI-Plattformen für die öffentliche Sicherheit. Von großen Hyperscalern gestartete lokale Cloud-Zonen bieten Lokalisierungsvorteile und Compliance-Sicherheit. Lokale Partner engagieren sich in der Nachrüstung und im modularen Bau, um verteilte Nachfrageknoten zu unterstützen.

Integration erneuerbarer Energien, grüne Steueranreize und ESG-Ziele schaffen nachhaltigkeitsorientierte Investitionen

Investoren zielen auf grün zertifizierte Campus ab, die mit Solar-, Wasser- oder Bioenergiequellen betrieben werden. Der malaysische Markt für Rechenzentrumsinfrastruktur stimmt mit den nationalen Klimazielen durch energieeffiziente Bauten und Geräteaufrüstungen überein. Entwickler erhalten Anreize für die Zertifizierung von grünen Gebäuden, hohe PUE-Standards und kohlenstoffarme Materialien. Energiespeicherung, DC-Stromverteilung und effiziente Kühlsysteme verbessern die Nachhaltigkeitskennzahlen. ESG-gesteuertes Kapital priorisiert langfristige Projekte mit ökologischer Transparenz.

Marktsegmentierung

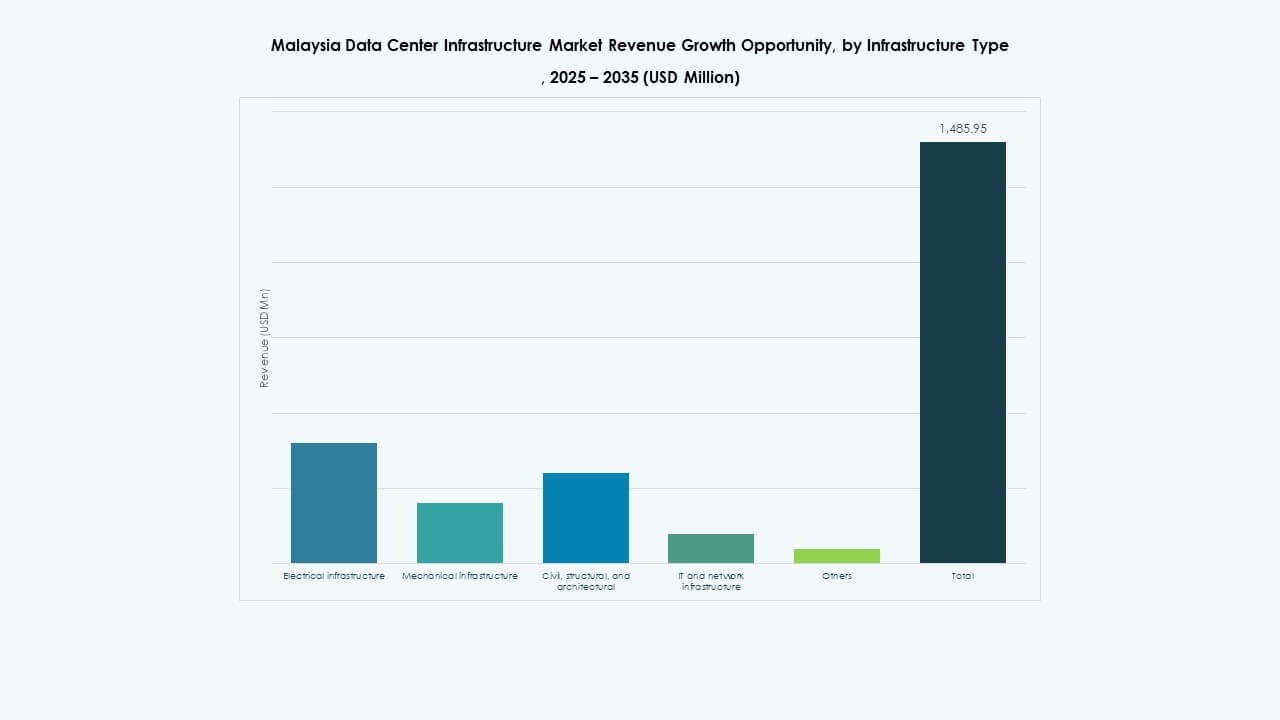

Nach Infrastrukturtyp

Der malaysische Markt für Rechenzentrumsinfrastruktur wird von elektrischer und mechanischer Infrastruktur dominiert, die zusammen den Großteil der CAPEX ausmachen. Elektrische Systeme wie USV und PDUs sind aufgrund des Bedarfs an unterbrechungsfreien Betrieb und Redundanz entscheidend. Mechanische Systeme wie Kühler und Kühlungseinheiten unterstützen die steigende Rack-Dichte. IT- und Netzwerkinfrastruktur folgen dicht dahinter, angetrieben durch Cloud-Migration und Edge-Deployments. Zivile und architektonische Elemente entwickeln sich mit modularen Bauten und erdbebensicheren Superstrukturen weiter.

Nach elektrischer Infrastruktur

Unterbrechungsfreie Stromversorgung (USV) und Energiespeichersysteme dominieren dieses Segment. Diese Systeme sind entscheidend, um die Betriebszeit sicherzustellen und die Abhängigkeit vom Netz zu reduzieren. Stromverteilungseinheiten und Schaltanlagen folgen aufgrund der Erweiterung von Tier III- und Tier IV-Einrichtungen. Der malaysische Markt für Rechenzentrumsinfrastruktur zeigt steigendes Interesse an Lithium-Ionen-Batterien gegenüber traditionellen Blei-Säure-Batterien. Herausforderungen bei der Netzverbindung führen dazu, dass viele Entwickler auf modulare Stromblöcke und vor Ort befindliche Umspannwerke für eine schnelle Bereitstellung setzen.

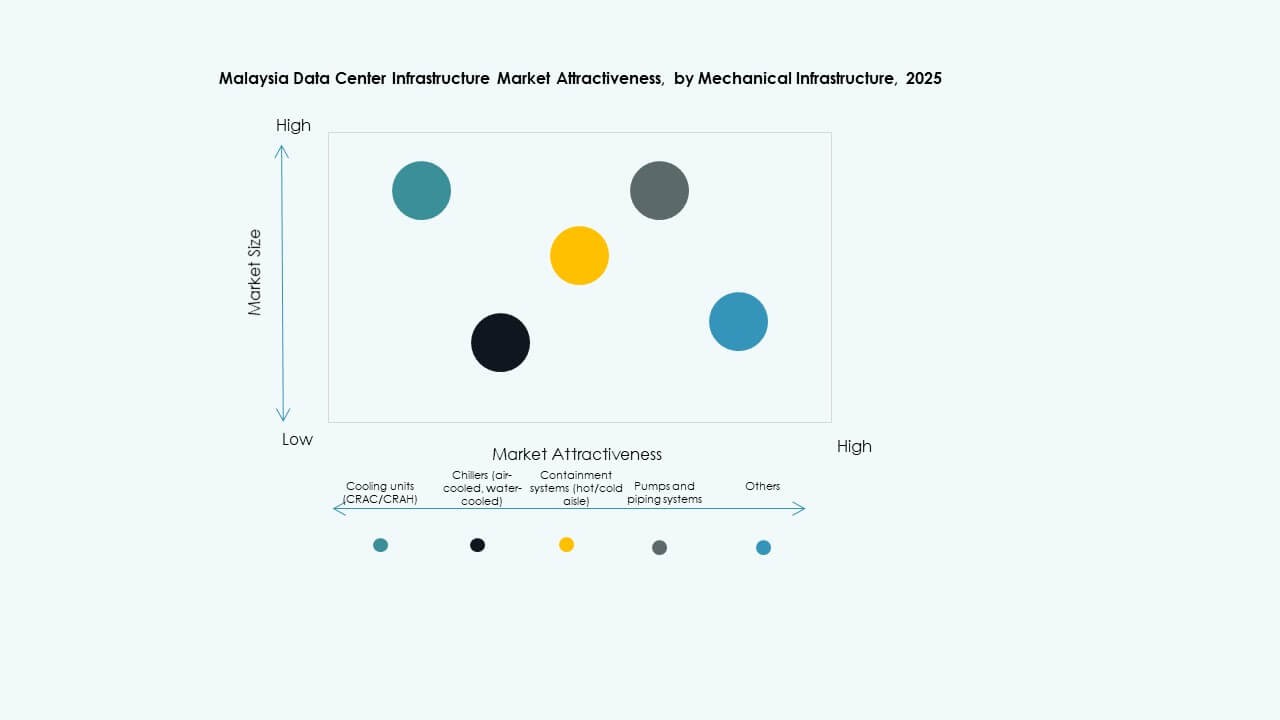

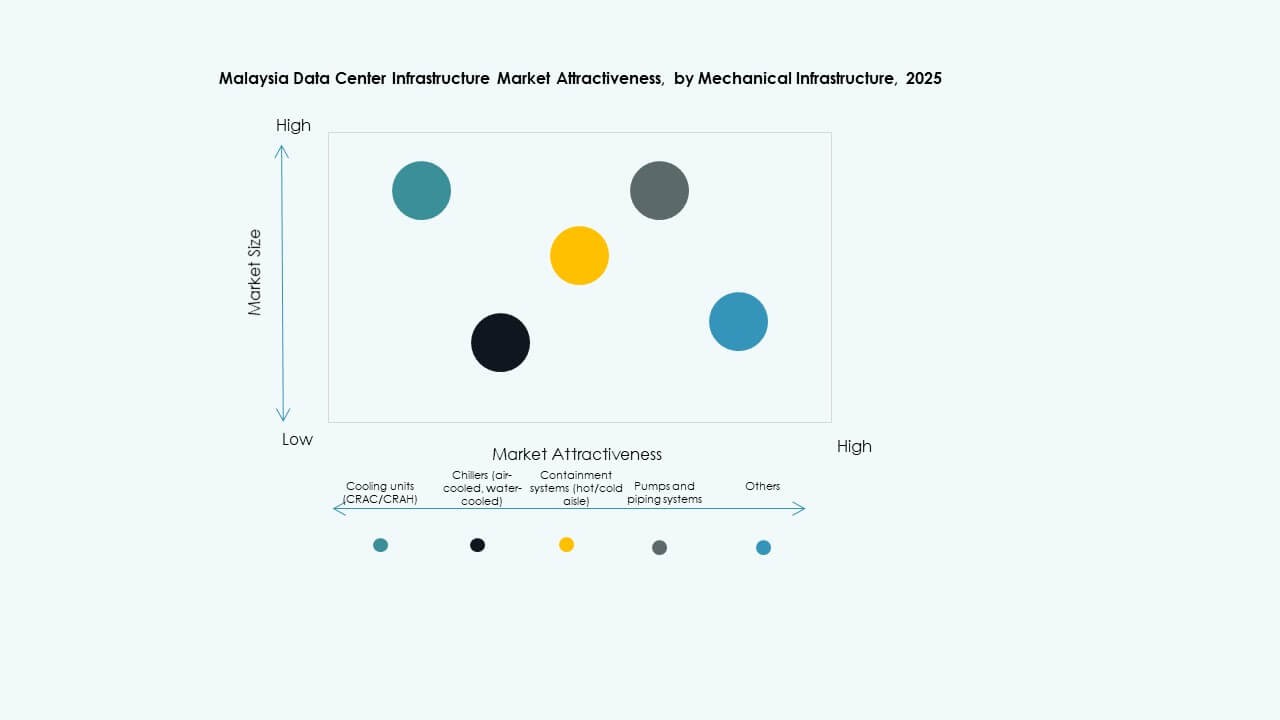

Nach mechanischer Infrastruktur

Kühler und Containment-Systeme führen die Ausgaben für mechanische Infrastruktur aufgrund steigender Wärmelasten durch KI und HPC an. Betreiber implementieren Gang-Containment, um das Luftstrommanagement und die Kühleffizienz zu verbessern. Pumpen- und Rohrleitungssysteme verzeichnen eine steigende Nachfrage in flüssigkeitsgekühlten Umgebungen. Kühlungseinheiten entwickeln sich hin zu variabler Geschwindigkeit und invertergesteuerten Designs, um Energieverschwendung zu reduzieren. Der malaysische Markt für Rechenzentrumsinfrastruktur unterstützt diesen Wandel, indem er Energieeffizienz und Betriebszeit sowohl bei Hyperscale- als auch bei Unternehmen-Bauten priorisiert.

Nach zivilen/strukturellen & architektonischen Aspekten

Superstruktur- und Gebäudehüllenelemente stellen den größten Anteil der Baukosten dar. Entwickler verwenden Doppelböden und modulare Wandsysteme, um Flexibilität im Geräte-Layout zu ermöglichen. Die Standortvorbereitung gewinnt an Bedeutung aufgrund der Optimierung der Landnutzung und der Einhaltung von Umweltvorschriften. Der malaysische Markt für Rechenzentrumsinfrastruktur zeigt Interesse an vorgefertigten modularen Systemen für schnellere Bauzeiten. Seismische Widerstandsfähigkeit und wetterfeste Designs fügen langfristigen Wert hinzu. Lokale Auftragnehmer übernehmen zunehmend internationale Standards, um die Erwartungen der Investoren zu erfüllen.

Nach IT- & Netzwerkinfrastruktur

Netzwerkausrüstung und Verkabelung führen dieses Segment an, angetrieben durch Interkonnektivität und Peering-Nachfrage. Speicher und Server werden oft von Mietern bereitgestellt, aber Colocation-Betreiber investieren weiterhin in Basissysteme für Managed Services. Racks und Gehäuse müssen dichte Lasten und fortschrittliche Luftstromdesigns unterstützen. Der malaysische Markt für Rechenzentrumsinfrastruktur gewinnt an Bedeutung mit Anbietern, die vorintegrierte IT-Stacks anbieten. Die Einführung von Glasfaser unterstützt höhere Bandbreiten- und Niedriglatenzanforderungen über Hyperscale- und Unternehmen-Mieter hinweg.

Nach Rechenzentrumstyp

Hyperscale- und Colocation-Rechenzentren dominieren die Landschaft und halten zusammen den größten Anteil. Das Wachstum im Hyperscale-Bereich kommt von globalen Cloud-Unternehmen, während lokale Unternehmen und Regierungs-Workloads die Colocation unterstützen. Edge-Rechenzentren gewinnen an Bedeutung für latenzempfindliche Anwendungen in Logistik und Einzelhandel. Unternehmens- und andere Nischen-Rechenzentren tragen einen kleineren Anteil bei. Der malaysische Markt für Rechenzentrumsinfrastruktur bevorzugt Tier-III- oder IV-Colocation-Bauten mit schneller Expansionskapazität.

Nach Liefermodell

Design-Build oder EPC bleibt das bevorzugte Modell für große Greenfield-Projekte. Turnkey-Lieferung wird von internationalen Hyperscalern bevorzugt, um Koordinationsrisiken zu minimieren. Retrofit-Projekte sind in Metropolregionen mit bestehender Infrastruktur üblich. Modulare, fabrikgefertigte Modelle gewinnen an Interesse für Edge- und Remote-Einsätze. Bauleitung wird bei mehrphasigen oder mieter-spezifischen Rollouts eingesetzt. Der malaysische Markt für Rechenzentrumsinfrastruktur unterstützt flexible Liefermethoden basierend auf Geschwindigkeit, Komplexität und Skalierbarkeit.

Nach Tier-Typ

Tier III dominiert aufgrund des Gleichgewichts zwischen Kosten und Resilienz und deckt die meisten Unternehmens- und Hyperscale-Bedürfnisse ab. Tier-IV-Einrichtungen gewinnen in regulierten Sektoren wie Finanzen und Regierung an Bedeutung. Tier I und II sind auf Edge-Einsätze und Backup-Einrichtungen beschränkt. Der malaysische Markt für Rechenzentrumsinfrastruktur zeigt eine stetige Verschiebung hin zu Tier III+ mit N+1-Redundanz und energieeffizienten Konfigurationen. Tier-Zertifizierung bleibt ein wichtiger Wertvorschlag für neue Standortankündigungen.

Regionale Einblicke

Klang Valley bleibt das zentrale Zentrum mit über 60% Marktanteil

Klang Valley, einschließlich Cyberjaya und Kuala Lumpur, dominiert den malaysischen Markt für Rechenzentrumsinfrastruktur mit über 60% Anteil. Sein starkes Glasfasernetz, die Nähe zu Finanzdistrikten und ausgereifte Immobilienoptionen machen es ideal für Hyperscale- und Unternehmensimplementierungen. Staatliche Unterstützung, wie die MSC Malaysia-Anreize, zieht weiterhin lokale und globale Akteure an. Die Region beherbergt mehrere carrier-neutrale Einrichtungen, Cloud-Zonen und Campus-ähnliche Rechenzentren. Ständige Stromverfügbarkeit und Zugang zu technischem Talent stärken weiter.

- Zum Beispiel bietet die KL1-Anlage von Equinix in Cyberjaya bei vollständigem Ausbau 900 Schränke auf 2.630 Quadratmetern Colocation-Fläche.

Johor entwickelt sich mit 25% Marktanteil, angetrieben durch grenzüberschreitende Nachfrage aus Singapur

Johor wird schnell zur sekundären Rechenzentrumsregion Malaysias und erfasst fast 25% des Marktes. Seine Nähe zu Singapur ermöglicht es Hyperscalern und Betreibern, die Überlaufnachfrage zu bedienen. Landverfügbarkeit, wettbewerbsfähige Stromtarife und staatliche Anreize machen Johor attraktiv für Expansionen. Mega-Campus-Projekte mit über 100 MW Kapazität sind in Sedenak und Nusajaya in Entwicklung. Die Iskandar-Region stimmt mit Malaysias Southern Digital Gateway-Strategie überein und zieht langfristige Cloud-Investitionen an.

- Zum Beispiel erwarb Equinix 14.300 Quadratmeter Land in der Nähe von KL1 in Cyberjaya für 23 Millionen RM, um die Kapazität zur Bedienung der regionalen Nachfrage zu erweitern.

Penang und aufstrebende Regionen machen aufgrund industrieller Nachfrage und Konnektivitätsprojekte 15% Marktanteil aus

Penang und andere aufstrebende Gebiete tragen die restlichen 15% des Marktes bei. Penang profitiert von seiner Elektronikfertigungsbasis und seinem Tiefseehafen. Unterseekabel-Landungen und Industriegebiete unterstützen Edge-Bereitstellungen und Hochleistungs-Workloads. Andere Regionen wie Sarawak und Sabah sehen Pilot-Rechenzentren, die sich auf Public Cloud und Edge konzentrieren. Diese Standorte unterstützen verteilte Bereitstellungen, Notfallwiederherstellung und grüne Rechenzentrumsinitiativen mit Wasserkraft.

WettbewerbsEinblicke:

WettbewerbsEinblicke:

- AIMS Data Centre

- EdgeConneX

- Yondr Group

- Equinix, Inc.

- Huawei Technologies Co., Ltd.

- Schneider Electric

- Vertiv Group Corp.

- Dell Inc.

- Cisco Systems, Inc.

- Delta Electronics

Der malaysische Markt für Rechenzentrumsinfrastruktur zeichnet sich durch starken Wettbewerb unter globalen Rechenzentrumsbetreibern und spezialisierten Geräteanbietern aus. AIMS Data Centre und EdgeConneX fördern das lokale Wachstum durch Colocation-Kapazität und carrier-neutrale Einrichtungen. Equinix und Yondr erweitern ihre Hyperscale-Präsenz, um die Nachfrage von Cloud- und Unternehmensanwendungen zu decken. Infrastruktur-Anbieter wie Schneider Electric, Vertiv und Huawei bieten umfassende Lösungen in den Bereichen Stromversorgung, Kühlung und Überwachungssysteme. Dell und Cisco konzentrieren sich auf skalierbare IT- und Netzwerkinfrastruktur für hybride Workloads. Die Akteure konkurrieren in den Bereichen Energieeffizienz, Bereitstellungsgeschwindigkeit und modulare Designflexibilität. Starke staatliche Unterstützung und digitale Investitionszonen ziehen neue Marktteilnehmer an. Marktführer bilden strategische Partnerschaften mit Telekommunikationsunternehmen, Versorgungsunternehmen und Cloud-Firmen, um langfristige Verträge und Stromverfügbarkeit zu sichern. Der Markt bleibt attraktiv für Unternehmen, die ASEANs digitale Expansion und das Wachstum des Edge-Computings anstreben.

Aktuelle Entwicklungen:

- Im Dezember 2025 kündigte GIBO eine strategische Zusammenarbeit mit E Total Technology Sdn Bhd an, um die Entwicklung von KI-Infrastrukturen zu beschleunigen und die Hochleistungsrechenkapazitäten in Malaysia zu verbessern.

- Im November 2025 schloss die Yondr Group den Verkauf ihres 300 MW Hyperscale-Rechenzentrumscampus in Johor an Vantage Data Centers als Teil einer 1,6 Milliarden Dollar APAC-Investition ab.

- Im Oktober 2024 plante Bridge Data Centres, durch ein Joint Venture mit Mah Sing, neue Rechenzentren außerhalb von Kuala Lumpur zu entwickeln, was eine wichtige Expansion in Malaysias Rechenzentrumsinfrastruktur durch strategische Partnerschaft darstellt.

- Im August 2024 kündigte Vantage Data Centers den Beginn des Baus seines KUL2-Campus in Cyberjaya an, einer KI-bereiten Einrichtung mit einer Leistungskapazität von 256 MW, was einen bedeutenden neuen Infrastrukturstart darstellt.

Markttreiber

Markttreiber Markttrends

Markttrends Marktherausforderungen

Marktherausforderungen WettbewerbsEinblicke:

WettbewerbsEinblicke: