Resumé:

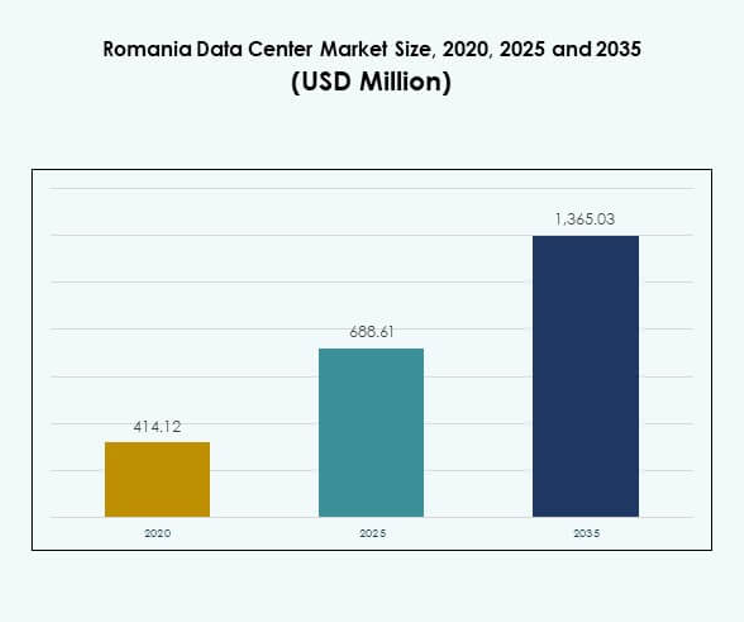

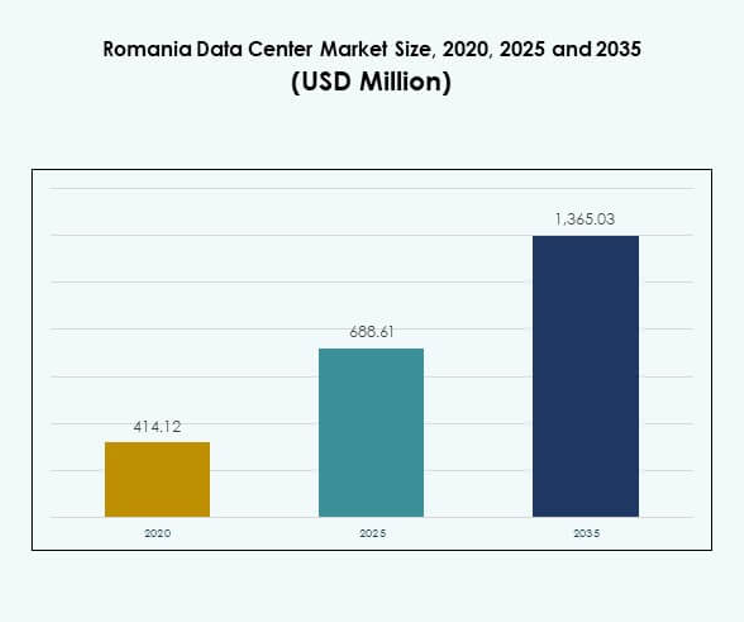

Markedet for datacentre i Rumænien blev vurderet til 414,12 millioner USD i 2020, til 688,61 millioner USD i 2025 og forventes at nå 1.365,03 millioner USD i 2035, med en CAGR på 7,04% i prognoseperioden.

| RAPPORT ATTRIBUTE |

DETALJER |

| Historisk Periode |

2020-2023 |

| Basisår |

2024 |

| Prognoseperiode |

2025-2035 |

| Rumænien Datacenter Markedsstørrelse 2025 |

USD 688,61 Millioner |

| Rumænien Datacenter Marked, CAGR |

7,04% |

| Rumænien Datacenter Markedsstørrelse 2035 |

USD 1.365,03 Millioner |

Væksten i Rumæniens datacentermarked drives af stigende cloud-adoption, virksomhedsdigitalisering og efterspørgsel efter hybride IT-løsninger. Virksomheder inden for telekom, bank og offentlige sektorer investerer i colocation og hyperscale infrastruktur for at forbedre effektivitet og sikkerhed. Markedet drager fordel af integration af vedvarende energi og EU-overholdelse, hvilket positionerer Rumænien som et bæredygtigt og pålideligt knudepunkt. Investorer ser landets voksende konnektivitet og strategiske rolle i at understøtte AI-drevne arbejdsbelastninger som en kritisk fordel for langsigtet ekspansion.

Regionalt fører Vest- og Centraleuropa på grund af stærk konnektivitet, virksomhedstæthed og Bukarests rolle som digitalt knudepunkt. Østlige Rumænien er på vej frem med regeringsstøttede digitale initiativer og SME-drevet efterspørgsel efter colocation. Sydlige Rumænien vinder frem med grænseoverskridende fiberprojekter og integration af vedvarende energi, der understøtter bæredygtige operationer. Disse dynamikker etablerer Rumænien som et brohoved mellem Centraleuropa og sydøstlige regioner, hvilket gør det til en foretrukken placering for ekspansion.

Markedsdrivere

Udvidelse af digital transformation og stigende efterspørgsel efter sikker datahosting

Rumæniens datacentermarked drager fordel af digitale transformationsinitiativer på tværs af industrier. Virksomheder inden for bank, telekom og regering prioriterer sikker og skalerbar hosting. Cloud-adoption fortsætter med at vokse, da virksomheder migrerer arbejdsbelastninger til hybride og multi-cloud opsætninger. Behovet for overholdelse af datasuverænitet understøtter efterspørgslen efter indenlandske faciliteter. Det gør det muligt for organisationer at lagre og behandle følsomme oplysninger under EU-regler. Stigende internetpenetration og mobilbrug øger presset for robust infrastruktur. Investorer ser Rumænien som en strategisk placering, der forbinder Centraleuropa og Østeuropa. Denne betydning øger kapitalstrømmen til modernisering af infrastruktur.

- For eksempel købte Microsoft en grund i Otopeni, nær Bukarest, i juli 2022 for at huse sit første datacenter i Rumænien, og det beskæftiger allerede cirka 1.800 medarbejdere i landet.

Voksende virksomhedsinnovation og integration af hybride IT-modeller

Hybrid IT-adoption står som en nøglefaktor for virksomheder, der søger effektivitet og fleksibilitet. Virksomheder integrerer private og offentlige skyer med on-premises-modeller for at optimere driften. Det rumænske datacenter-marked understøtter dette skift gennem avancerede colocation- og hyperscale-faciliteter. Det tilbyder virksomheder omkostningsoptimering, samtidig med at de opretholder overholdelse og agilitet. Virksomheder stoler på automatiserings-, virtualiserings- og orkestreringsværktøjer for at strømline processer. Efterspørgslen efter skalerbare løsninger understøtter integrationen af næste generations netværks- og overvågningssystemer. Denne teknologiadoption gør det muligt for virksomheder at konkurrere regionalt. Evnen til at skalere sikkert tiltrækker globale investorer og operatører.

- For eksempel lancerede ClusterPower officielt sit første hyperscale-datacenter nær Craiova, Rumænien, i april 2022 efter en investering på €40 millioner og en seks måneders byggetid, hvilket markerer landets første storskala facilitet af sin slags.

Styrkelse af rollen for vedvarende energi og energieffektiv drift

Bæredygtighedstendenser påvirker infrastrukturudviklingen over hele landet. Operatører adopterer vedvarende energikilder som vandkraft og solenergi for langsigtet effektivitet. Det rumænske datacenter-marked udnytter disse ressourcer til at reducere CO2-aftryk. Det er i overensstemmelse med EU’s klimamål, hvilket gør Rumænien attraktiv for miljøbevidste investorer. Avancerede køle- og strømstyringsteknologier forbedrer effektiviteten. Virksomheder værdsætter bæredygtighed som en omkostnings- og branddifferentierer. Regeringsstøtte til ren energi-adoption skaber gunstige politikker. Disse tiltag positionerer Rumænien som et pålideligt knudepunkt for bæredygtig drift.

Strategisk geografisk position og regional konnektivitetsudvidelse

Rumæniens placering øger dens betydning som et digitalt knudepunkt. Nærhed til Centraleuropa, Balkan og Sortehavet understøtter grænseoverskridende konnektivitet. Det rumænske datacenter-marked styrkes gennem undersøiske kabel- og fiberoptiske projekter. Det tiltrækker hyperscale-udbydere, der ønsker at betjene regionale virksomheder effektivt. Colocation-faciliteter trives på grund af lav-latens forbindelser. Investorer værdsætter evnen til at nå fremvoksende sydøsteuropæiske økonomier. Virksomheder drager fordel af Rumæniens position inden for EU’s reguleringsrammer. Denne geografiske fordel driver langsigtet vækst for landets digitale infrastruktur.

Markeds Tendenser

Øget implementering af Edge og modulære datacentre

Edge og modulære datacentre udvider sig hurtigt over hele Rumænien. Det rumænske datacenter-marked oplever stærk efterspørgsel efter lav-latens behandling tættere på brugerne. Det gør det muligt for virksomheder inden for telekommunikation, detailhandel og IoT-drevne industrier at forbedre ydeevnen. Kompakte faciliteter reducerer afhængigheden af store centraliserede knudepunkter. Modulære designs tillader hurtig skalerbarhed i by- og semi-urbane områder. Operatører investerer i præfabrikerede løsninger for at reducere implementeringsomkostningerne. Virksomheder adopterer disse modeller for at understøtte AI- og analyseapplikationer. Edge-infrastruktur styrker modstandsdygtighed og forbedrer forretningskontinuitetsstrategier.

Adoption af automatisering og kunstig intelligens i driften

Datacenter-operatører integrerer automatiserings- og AI-værktøjer for at forbedre ydeevnen. Det rumænske datacentermarked adopterer intelligent overvågning for strøm, køling og sikkerhed. Det reducerer risikoen for nedetid ved at forudsige vedligeholdelsesbehov. AI-baseret orkestrering forbedrer energieffektivitet og ressourceallokering. Virksomheder drager fordel af reducerede driftsomkostninger og højere tilgængelighed. Disse teknologier understøtter den stigende kompleksitet i hybride IT-miljøer. Det styrker også cybersikkerhedsprotokoller med realtids trusselsdetektion. Automatisering fortsætter med at omforme driftsstandarder på tværs af datacentre i Rumænien.

Stigende Betydning af Colocation-Faciliteter Blandt Virksomheder

Colocation-centre vinder frem på grund af deres omkostningseffektive og skalerbare modeller. Virksomheder ser dem som alternativer til høje kapitalinvesteringer i infrastruktur. Det rumænske datacentermarked understøtter vækst ved at tilbyde avancerede colocation-tjenester. Det hjælper virksomheder med at fokusere på drift, mens de outsourcer facilitetsstyring. Efterspørgslen kommer stærkt fra SMV’er, der søger pålidelig infrastruktur uden store investeringer. Operatører udvider white space og forbindelsesmuligheder for at tiltrække virksomheder. Colocation er i overensstemmelse med overholdelseskrav til sikker datalagring. Denne trend positionerer Rumænien som en konkurrencedygtig destination for regional colocation.

Integration af Høj-Densitets Infrastruktur til at Understøtte AI og Cloud Workloads

Høj-densitets racks og avancerede kølesystemer oplever stigende efterspørgsel. Det rumænske datacentermarked tilpasser sig workloads fra AI, big data og hyperscale cloud. Det kræver effektive designs til at håndtere højere strømforbrug pr. rack. Operatører investerer i væskekøling og avancerede luftstrømsstyringssystemer. Virksomheder adopterer disse faciliteter for at understøtte GPU-intensive applikationer. Efterspørgslen efter skalerbar kapacitet driver innovation i infrastruktur. Det afspejler den voksende virksomheders afhængighed af realtidsanalyse. Denne trend sikrer, at Rumænien forbliver relevant i det konkurrenceprægede europæiske datacenterlandskab.

Markedsudfordringer

Høje Infrastruktur Omkostninger og Begrænset Tilgængelighed af Kvalificeret Arbejdskraft

Det rumænske datacentermarked står over for betydelige omkostningsrelaterede udfordringer. Kapitalbehovene for avancerede faciliteter stiger på grund af høje strøm- og kølebehov. Det skaber barrierer for mindre operatører og lokale virksomheder. Manglen på kvalificeret arbejdskraft begrænser tempoet for implementering og drift. Virksomheder kæmper med at finde ekspertise inden for cloud, netværk og energistyring. Internationale aktører dominerer og skaber konkurrencepres på lokale firmaer. Begrænset adgang til finansiering bremser regional ekspansion. Stigende byggeomkostninger tilføjer økonomisk byrde for nye aktører og udvidelser.

Regulatoriske Kompleksiteter og Energiforsynings Sårbarheder

Operatører står over for udfordringer relateret til udviklende reguleringer og energiforsyningsstabilitet. Det rumænske datacentermarked kræver overholdelse af EU’s datasuverænitet og klimapolitikker. Det tilføjer driftsmæssig kompleksitet for virksomheder, der adopterer hybride modeller. Energiprisudsving skaber uforudsigelighed i langsigtet planlægning. Infrastrukturprojekter afhænger stærkt af netværkets pålidelighed og tilgængeligheden af vedvarende energi. Begrænset diversitet af energikilder vækker bekymring for vedvarende vækst. Operatører skal tilpasse sig strengere rapporterings- og bæredygtighedskrav. Disse udfordringer former investeringsstrategier og risikovurderinger.

Markedsmuligheder

Udvidelse af Cloud og AI-Drevne Tjenester på Tværs af Virksomheder

Det rumænske datacenter-marked tilbyder muligheder gennem stigende efterspørgsel efter AI og cloud. Virksomheder inden for BFSI, sundhedsvæsen og detailhandel kræver skalerbar infrastruktur til dataintensive arbejdsbyrder. Det tiltrækker investeringer fra globale cloud-tjenesteudbydere. Lokale operatører udvider hybrid- og managed service-tilbud. Virksomheder søger AI-aktiveret databehandling tættere på kunderne. Voksende digitale platforme styrker afhængigheden af cloud-native applikationer. Investorer ser denne tendens som en mulighed for at etablere en langsigtet tilstedeværelse. Markedspotentialet ligger i at diversificere cloud-økosystemer på tværs af industrier.

Styrkelse af regional rolle i grænseoverskridende konnektivitet

Rumæniens position understøtter muligheder i konnektivitetsdrevet infrastruktur. Det rumænske datacenter-marked drager fordel af projekter, der forbinder Centraleuropa og Sydøsteuropa. Undervands- og fiberoptiske udviklinger muliggør lav-latens sammenkoblinger. Det opfordrer virksomheder til at vælge Rumænien til regionale udvidelser. Colocation- og hyperscale-udbydere investerer i grænseoverskridende infrastruktur. Virksomheder ser Rumænien som et omkostningseffektivt, men strategisk placeret knudepunkt. Denne mulighed styrker partnerskaber med globale operatører og cloud-udbydere. Regional integration understøtter bæredygtig langsigtet vækst for datainfrastruktur.

Markedssegmentering

Efter komponent

Hardware dominerer det rumænske datacenter-marked, understøttet af høj efterspørgsel efter servere, lagring og netværk. Strøm- og kølesystemer forbliver kritiske på grund af stigende krav til energieffektivitet. Softwareløsninger som DCIM og orkestreringsværktøjer udvides sammen med hybride modeller. Tjenester, herunder rådgivning og managed support, styrker adoptionen blandt SMV’er. Væksten drives af stigende arbejdsbyrder fra cloud- og virksomhedskunder. Hardware bevarer den største andel, mens tjenester viser stigende momentum. Virksomheder søger end-to-end-løsninger, der kombinerer hardware, software og tjenester.

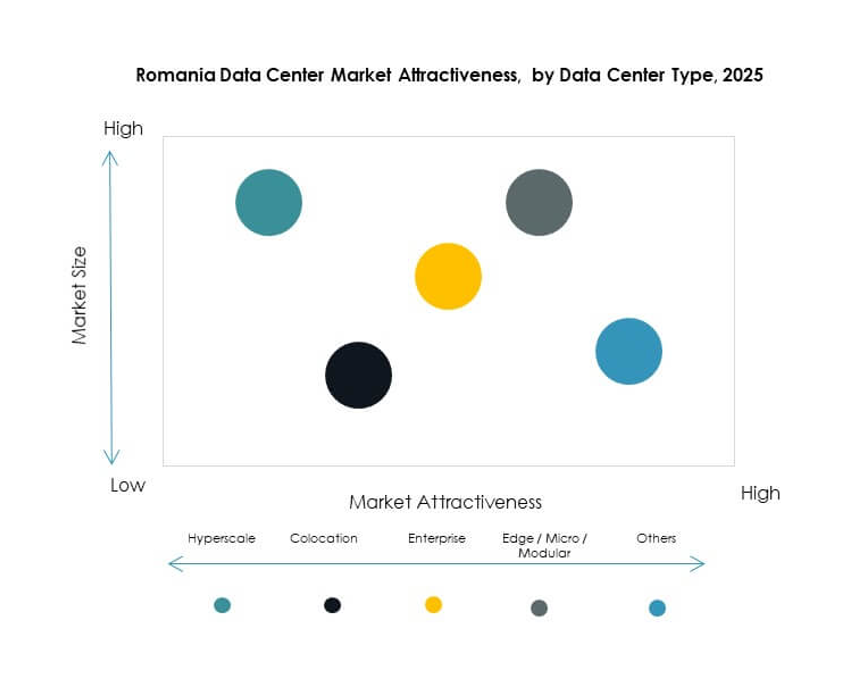

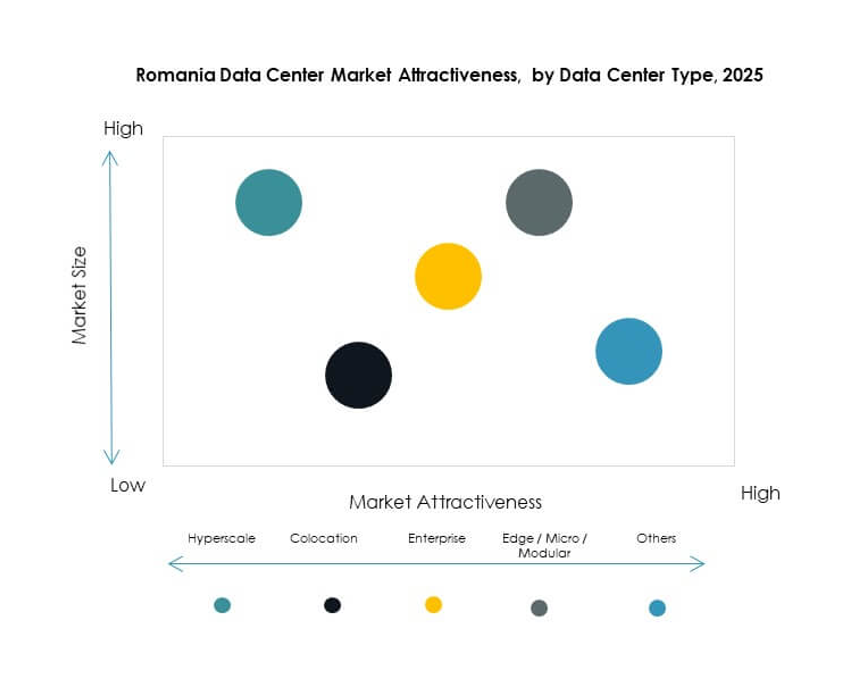

Efter datacenter-type

Colocation- og hyperscale-centre leder det rumænske datacenter-marked. Colocation trives blandt SMV’er, der søger skalerbar og omkostningseffektiv hosting. Hyperscale-faciliteter tiltrækker globale cloud-udbydere, der investerer i regionale knudepunkter. Virksomhedsdatacentre bevarer betydning, men står over for højere omkostninger. Edge- og modulære centre stiger for at understøtte IoT og realtidsarbejdsbyrder. Cloud- og IDC-faciliteter styrker hybrid adoption på tværs af industrier. Mega-datacentre forbliver begrænsede, men tilbyder potentiale for langsigtede investeringer. Colocation fortsætter med at dominere på grund af overkommelighed og overholdelse af regler.

Efter implementeringsmodel

Hybrid implementering fører i det rumænske datacenter-marked. Virksomheder værdsætter fleksibilitet ved at kombinere on-premises, cloud og colocation-modeller. Cloud-baseret adoption stiger stærkt med virksomheders afhængighed af SaaS og IaaS. On-premises bevarer betydning for stærkt regulerede industrier. Hybrid adoption sikrer overholdelse af EU’s databeskyttelsesregler, mens omkostningerne optimeres. Virksomheder implementerer hybrid for effektivt at håndtere spidsbelastninger. Cloud-baserede tjenester appellerer til SMV’er, der kræver skalerbarhed. Hybrid implementering opretholder dominans på grund af sin tilpasningsevne og modstandsdygtighed.

Efter virksomhedsstørrelse

Store virksomheder dominerer det rumænske datacenter marked på grund af større budgetter og behov for overholdelse af regler. De anvender colocation og hybride tjenester for at understøtte globale operationer. SMV’er er afhængige af colocation og cloud-baserede modeller for at opnå overkommelighed. Store virksomheder investerer i AI-klar infrastruktur for at forblive konkurrencedygtige. SMV’er bidrager til efterspørgslen efter fleksible og administrerede tjenester. Det skaber muligheder for lokale udbydere, der målretter mindre virksomheder. Store virksomheder har større indflydelse på grund af international ekspansion. SMV’er driver diversificering af serviceudbud og regional rækkevidde.

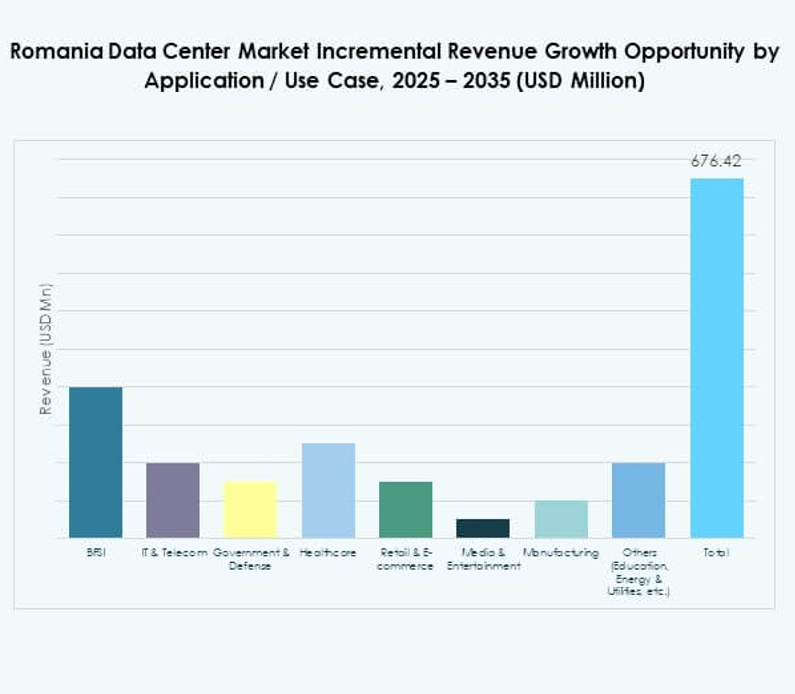

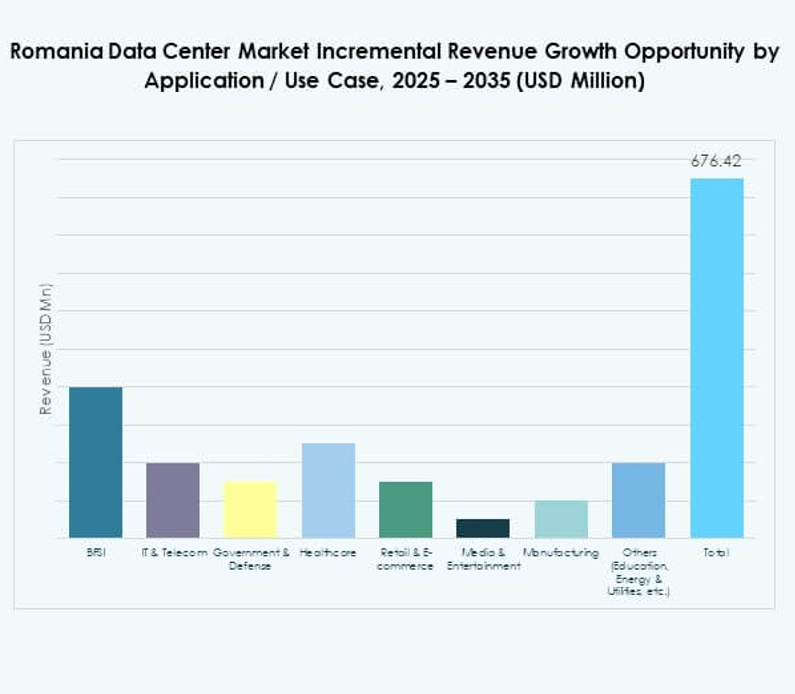

Efter Anvendelse / Brugssag

IT & Telekom fører det rumænske datacenter marked, understøttet af høj datatrafik. BFSI følger med stærk adoption for sikre finansielle operationer. Regerings- og forsvarssektorer styrker efterspørgslen gennem digitaliseringsinitiativer. Sundhedssektoren udvider sig hurtigt på grund af telemedicin og hosting af patientdata. Detailhandel og e-handel adopterer skalerbar infrastruktur til digitale platforme. Medie- og underholdningssektoren oplever vækst i efterspørgslen med streaming og gaming. Fremstillingsindustrien adopterer IoT-drevet infrastruktur til automatisering. Uddannelse og forsyningsvirksomheder tilføjer mindre, men stabile bidrag.

Efter Slutbrugerindustri

Cloud-tjenesteudbydere dominerer det rumænske datacenter marked, drevet af hyperscale investeringer. Virksomheder står for betydelig efterspørgsel på tværs af hybride modeller. Colocation-udbydere drager fordel af SMV’er, der kræver omkostningseffektiv hosting. Regeringsorganer styrker investeringer for overholdelse og suverænitet. Andre slutbrugere som telekommunikation og forsyningsvirksomheder bidrager til regional vækst. Cloud-tjenesteudbydere bevarer den største andel på grund af efterspørgsel efter AI og analyser. Virksomheder diversificerer adoption på tværs af industrier. Colocation-udbydere spiller en væsentlig rolle i langsigtet vækst.

Regionale Indsigter

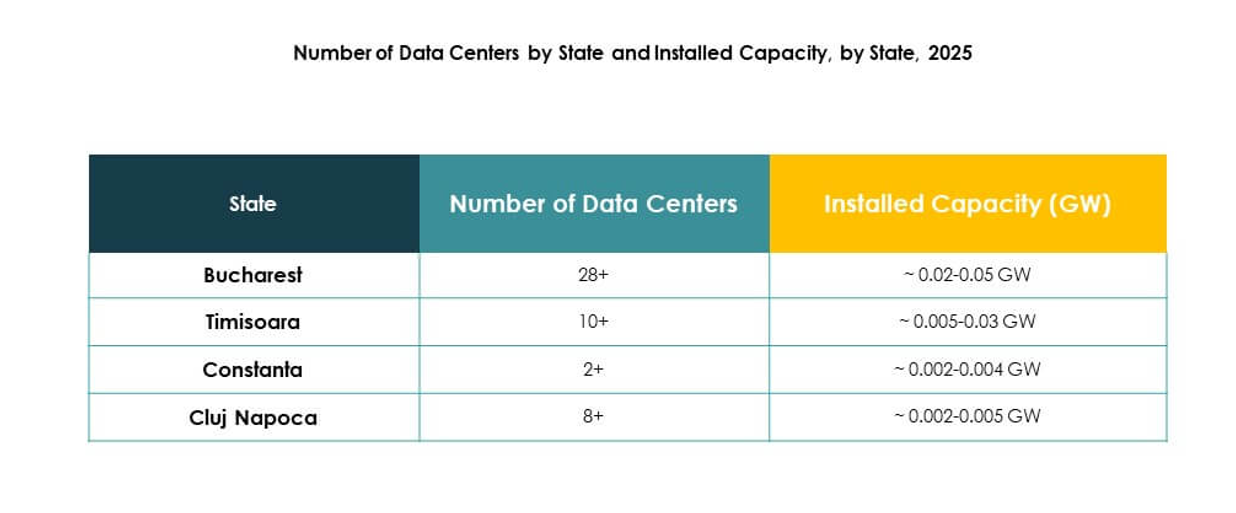

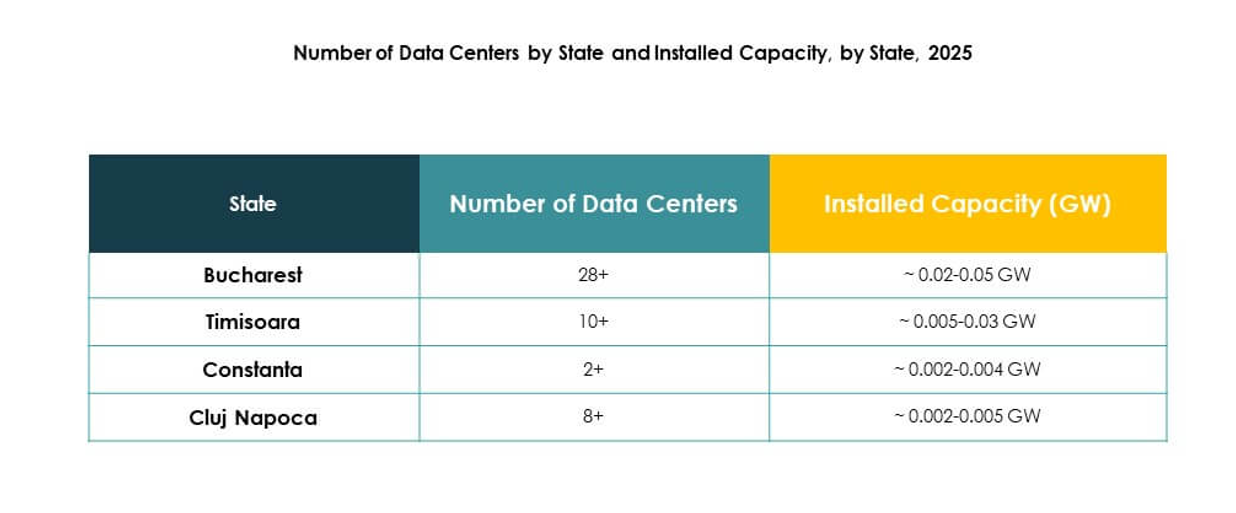

Vest- og Centrale Rumænien Førende med Største Andel i Markedsindtægter

Vest- og Centrale Rumænien står for 45% andel af det rumænske datacenter marked. Bukarest dominerer på grund af stærk konnektivitet, virksomhedstæthed og hyperscale adoption. Det tiltrækker globale udbydere, der etablerer colocation og hybrid infrastruktur. Regionale virksomheder drager fordel af pålidelig fiber- og strømtilgængelighed. Vestlige Rumænien understøtter også industrielle kunder, der søger sikker hosting. Dominansen afspejler urban infrastruktur og internationale investeringer. Det fremhæver Bukarests rolle som den nationale digitale hub.

- For eksempel opnåede ClusterPower’s Craiova-campus Uptime Institute Tier III Design akkreditering og er designet til op til 4.500 racks og 200 MW kapacitet, hvilket positionerer det som et af Rumæniens største datacentre.

Østlige Rumænien Fremstår med Stærk Regional Ekspansionspotentiale

Østlige Rumænien fanger 30% andel, hvilket afspejler voksende virksomhedsadoption. Regionen tiltrækker regeringsprojekter fokuseret på digitalisering af sundhedsvæsenet og uddannelse. SMV’er er afhængige af modulære og colocation faciliteter for at skalere omkostningseffektivt. Det rumænske datacenter marked vinder betydning her med stigende fiberinvesteringer. Det styrker national dækning ved at tilføje regionale hostingkapaciteter. Virksomheder adopterer hybride opsætninger for at tilpasse sig regulatoriske krav. Østlige Rumænien er ved at blive et sekundært knudepunkt for virksomhedsvækst.

Sydlige Rumænien Udvikler sig Gennem Grænseoverskridende Konnektivitet og Energiintegration

Sydlige Rumænien har en andel på 25% af det rumænske datacentermarked. Det drager fordel af nærhed til Balkan og Sortehavets forbindelser. Undersøiske og grænseoverskridende fiberprojekter øger den regionale konkurrenceevne. Energiintegration fra vedvarende projekter understøtter bæredygtig infrastruktur. Virksomheder investerer i colocation for at betjene grænseoverskridende kunder. Regionen styrker Rumæniens rolle som en bro mellem Sydøsteuropa og Centraleuropa. Sydlige Rumænien fortsætter med at tiltrække investorer, der fokuserer på energieffektive operationer.

- For eksempel udvidede Digi Communications N.V. sin Fiberlink 10 Gbps service til Constanța i 2022, efter den tidligere lancering i Bukarest, hvilket gør det til den hurtigste faste internetservice tilgængelig i Rumænien.

Konkurrenceindsigter:

- NX Data

- Data Center Solutions

- Telekom Romania

- Orange Romania

- RCS & RDS

- Vodafone Romania

- Digital Realty Trust, Inc.

- NTT Communications Corporation

- Microsoft Corporation

- Amazon Web Services, Inc.

- Google LLC (Alphabet Inc.)

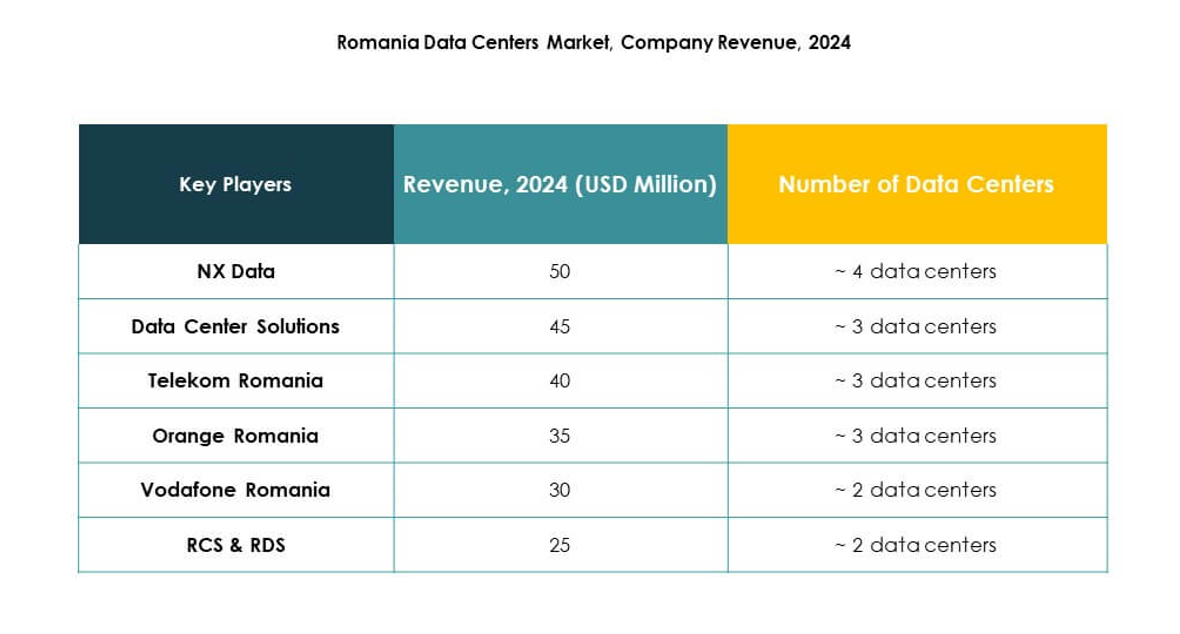

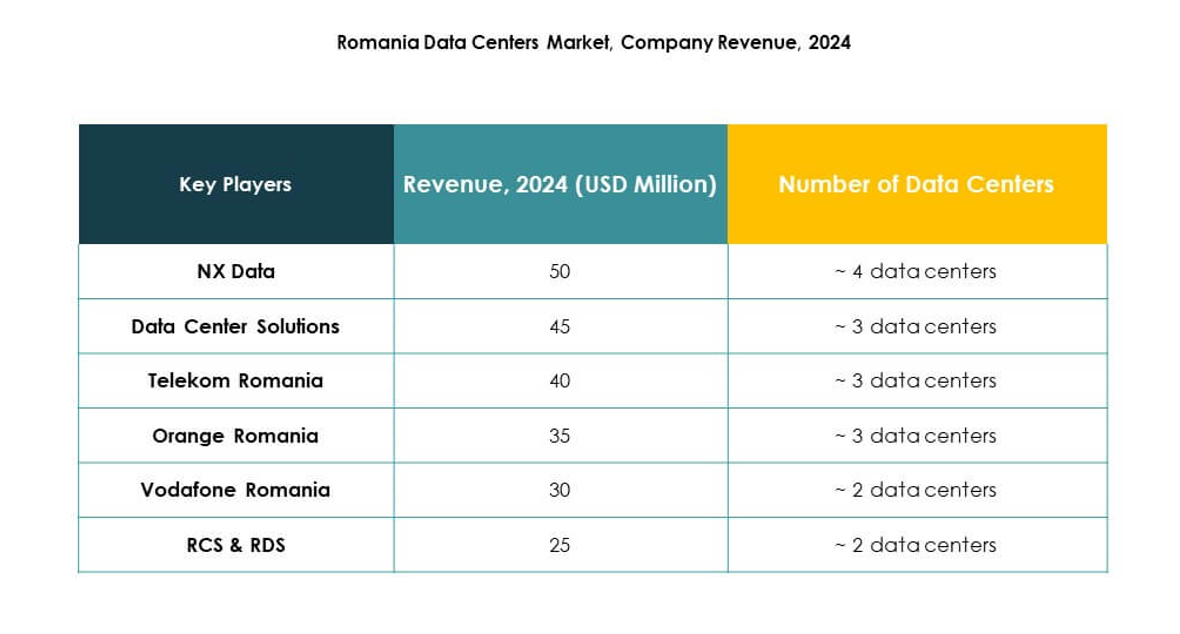

Det rumænske datacentermarked formes af en mangfoldig blanding af lokale og globale aktører. Lokale firmaer som NX Data og Data Center Solutions styrker den nationale infrastruktur med colocation og forbindelsestjenester. Telekomoperatører, herunder Telekom Romania, Orange Romania, RCS & RDS og Vodafone Romania, udnytter eksisterende kundebaser til at udvide managed hosting og cloud-tilbud. Globale ledere som Digital Realty, NTT, Microsoft, Amazon Web Services og Google fokuserer på hyperscale vækst, cloud-integration og AI-klar infrastruktur. Det skaber en konkurrencebalance, hvor lokale udbydere lægger vægt på omkostningseffektivitet og regional tilstedeværelse, mens multinationale selskaber investerer kraftigt i skalerbare teknologier og bæredygtighed. Denne blanding sikrer, at kunderne får adgang til både specialiseret lokal ekspertise og avancerede globale platforme.

Seneste udviklinger:

- I september 2025 afsluttede Vodafone og Digi aftaler om at erhverve betydelige aktiver fra Telekom Romania, hvilket markerer en afgørende erhvervelse på det rumænske datacenter- og telekommunikationsmarked. Denne aftale inkluderer overførsel af en betydelig del af Telekom Romanias post-paid og erhvervskundebase, hvilket styrker Vodafone og Digis positionering inden for digital infrastruktur og managed data services i hele landet.

- I juni 2025 rapporterede Knight Frank, at to nye datacentre med en samlet planlagt kapacitet på 40–45 MW overvejes til konstruktion i Rumænien. Den samlede investering for disse projekter estimeres til nær 500 millioner euro, hvilket afspejler den voksende AI-, cloud- og datakapacitet i hele regionen.