Resumé:

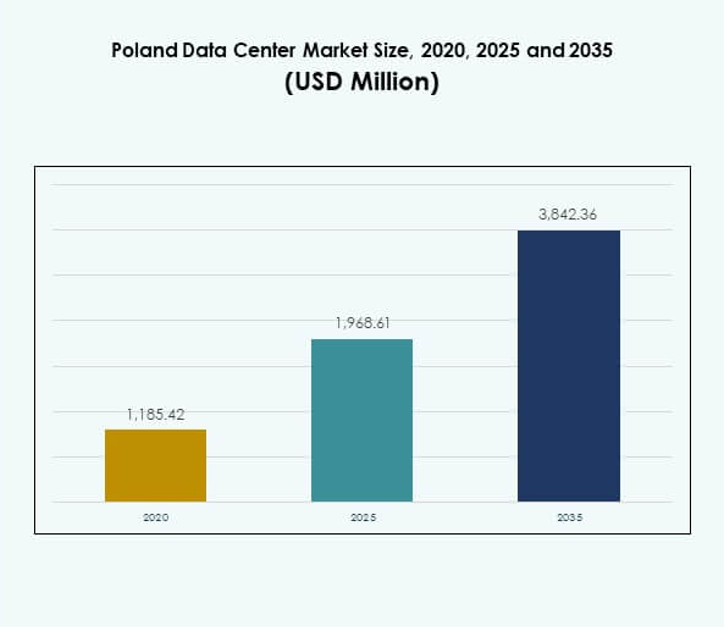

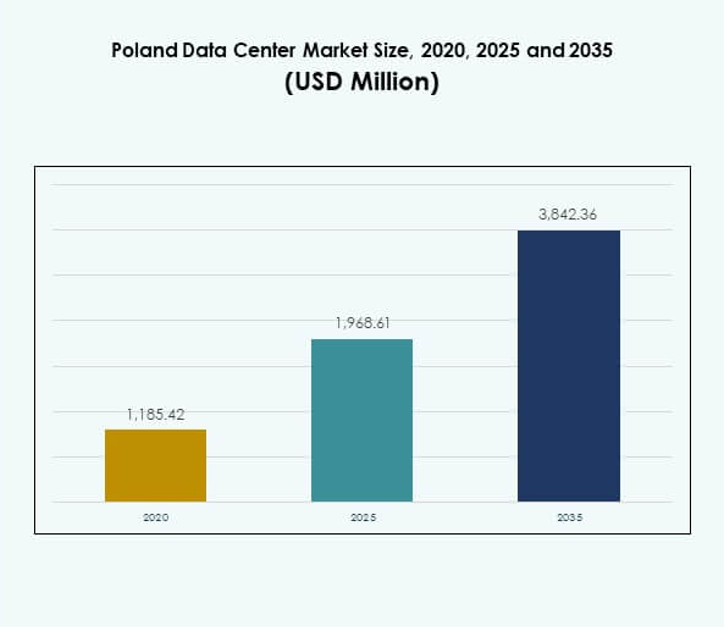

Det polske datacentermarked blev værdisat til 1.185,42 millioner USD i 2020 til 1.968,61 millioner USD i 2025 og forventes at nå 3.842,36 millioner USD i 2035, med en CAGR på 6,87% i prognoseperioden.

| RAPPORT ATTRIBUTE |

DETALJER |

| Historisk Periode |

2020-2023 |

| Basisår |

2024 |

| Prognoseperiode |

2025-2035 |

| Polens Datacentermarked Størrelse 2025 |

USD 1.968,61 Millioner |

| Polens Datacentermarked, CAGR |

6,87% |

| Polens Datacentermarked Størrelse 2035 |

USD 3.842,36 Millioner |

Væksten på markedet drives af udbredt cloud-adoption, udvidet digital transformation og stigende efterspørgsel efter skalerbar IT-infrastruktur. Virksomheder omfavner innovation gennem AI, IoT og big data, hvilket kræver pålidelige faciliteter med høj kapacitet. Bæredygtighed og energieffektive teknologier omformer driften, mens avancerede colocation-tjenester støtter SMV’er. Markedet spiller en strategisk rolle i at styrke virksomheders konkurrenceevne, tiltrække investorer og etablere Polen som et regionalt knudepunkt for digital vækst.

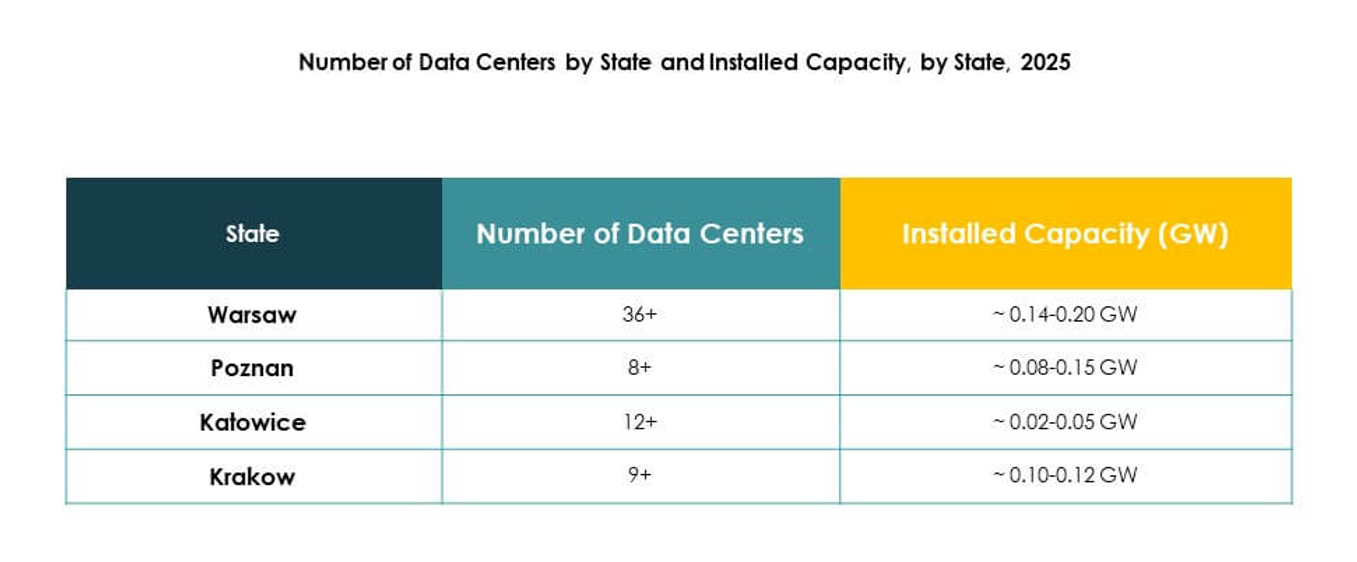

Centralpolen dominerer på grund af Warszawas rolle som det primære datacenterknudepunkt, understøttet af stærk konnektivitet og virksomhedskoncentration. Sydpolen fremstår som en vækstregion med industrielle klynger i Kraków og Katowice, der skaber efterspørgsel efter avanceret digital infrastruktur. Nordlige og østlige områder udvider med edge-implementeringer og EU-støttede digitale projekter. Sammen styrker disse regioner den nationale kapacitet og positionerer Polen som en konkurrencedygtig aktør i Europas datalandskab.

Markedsdrivere

Stigende Efterspørgsel efter Cloud Computing og Colocation-tjenester

Det polske datacentermarked oplever stærk vækst drevet af stigende adoption af cloud-tjenester på tværs af virksomheder i alle størrelser. Globale og lokale cloud-udbydere investerer kraftigt for at udvide deres tilstedeværelse og imødekomme stigende lagerbehov. Efterspørgslen efter colocation-faciliteter drives af SMV’er, der søger skalerbare og omkostningseffektive løsninger. Sektoren drager fordel af landets voksende rolle som et digitalt knudepunkt i Centraleuropa. Virksomheder ser lokal hosting som en mulighed for at sikre overholdelse og lav latens. Fremskridt inden for konnektivitet styrker markedspositioneringen. Investorer anerkender sektorens strategiske relevans. Virksomheder prioriterer i stigende grad fleksible og sikre hostingmiljøer.

- For eksempel blev første fase af Atmans Warszawa WAW-3 datacenter-campus lanceret i september 2025, hvilket leverer 14,4 MW IT-strømkapacitet og 6.324 m² datasalplads, der direkte understøtter den stigende efterspørgsel efter høj-densitets colocation og skalerbare cloud-infrastrukturtjenester i Polen.

Udvidet Digitalisering og Integration af Virksomhedsteknologi

Digital transformation på tværs af industrier driver det polske datacentermarked fremad med hurtig adoption af avanceret IT-infrastruktur. Virksomheder integrerer big data, IoT og kunstig intelligens i deres operationer, hvilket kræver højtydende computerkapaciteter. Stærk vækst inden for e-handel, sundhedsvæsen og finans accelererer efterspørgslen efter avanceret digital infrastruktur. Regeringens satsning på smarte økonomi-initiativer fremmer investeringer i datadrevne systemer. Edge computing understøtter yderligere behovet for realtidsbehandling. Markedet får betydning, da virksomheder vedtager hybride strategier. Teknologiintegration driver effektivitet på tværs af flere vertikaler. Virksomheder og investorer ser det som afgørende for langsigtet konkurrenceevne.

Innovation inden for energieffektivitet og bæredygtig drift

Bæredygtighed bliver en afgørende drivkraft i udformningen af det polske datacentermarked, da operatører vedtager energieffektive teknologier og vedvarende energikilder. Moderne kølesystemer og optimeringsmetoder for strøm reducerer driftsomkostningerne. Virksomheder efterspørger grønnere løsninger for at overholde miljøregler. Globale investorer prioriterer faciliteter, der reducerer CO2-aftrykket. Operatører investerer i avanceret overvågning og automatisering for at styre energibelastninger. Edge-faciliteter integrerer også vedvarende energisystemer. Grønne certificeringer øger troværdigheden hos interessenter. Markedet udvikler sig med et stærkt fokus på langsigtede bæredygtige praksisser.

- For eksempel opretholder Beyond.pl’s Data Center 2 i Poznań en Power Usage Effectiveness (PUE) på 1,2 ved fuld kapacitet, hvilket gør det til en af de mest energieffektive faciliteter i Europa; stedet er fuldt drevet af vedvarende energi og opererer med lavt vandforbrug som bekræftet i 2025.

Strategisk betydning i regional konnektivitet og forretningsvækst

Det polske datacentermarked spiller en vital rolle i at forbinde Vesteuropa og Østeuropa. Dets geografiske placering forbedrer grænseoverskridende dataudveksling, hvilket styrker Polens rolle i regional konnektivitet. Virksomheder etablerer operationer her for at drage fordel af lavere omkostninger og pålidelig infrastruktur. Globale firmaer ser det som en port til ekspanderende markeder. Lokale operatører samarbejder med internationale aktører for at skalere kapacitet. Vækst i 5G og IoT øger relevansen for digitale tjenesteudbydere. Investorer fokuserer på Warszawa og nye sekundære knudepunkter. Markedet bliver essentielt for regional digital transformation.

Markedstendenser

Vækst af edge- og modulære datacentre understøtter nye anvendelsestilfælde

Det polske datacentermarked oplever en bemærkelsesværdig tendens med stigende adoption af modulære og edge-faciliteter. Edge-centre understøtter lav-latens applikationer, herunder autonome systemer, industriel automatisering og telemedicin. Modulære designs muliggør hurtigere implementering i regionale byer. Disse faciliteter tiltrækker investeringer fra virksomheder, der fokuserer på realtidsoperationer. Telekomudbydere udvider edge-netværk for at forbedre 5G-dækning. Kompakte og skalerbare løsninger appellerer til små og mellemstore virksomheder. Investorer anerkender modulære modeller som omkostningseffektive alternativer. Tendensen skaber et diversificeret landskab ud over traditionelle hyperscale-byggerier.

Stigende investering i AI og høj-densitets computerinfrastruktur

AI-adoption øger efterspørgslen efter høj-densitets servere inden for det polske datacentermarked. Virksomheder implementerer maskinlæring og dataanalysearbejdsbelastninger, der kræver større computerkraft. Operatører udvider kapaciteten for at understøtte intensive GPU-klynger. Avancerede netværkssystemer muliggør problemfri behandling af store datasæt. AI-drevne overvågningsværktøjer forbedrer effektiviteten og forudsigelig vedligeholdelse. Høj-densitets racks omformer infrastrukturplanlægning. Datadrevne sektorer som finans og sundhed øger efterspørgslen. Investorer prioriterer projekter, der kan understøtte storskala AI og HPC-miljøer.

Stigende Rolle af Automatisering og Intelligente Overvågningsløsninger

Automatisering fremstår som en nøgletrend i det polske datacentermarked, hvor operatører adopterer intelligente softwareplatforme. DCIM-løsninger strømliner kapacitetsplanlægning og fejldetektion. Orkestreringssystemer forbedrer operationel pålidelighed. Automatisering reducerer manuel indgriben og mindsker risikoen for nedetid. Forudsigende analyse forbedrer arbejdsbelastningsstyring på tværs af faciliteter. Virksomheder søger bedre synlighed og kontrol over infrastrukturen. AI-drevet overvågning styrker sikkerhed og energioptimering. Investorer værdsætter automatisering for at sikre langsigtet operationel modstandsdygtighed.

Udvidelse af Grænseoverskridende Forbindelse og Interkonnektion Økosystemer

Det polske datacentermarked oplever udvidelse i grænseoverskridende forbindelse, da internationale operatører forbedrer fiberforbindelser. Interkonnektionstjenester understøtter virksomheder, der håndterer globale digitale operationer. Warszawa fungerer som et forbindelsesknudepunkt med flere undersøiske og terrestriske forbindelser. Partnerskaber mellem lokale og globale operatører styrker trafikstrømme. Virksomheder kræver robuste peering-muligheder for at reducere latenstid. Øget trafik fra cloud-platforme øger efterspørgslen efter interkonnektion. Trenden øger Polens appel som et regionalt datadistributionscenter.

Markedsudfordringer

Højt Energiforbrug og Pres for Bæredygtige Operationer

Det polske datacentermarked står over for udfordringer med stigende energiforbrug, der øger driftsomkostningerne og miljømæssige bekymringer. Operatører skal balancere ekspansion med bæredygtighedsmål. Energiintensive kølesystemer lægger pres på rentabiliteten. Virksomheder kræver vedvarende energidrevne faciliteter, hvilket tvinger operatører til at investere kraftigt i alternativer. Reguleringspres på emissioner intensiverer situationen. Mindre udbydere kæmper for at have råd til grønne overgange. Industrien skal finde effektive løsninger uden at reducere ydeevnen. Bæredygtighed forbliver en barriere for langsigtet konkurrenceevne.

Regulatoriske Begrænsninger og Stigende Konkurrence fra Regionale Knudepunkter

Det polske datacentermarked støder på regulatoriske kompleksiteter omkring databeskyttelse, byggetilladelser og energioverholdelse. Overholdelse af EU-regler kræver betydelige investeringer. Konkurrence fra etablerede knudepunkter i Tyskland og Holland intensiverer markedets dynamik. Lokale operatører skal skalere kapaciteten, mens de opretholder omkostningseffektivitet. Globale aktører lægger pres på prisstrategier. Investorer vurderer risici relateret til markedets modenhed. Industrien skal tilpasse sig hurtigt for at sikre vækst. Regional konkurrence gør differentiering kritisk for overlevelse.

Markedsmuligheder

Udvidende Rolle af 5G og IoT Applikationer på Tværs af Virksomheder

Det polske datacenter markedet præsenterer muligheder gennem implementering af 5G-netværk og IoT-drevne forretningsmodeller. Virksomheder har brug for realtidsdatabehandling tæt på slutbrugerne. Edge-faciliteter udvides for at understøtte disse krav. Operatører udforsker partnerskaber med telekommunikationsudbydere for at skalere løsninger med lav latenstid. Voksende IoT inden for sundhedsvæsen, logistik og fremstilling driver efterspørgslen. Investorer anerkender potentialet i at støtte smarte byinitiativer. Økosystemet skaber et gunstigt miljø for udvidelse af infrastrukturen. Mulighederne vokser på tværs af flere industrier.

Stigende efterspørgsel efter hybrid cloud og managed services-modeller

Det polske datacenter markedet drager fordel af, at virksomheder adopterer hybride strategier, der blander on-premises og cloud-systemer. Efterspørgslen efter managed services stiger, da virksomheder prioriterer omkostningseffektivitet. Operatører udvider porteføljer med rådgivning og integrations tilbud. SMV’er søger skalerbare modeller med forudsigelige priser. Sikkerhedsorienterede industrier driver adoptionen af hybrid cloud opsætninger. Investorer ser managed services som en værdidrevet vækstmulighed. Væksten af hybrid implementering forbedrer fleksibiliteten for virksomheder. Udbydere udnytter efterspørgslen efter langsigtede løsninger.

Markedssegmentering

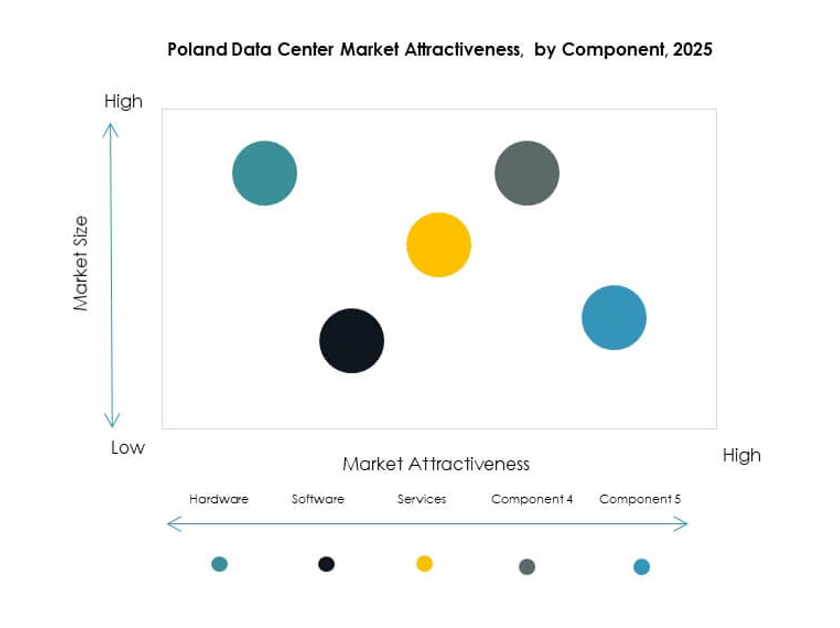

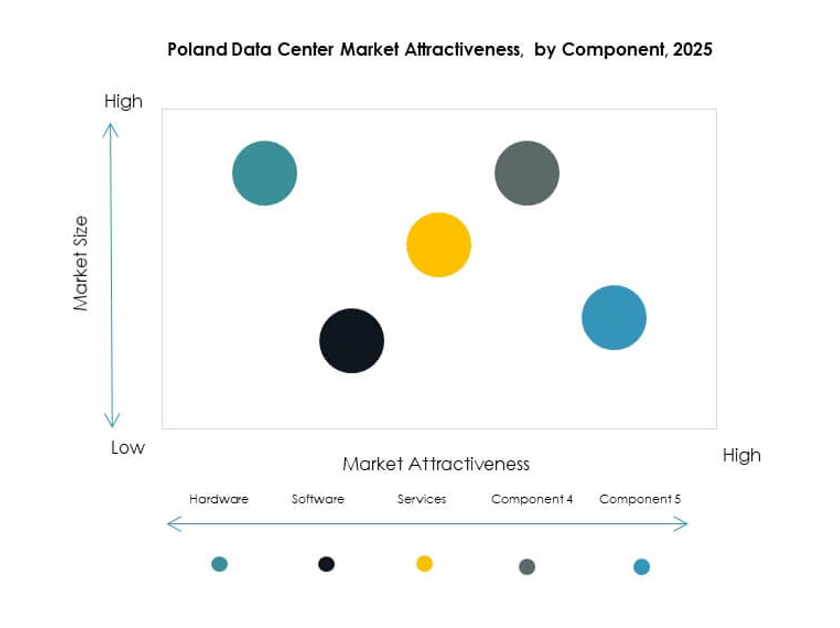

Efter komponent

Hardware dominerer det polske datacenter markedet med en betydelig andel ledet af servere, racks og kølesystemer. Lager- og netværksinfrastruktur står også for stærk efterspørgsel. Virksomheder prioriterer energieffektive køle- og højtydende computersystemer. Sikkerhedssystemer får relevans på grund af voksende cyberrisici. Softwareløsninger, herunder DCIM og virtualisering, ser en konstant vækst. Tjenester som managed offerings styrker indtægtsdiversifikationen. Komponentmixet fremhæver hardware som rygraden i ekspansionen.

Efter datacentertype

Hyperscale faciliteter fører det polske datacenter markedet med den største andel på grund af investeringer fra cloud-udbydere. Colocation centre følger tæt, og understøtter virksomheder, der søger skalerbar hosting. Edge og modulære designs vinder indpas i mindre byer. Virksomhed centre henvender sig til store virksomheder, der kræver sikre opsætninger. Cloud- og internetdatacentre udvider sig hurtigt med global adoption. Mega centre forbliver begrænsede, men tiltrækker langsigtede investorer. Typemixet viser hyperscale og colocation som dominerende.

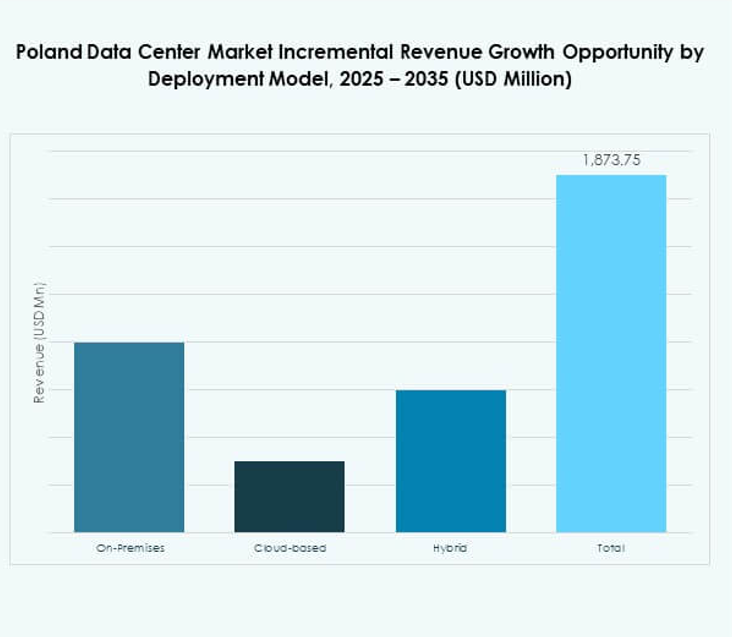

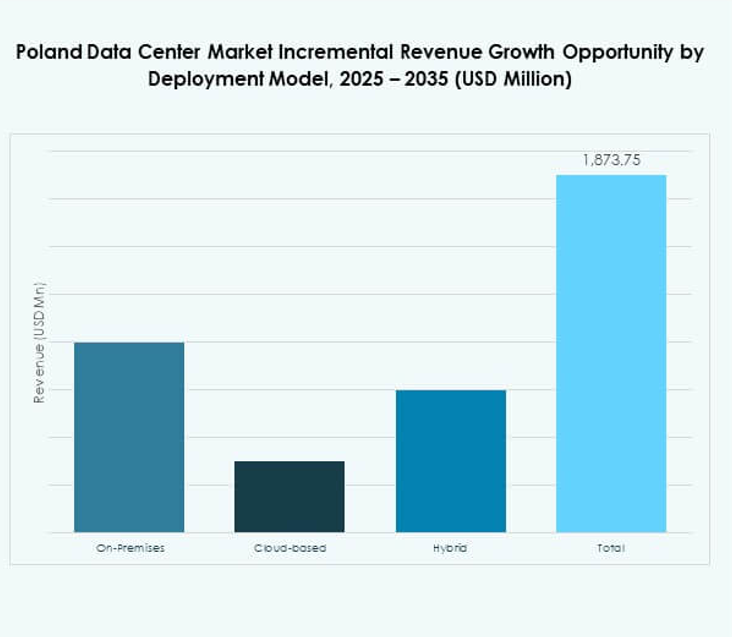

Efter implementeringsmodel

Cloud-baseret implementering har den største andel i det polske datacenter markedet, da virksomheder flytter arbejdsbelastninger til cloud-platforme. Hybride modeller vinder indpas blandt organisationer, der søger fleksibilitet. On-premises opsætninger forbliver relevante for industrier med strenge datalovgivninger. SMV’er adopterer cloud-first strategier for at reducere IT-omkostninger. Store virksomheder integrerer hybride modeller for effektivitet. Cloud-platforme styrker regionale digitale økosystemer. Implementeringsmixet viser cloud-baseret dominans med hybrid som et hurtigt voksende segment.

Efter virksomhedsstørrelse

Store virksomheder dominerer det polske datacenter markedet på grund af høje IT-budgetter og komplekse infrastrukturbehov. SMV’er bidrager stærkt til væksten ved at adoptere colocation og cloud-baserede modeller. Store virksomheder leder adoptionen af AI og IoT arbejdsbelastninger. SMV’er foretrækker skalerbare og overkommelige løsninger. Begge grupper er afhængige af managed services for at optimere driften. Vækst fra SMV’er diversificerer efterspørgselsmønstre. Størrelsesmixet fremhæver store virksomheder som primære bidragydere.

Efter anvendelse / brugssag

IT og telekommunikation leder det polske datacentermarked med den største andel, drevet af hurtig digital transformation. BFSI følger tæt efter og kræver sikre og højtydende systemer. Sundhedssektoren oplever stigende adoption med telemedicin og digitale journaler. Detailhandel og e-handel investerer i skalerbar cloud-infrastruktur. Fremstillingsindustrien kræver realtidsbehandling til automatisering. Medier og underholdning adopterer systemer til indholdslevering. Uddannelse og forsyningsvirksomheder repræsenterer voksende segmenter. Anvendelsesmikset viser, at IT og telekommunikation er dominerende drivkræfter.

Efter Slutbrugerindustri

Cloud-tjenesteudbydere dominerer det polske datacentermarked med store investeringer i hyperskala faciliteter. Virksomheder forbliver stærke adoptører af colocation og hybride modeller. Colocation-udbydere styrker tjenester gennem fleksibel prissætning. Offentlige myndigheder driver efterspørgslen efter sikker infrastruktur. Andre som uddannelsesinstitutioner udvider digitale platforme. Væksten er koncentreret om CSP-ledede udvidelser. Slutbrugermikset viser, at cloud-tjenesteudbydere er den største indtægtskilde.

Regionale Indsigter

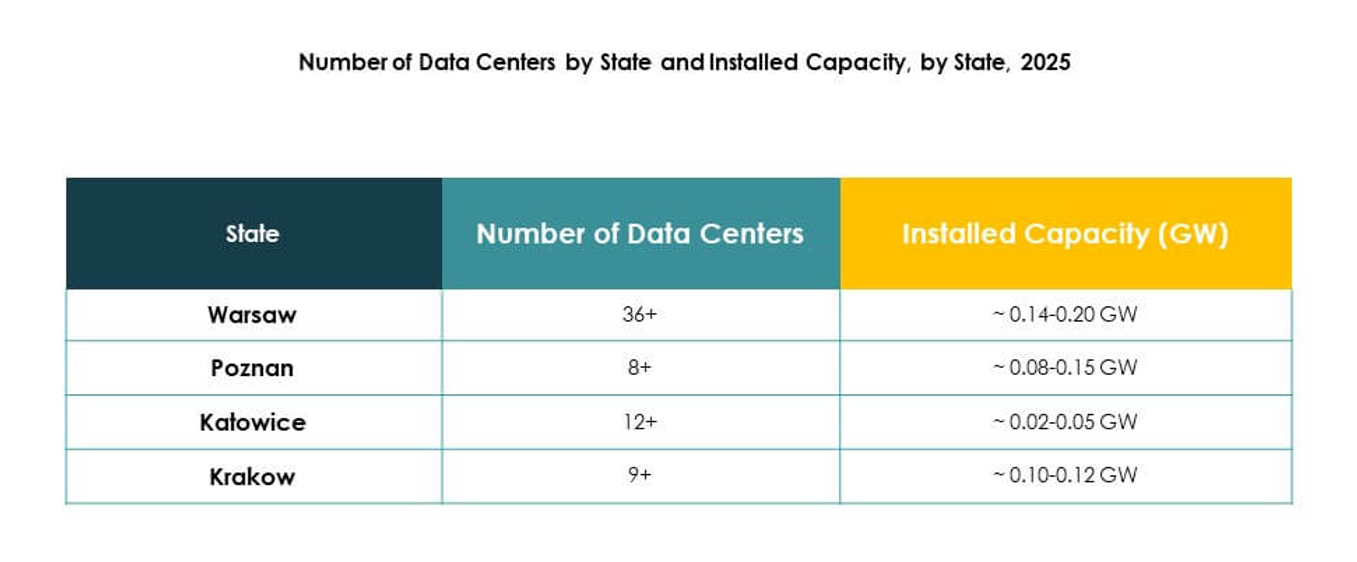

Dominans af Centrale Polen med Warszawa som Primært Knudepunkt

Centrale Polen har en andel på 46% af det polske datacentermarked, med Warszawa som det centrale knudepunkt. Stærk konnektivitet og koncentration af virksomhedsefterspørgsel driver regional vækst. Internationale operatører vælger Warszawa for dens strategiske placering. Regeringsstøtte til digitalisering styrker regionens infrastrukturbase. Virksomheder er afhængige af hovedstaden for lav-latens tjenester. Investorer prioriterer Warszawa på grund af dets etablerede økosystem. Regionen opretholder lederskab i den samlede markedsaktivitet.

- For eksempel driver Equinix tre datacentre i Warszawa, der tilbyder colocation og interconnection-tjenester, med virksomheden, der bekræfter i sine officielle indberetninger, at en ekstra facilitet åbnede i begyndelsen af 2025.

Fremvoksende Vækst i Sydlige Polen Drevet af Industriel Udvidelse

Sydlige Polen står for 31% af det polske datacentermarked, drevet af ekspanderende industrielle knudepunkter. Byer som Kraków og Katowice tiltrækker investeringer på grund af virksomhedsklynger. Fremstillings- og logistikindustrier kræver avanceret digital infrastruktur. Vækst i IT-outsourcing styrker efterspørgslen i regionen. Sekundære byer tilbyder lavere omkostninger og adgang til kvalificeret arbejdskraft. Investorer udvider kapaciteten for at imødekomme industriel efterspørgsel. Sydlige Polen fremstår som en stærk vækstbidragyder.

Udvidende Rolle for Nordlige og Østlige Polen i Konnektivitet

Nordlige og østlige Polen har tilsammen en andel på 23% af det polske datacentermarked. Gdańsk og Poznań i nord understøtter regional konnektivitet gennem kyst- og grænseoverskridende forbindelser. Østlige Polen drager fordel af EU-støttede digitale infrastrukturprojekter. Virksomheder udforsker edge-implementeringer i disse områder. Udvidelse forbedrer regional balance og styrker national kapacitet. Investorer ser disse områder som fremvoksende grænser. Regionerne øger konkurrenceevnen inden for det europæiske datalandskab.

- For eksempel lancerede Beyond.pl i maj 2025 en suveræn AI Factory på deres Poznań-campus, bygget på en 100 MW datacenter-campusplatform og designet til at understøtte høj-densitets AI-infrastruktur og avanceret GPU-computing.

Konkurrenceindsigter:

- Atman

- pl

- Data4 Group Poland

- Orange Polska

- Netia

- Digital Realty Trust, Inc.

- NTT Communications Corporation

- Microsoft Corporation

- Amazon Web Services, Inc. (AWS)

- Google LLC (Alphabet Inc.)

Det polske datacentermarked har et konkurrencepræget miljø formet af både lokale operatører og globale hyperscale-udbydere. Atman, Beyond.pl og Netia styrker deres positioner gennem lokal ekspertise, robuste colocation-tjenester og strategisk konnektivitet. Orange Polska udnytter telekominfrastruktur til at levere integrerede løsninger, mens Data4 Group Poland udvider kapaciteten med avancerede faciliteter. Globale ledere, herunder Digital Realty, NTT, Microsoft, AWS og Google, dominerer hyperscale- og cloud-tjenester og tiltrækker store virksomheder og offentlige kunder. Det fortsætter med at udvikle sig med investeringer i energieffektivitet, interconnection-økosystemer og edge-implementeringer. Konkurrencen intensiveres, da udbydere fokuserer på at udvide kapaciteten, forbedre bæredygtigheden og sikre virksomhedspartnerskaber for at opnå markedsandele i en hurtigt voksende digital økonomi.

Seneste udviklinger:

- I september 2025 lancerede Atman deres flagskibs WAW-3 datacenter-campus lige uden for Warszawa, der tilbyder 14,4 MW IT-strømkapacitet og 6.324 m² colocation-plads, med et langsigtet mål om at nå 43 MW på tværs af tre bygninger. Dette projekt markerer en ny højvandsmærke for skalerbar og bæredygtig datacenterteknologi i Polen, rettet mod at understøtte AI-arbejdsbelastninger og vækst i cloud-tjenester.

- I september 2024 annoncerede Beyond.pl planer om at udvide deres Poznan-campus for at levere op til 150 MW IT-kapacitet, næsten en fordobling af deres nuværende kapacitet fra 86 MW. Denne udvidelse er drevet af stigende cloud-efterspørgsel i Polen og positionerer Beyond.pl som regionens første operatør til at implementere Azure Stack-teknologi i stor skala.

- I juni 2025 afslørede AWS planer om at lancere AWS European Sovereign Cloud, med en ny region planlagt til Polen inden udgangen af 2025 som en del af en investering på €7,8 milliarder i europæisk cloud-infrastruktur. Initiativet vil levere forbedrede suverænitetsfunktioner og lokal styring for offentlige og regulerede virksomhedskunder i Polen og på tværs af Europa.

- I maj 2025 accelererede NTT DATA deres globale datacenterudvidelse med jordopkøb i syv strategiske markeder, herunder Polen, som en del af en investering på $10 milliarder for næsten 1 GW ny kapacitet frem til 2027. Dette træk understøtter AI-drevet vækst og bringer skalerbar infrastruktur til Polen.