Zusammenfassung:

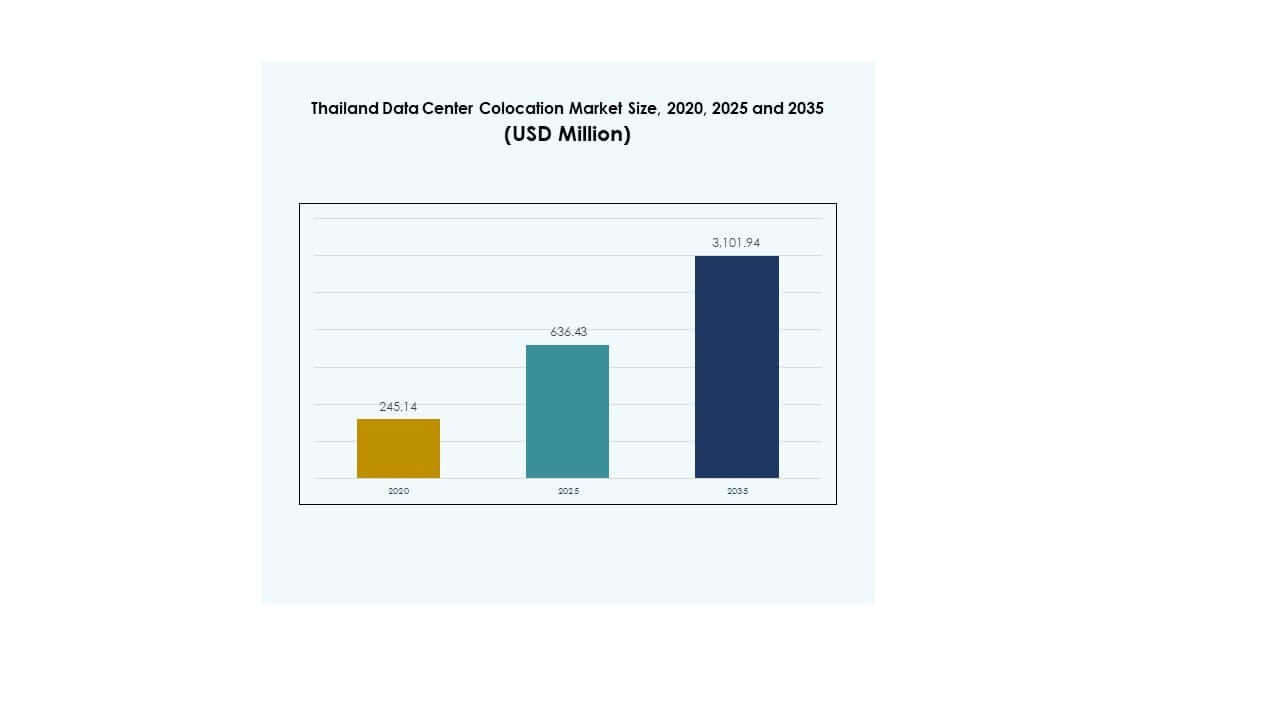

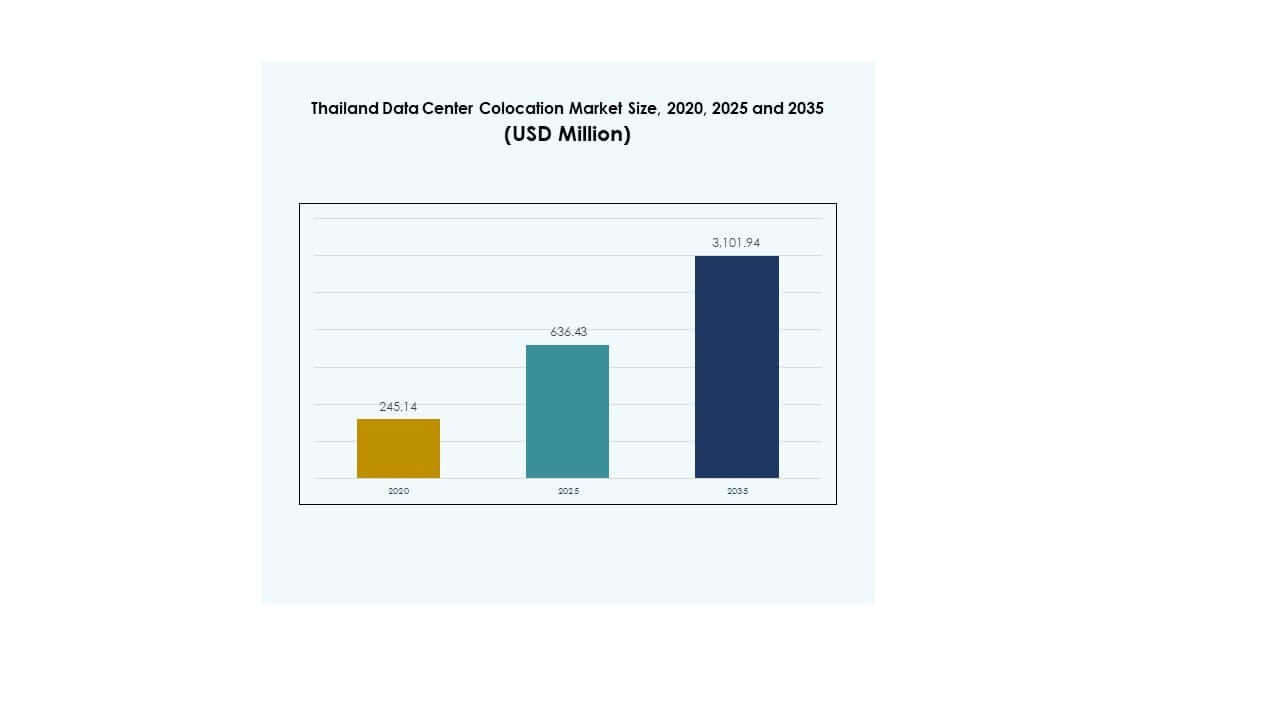

Der Markt für Colocation-Rechenzentren in Thailand wurde 2020 mit 245,14 Millionen USD bewertet und soll bis 2025 auf 636,43 Millionen USD und bis 2035 auf 3.101,94 Millionen USD anwachsen, mit einer jährlichen Wachstumsrate (CAGR) von 17,07 % im Prognosezeitraum.

| BERICHTSATTRIBUT |

DETAILS |

| Historischer Zeitraum |

2020-2023 |

| Basisjahr |

2024 |

| Prognosezeitraum |

2025-2035 |

| Marktgröße für Colocation-Rechenzentren in Thailand 2025 |

USD 636,43 Millionen |

| Markt für Colocation-Rechenzentren in Thailand, CAGR |

17,07% |

| Marktgröße für Colocation-Rechenzentren in Thailand 2035 |

USD 3.101,94 Millionen |

Starke Cloud-Adoption in Unternehmen, schnelle digitale Transformation und der Ausbau von Hyperscale-Einrichtungen treiben die Nachfrage an. Betreiber investieren in fortschrittliche Kühlsysteme, modulare Designs und Edge-Infrastruktur. Es wird zu einem strategischen Rückgrat für KI-, IoT- und Hochleistungs-Computing-Einsätze. Unternehmen nutzen Colocation, um die Infrastruktur effizient zu skalieren, während Investoren den Sektor als wachstumsstarke Anlageklasse betrachten, die durch anhaltende digitale Expansion gestützt wird.

Bangkok führt den Markt an, unterstützt durch robuste Glasfaserverbindungen und starke Hyperscale-Präsenz. Der Eastern Economic Corridor entwickelt sich aufgrund von Infrastrukturentwicklung und strategischen Standortvorteilen zu einer wichtigen Wachstumszone. Die nördlichen und südlichen Regionen erweitern Edge-Einsätze, um die nationale Abdeckung zu verbessern. Diese Zonen formen zusammen Thailand zu einem regionalen digitalen Infrastruktur-Hub.

Markttreiber

Wachsende Cloud-Adoption und steigende Nachfrage nach digitaler Infrastruktur in Unternehmen

Der Anstieg der Cloud-Adoption in Unternehmen schafft eine solide Grundlage für den Markt für Colocation-Rechenzentren in Thailand. Organisationen verlagern Workloads in hybride und Multi-Cloud-Umgebungen, um größere Skalierbarkeit und Effizienz zu erreichen. Diese Nachfrage treibt Investitionen in Hyperscale- und Einzelhandels-Colocation in strategischen Knotenpunkten an. Unternehmen suchen nach flexibler Kapazität, um steigende Datenmengen und latenzempfindliche Anwendungen zu bewältigen. Starke Glasfaserverbindungen und Edge-Einsätze unterstützen die Transformation. Es ermöglicht Unternehmen, den Betrieb mit geringeren Investitionsausgaben auszubauen. Investoren sehen dieses Wachstum als langfristige Chance. Strategische Infrastrukturentwicklung stärkt die Wettbewerbsposition des Landes in der digitalen Wirtschaft weiter.

- Zum Beispiel kündigte Google am 30. September 2024 eine Investition von 1 Milliarde USD an, um ein Rechenzentrum und eine Cloud-Region in Bangkok und Chonburi, Thailand, zu errichten. Das Projekt wird 2025 beginnen, um Thailands Rolle als regionales digitales Zentrum zu stärken. Diese Information wird durch Googles offizielle Pressemitteilung und Branchenberichte bestätigt.

Technologische Fortschritte zur Verbesserung der Betriebseffizienz und Optimierung des Energieverbrauchs

Innovationen in der Energie- und Kühlinfrastruktur verändern die Betriebslandschaft von Colocation-Einrichtungen. Direkt-zu-Chip-Flüssigkeitskühlung und modulare Energiesysteme helfen Betreibern, hochdichte Workloads mit besserer Energieeffizienz zu unterstützen. Diese Lösungen senken die Betriebskosten und verbessern die Betriebszeit. Sie ermöglichen es Betreibern, zuverlässige Dienste für Kunden zu liefern, die KI- und IoT-Anwendungen verwalten. Edge-Knoten und fortschrittliche Automatisierungsplattformen optimieren die Leistung und Ressourcennutzung. Unternehmen stimmen Investitionen mit den sich entwickelnden Computeranforderungen ab. Die Einführung solcher Lösungen stärkt das Dateninfrastruktur-Ökosystem Thailands. Investoren priorisieren Einrichtungen, die nachhaltige und leistungsstarke Technologien integrieren.

Strategische Investitionen treiben regionale Wettbewerbsfähigkeit und Infrastrukturausbau voran

Große Betreiber und Hyperscale-Anbieter erhöhen ihre Investitionen, um die Colocation-Kapazität zu erweitern. Die digitalen Programme der Regierung und ausländische Direktinvestitionen stärken die Position des Landes in Südostasien. Es profitiert von günstigen Vorschriften, Unterseekabelverbindungen und Energiediversifizierung. Diese Faktoren ziehen globale und regionale Akteure an, die große Datenzentren errichten möchten. Neue Bauten und Campus-Erweiterungen in Bangkok und aufstrebenden Wirtschaftszonen verbessern die Abdeckung. Unternehmen profitieren von verbesserter Netzwerkausfallsicherheit und reduzierter Latenz. Strategische Finanzierungen schaffen widerstandsfähige und skalierbare Ökosysteme. Dieser Infrastrukturausbau verbessert die Wettbewerbsfähigkeit gegenüber anderen digitalen Volkswirtschaften in der Region.

- Zum Beispiel kündigte NTT Ltd. eine Investition von 90 Millionen USD in das Bangkok 3 Data Center (BKK3) mit 12 MW IT-Kapazität und rund 4.000 m² IT-Fläche an. Die Einrichtung befindet sich in Amata City, Chonburi, Thailand, und soll 2025 den kommerziellen Betrieb aufnehmen. Diese Informationen wurden offiziell im globalen Newsroom von NTT und in Branchenberichten veröffentlicht.

Beschleunigter Branchenschwenk hin zu Edge Computing und KI-Workload-Unterstützung

Die schnelle Einführung von KI-Workloads und Edge Computing verändert die Nachfragekurve für Colocation. Unternehmen benötigen Umgebungen mit niedriger Latenz, um KI-Modelltraining und Analysen zu unterstützen. Dies positioniert Thailand als wichtigen Edge-Hub für globale Konnektivitätsrouten. Infrastruktur-Anbieter entwerfen KI-fähige Racks und optimierte Kühlsysteme, um die Nachfrage zu decken. Der Einsatz von Hochleistungsrechnern fördert Partnerschaften mit Telekommunikationsbetreibern. Der Ausbau von Kabel-Landestationen und Glasfaserstrecken treibt das Wachstum der Edge-Infrastruktur voran. Unternehmen profitieren von verbesserter Anwendungsleistung und Kostenprognostizierbarkeit. Strategische Schwenks hin zur KI-Bereitschaft eröffnen neue Möglichkeiten für Investoren.

Markttrends

Erhöhter Fokus auf erneuerbare Energieintegration und Nachhaltigkeitsverpflichtungen

Betreiber richten die Gestaltung von Einrichtungen an Zielen für erneuerbare Energien und Umweltstandards aus. Der thailändische Colocation-Markt für Rechenzentren verzeichnet eine starke Nachfrage nach grüner Energieversorgung und fortschrittlichen Effizienztechnologien. Betreiber integrieren Solar- und wasserbasierte Energielösungen in ihre Infrastrukturstrategien. Der Fokus auf erneuerbare Energiequellen reduziert Kohlenstoffemissionen und gewährleistet langfristige betriebliche Stabilität. Energieeffiziente Kühlung und intelligente Automatisierung reduzieren den Energieverbrauch und betriebliche Risiken. Grüne Zertifizierungsprogramme erhöhen das Vertrauen von Investoren und Unternehmen. Nachhaltigkeitsverpflichtungen helfen Einrichtungen, globale ESG-Ziele von Unternehmen zu erreichen. Dieser Trend treibt neue Partnerschaften zwischen Energieversorgern und Rechenzentrumsbetreibern voran.

Erweiterung von Hochdichte-Colocation-Einrichtungen zur Unterstützung fortschrittlicher Rechenlasten

Unternehmen, die KI- und HPC-Workloads einsetzen, verlangen nach Colocation-Umgebungen mit höherer Leistungsdichte. Betreiber skalieren die Infrastruktur mit fortschrittlichen Flüssigkeits- und luftunterstützten Kühlsystemen, um diesen Anforderungen gerecht zu werden. Es unterstützt KI-Trainingscluster, GPU-Server und latenzempfindliche Anwendungen. Hochdichte Bereitstellungen stärken Thailands Rolle als wettbewerbsfähiges regionales Zentrum. Starke Stromverfügbarkeit und technische Upgrades ermöglichen es Betreibern, flexible SLAs bereitzustellen. Die Erweiterung der Einrichtungen umfasst modulare und skalierbare Designs, um den sich ändernden Kundenanforderungen gerecht zu werden. Dieser Trend verbessert die Nutzungseffizienz und den langfristigen Wert. Investoren betrachten hochdichte Einrichtungen als kritische Vermögenswerte für zukünftiges Wachstum.

Steigende Nachfrage nach carrier-neutralen Einrichtungen zur Verbesserung der Netzwerkresilienz

Unternehmen priorisieren carrier-neutrale Rechenzentren, um eine bessere Konnektivität und Redundanz zu gewährleisten. Mehrere Netzwerkanbieter und Kabelsysteme unterstützen unterbrechungsfreie Abläufe. Es stärkt Thailands digitales Rückgrat und positioniert den Markt als Konnektivitätszentrum. Carrier-Neutralität gibt Unternehmen die Flexibilität, Kosten und Leistung zu optimieren. Dieser Trend unterstützt den grenzüberschreitenden Datenaustausch und die Einführung von Hybrid-Clouds. Unternehmen gewinnen mehr Kontrolle über Netzwerkrouten und Peering-Strategien. Die Erweiterung der Konnektivität treibt Partnerschaften mit globalen Telekommunikationsanbietern voran. Neutrale Einrichtungen erhöhen die Infrastrukturresilienz und ziehen Hyperscale-Nachfrage an.

Stärkung des Ökosystems von Managed Services und Mehrwertangeboten

Managed Colocation Services gewinnen bei Unternehmen an Bedeutung, die das Infrastrukturmanagement vereinfachen möchten. Der Thailand Data Center Colocation Market expandiert durch gebündelte Dienstleistungen, einschließlich Sicherheit, Notfallwiederherstellung und Cloud-Integration. Es reduziert die betriebliche Komplexität für Unternehmen und verbessert gleichzeitig die Servicequalität. Anbieter bieten modulare Servicepakete an, die auf unterschiedliche Branchenbedürfnisse zugeschnitten sind. Managed-Lösungen schaffen wiederkehrende Einnahmequellen für Betreiber. Fortschrittliche Überwachung und Automatisierung verbessern die Kundenerfahrung und die betriebliche Sichtbarkeit. Dieser Trend unterstützt Unternehmen, die eine schnellere Bereitstellung und geringere Infrastrukturrisiken anstreben. Service-Differenzierung wird zu einem wichtigen Wettbewerbsfaktor.

Marktherausforderungen

Steigende Strombeschränkungen und Skalierbarkeitsbegrenzungen der Infrastruktur in städtischen Zentren

Der hohe Energiebedarf belastet die bestehende Strominfrastruktur in Großstädten wie Bangkok. Der Thailand Data Center Colocation Market steht vor wachsenden Bedenken hinsichtlich der Stromzuweisung und der Zuverlässigkeit des Netzes. Es beeinflusst die Erweiterungszeitpläne und die Betriebskostenstrukturen. Der begrenzte Zugang zu erneuerbaren Energiequellen erschwert die Erreichung von Nachhaltigkeitszielen. Netz-Upgrades erfordern erhebliche Investitionen und Planungskoordination. Herausforderungen bei der Stromverfügbarkeit beeinflussen Hochdichte-Workload-Bereitstellungen. Betreiber müssen den Energieverbrauch optimieren, um die Servicequalität aufrechtzuerhalten. Investoren stehen vor Risiken im Zusammenhang mit Energiekapazität und Infrastrukturentwicklung. Die Bewältigung dieser Probleme ist entscheidend, um das Marktwachstum aufrechtzuerhalten.

Intensivierung des Wettbewerbs und regulatorische Komplexität beeinflussen den Markteintritt

Neue Markteinsteiger stehen vor zunehmendem Wettbewerb durch etablierte Colocation-Anbieter mit starken Netzwerk-Ökosystemen. Komplexe Compliance-Standards in Bezug auf Datensicherheit, Umweltvorschriften und Betriebslizenzen erhöhen die Markteintrittsbarrieren. Der Colocation-Markt für Rechenzentren in Thailand erfordert von Betreibern die Einhaltung strenger Energie- und Datenschutzrichtlinien. Diese Vorschriften beinhalten kostenintensive Prüfungen und Infrastrukturabstimmungen. Der steigende Wettbewerb übt Druck auf Preisstrategien und Margenstrukturen aus. Globale Hyperscaler intensivieren das Rennen um erstklassige Kapazitäten in strategischen Knotenpunkten. Investoren bewerten langfristige Renditen sorgfältig unter regulatorischer Unsicherheit. Strategische Partnerschaften und Compliance-Strategien werden für neue Marktteilnehmer entscheidend.

Marktchancen

Strategische Positionierung Thailands als regionales Tor zur digitalen Konnektivität

Die geografische Lage des Landes und das expandierende Unterseekabelnetz schaffen günstige Wachstumsbedingungen. Der Colocation-Markt für Rechenzentren in Thailand profitiert von seiner strategischen Platzierung innerhalb regionaler Handels- und Digitalrouten. Er ermöglicht es Betreibern, den zunehmenden Datenverkehr zwischen Asien und globalen Zielen zu bedienen. Grenzüberschreitende Cloud- und Telekommunikationspartnerschaften schaffen neue Geschäftsmöglichkeiten. Investoren können von der expandierenden Infrastruktur und den wachsenden Datenströmen profitieren. Dieser geografische Vorteil steigert die Wettbewerbsfähigkeit gegenüber anderen südostasiatischen Knotenpunkten.

Beschleunigte Digitalisierung von Unternehmen und Edge-Bereitstellungen fördern neue Investitionen

Die wachsende digitale Transformation in Sektoren wie BFSI, Einzelhandel und Telekommunikation steigert die Nachfrage nach Colocation. Sie unterstützt die Expansion von Unternehmen mit skalierbarer, sicherer und latenzarmer Infrastruktur. Der Colocation-Markt für Rechenzentren in Thailand gewinnt durch Edge-Computing-Strategien und KI-Bereitstellungen an Dynamik. Managed-Service-Pakete schaffen attraktive Einstiegspunkte für KMUs. Investoren profitieren von der zunehmenden Branchenakzeptanz und modernisierter Infrastruktur. Die Edge-Erweiterung stärkt Thailands Position als Innovationszentrum in der Region.

Marktsegmentierung

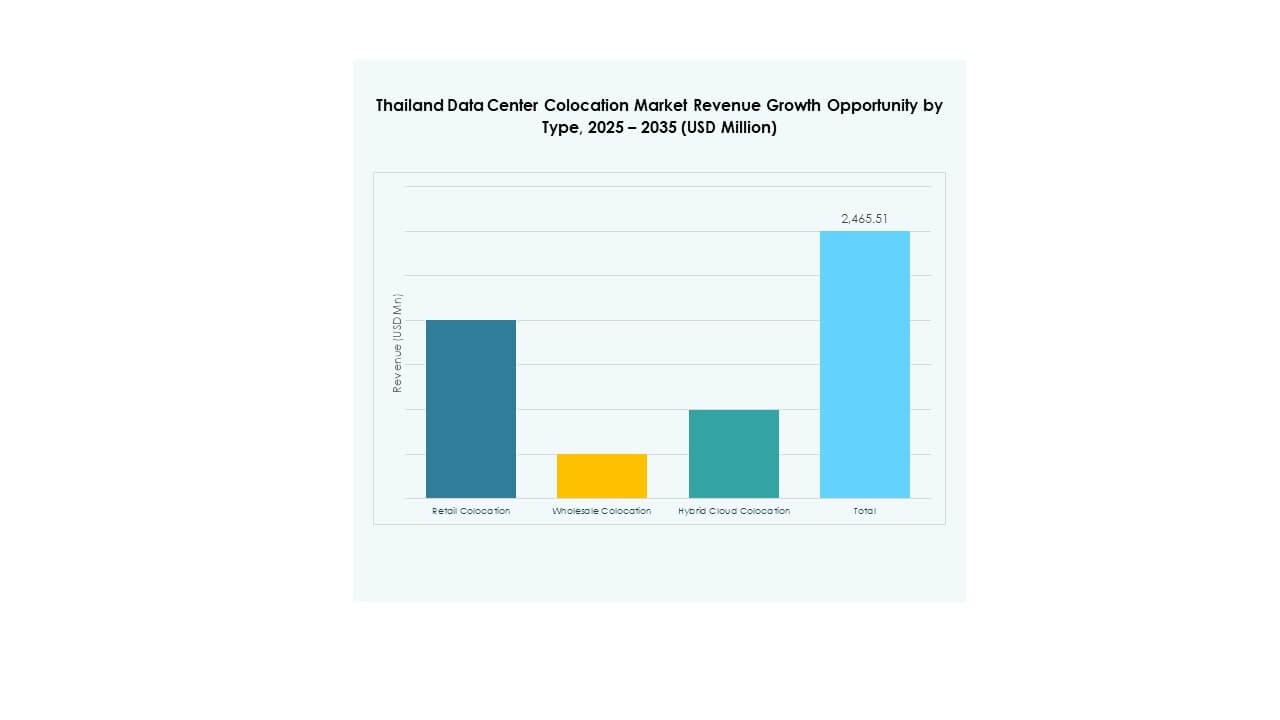

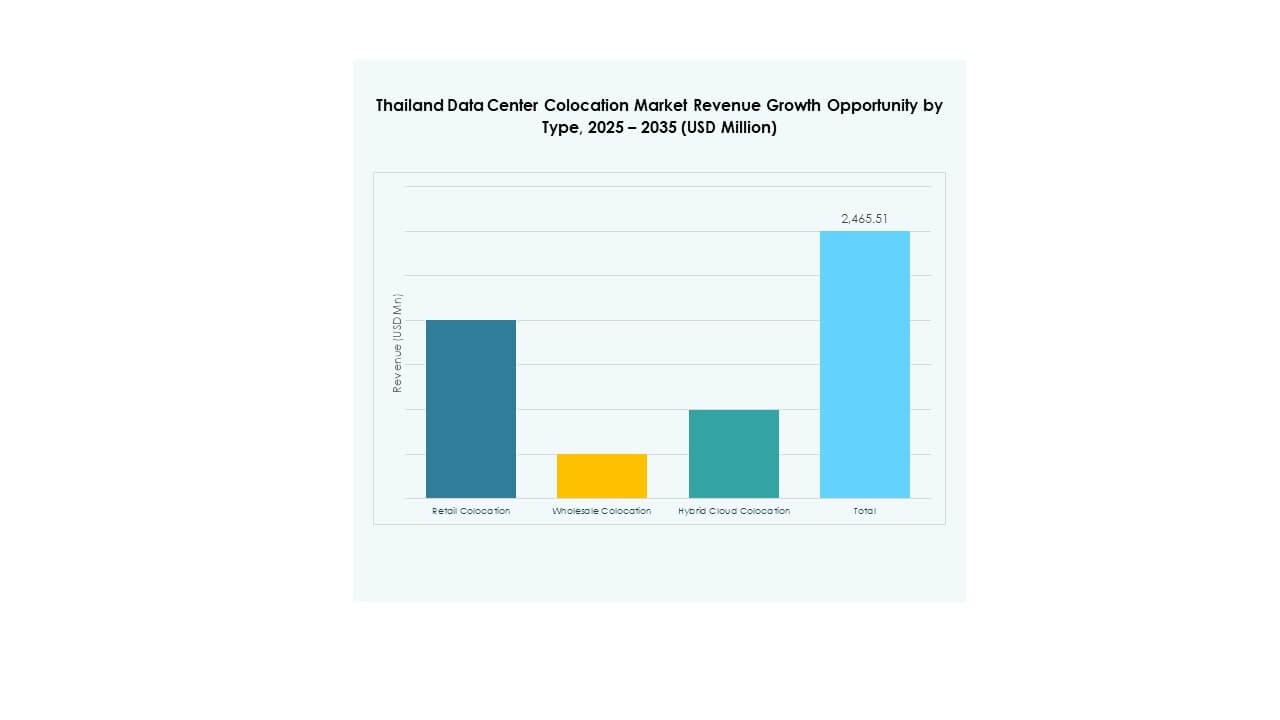

Nach Typ

Retail-Colocation dominiert den Colocation-Markt für Rechenzentren in Thailand aufgrund der starken Nachfrage von KMUs und mittelständischen Unternehmen. Es bietet flexible Verträge, skalierbare Kapazitäten und geringere Kapitalinvestitionen. Wholesale-Colocation gewinnt an Bedeutung bei Hyperscalern, die ihre regionalen Standorte erweitern. Hybrid-Cloud-Colocation unterstützt Unternehmen beim Übergang zu Multi-Cloud-Strategien. Retail-Einrichtungen halten einen bedeutenden Anteil, angetrieben durch den gestiegenen Bedarf an Netzwerkverbindungen und Kostenvorteilen. Das Wachstum wird durch die zunehmende digitale Transformation in verschiedenen Branchen unterstützt.

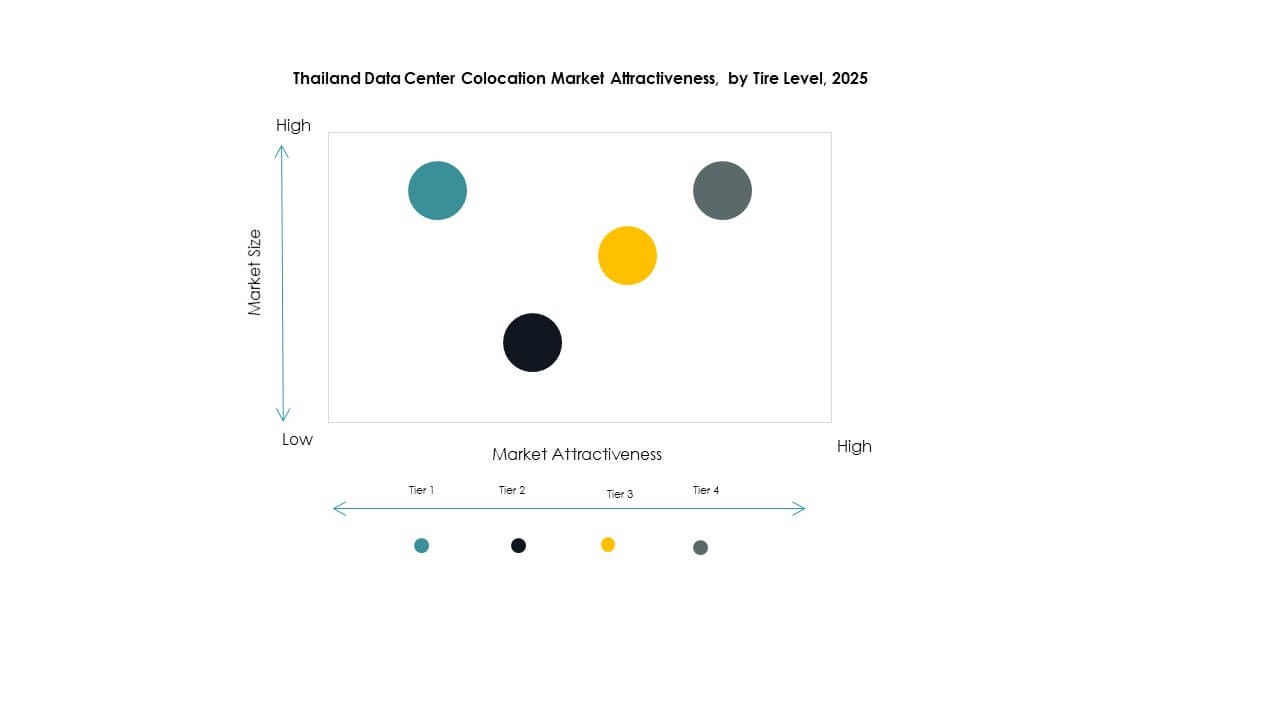

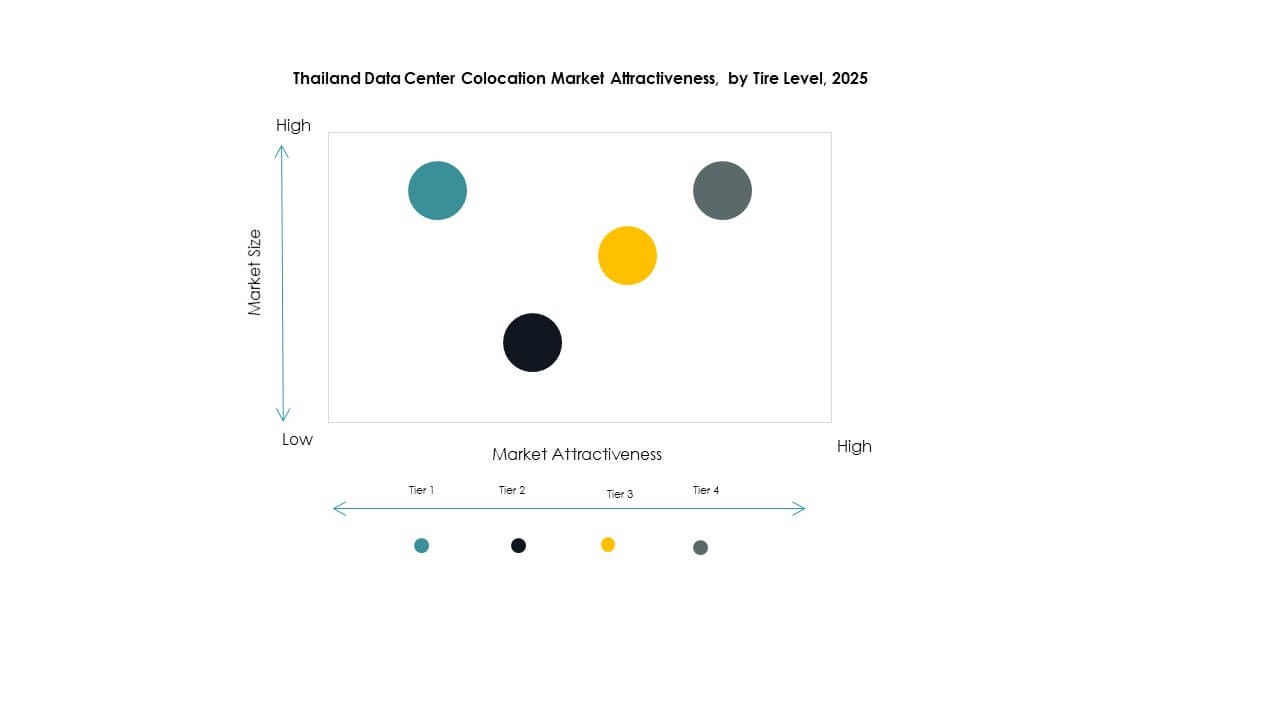

Nach Tier-Level

Tier-3-Einrichtungen halten den größten Anteil am Colocation-Markt für Rechenzentren in Thailand aufgrund starker Anforderungen an die Betriebszeit und der Nachfrage von Unternehmen. Diese Einrichtungen bieten robuste Redundanz- und Sicherheitsstandards. Tier 4 entsteht durch die Expansion von Hyperscalern und den Einsatz kritischer Workloads. Tier 1 und Tier 2 bedienen kleinere, weniger kritische Anwendungen mit niedrigeren Kostenstrukturen. Tier 3 bleibt die bevorzugte Wahl für Branchen, die SLA-gestützte Dienstleistungen suchen. Sein Wachstum steht im Einklang mit den Resilienzstrategien von Unternehmen und der Einführung fortschrittlicher Infrastruktur.

Nach Unternehmensgröße

Große Unternehmen führen den Markt für Colocation-Rechenzentren in Thailand an, da sie eine höhere Nachfrage nach skalierbaren, sicheren und konformen Einrichtungen haben. Ihr Fokus auf Cloud-First-Strategien treibt signifikante Kapazitätsanmietungen voran. KMUs erweitern die Nutzung durch Retail-Colocation, um Betriebskosten zu senken. Große Unternehmen nutzen fortschrittliche Konnektivität und Managed Services, um die digitale Expansion zu unterstützen. KMUs tragen durch Edge-Adoption und flexible Preismodelle zu einem stetigen Marktwachstum bei.

Nach Endnutzerbranche

IT & Telekom dominiert den Markt für Colocation-Rechenzentren in Thailand aufgrund hoher Netzwerk- und Rechenanforderungen. BFSI folgt, angetrieben durch digitales Banking und sichere Transaktionssysteme. Einzelhandel und Gesundheitswesen nutzen Colocation für zuverlässige, skalierbare Operationen. Medien und Unterhaltung profitieren von der Bereitstellung mit niedriger Latenz für Streaming und Content-Management. IT & Telekom bleibt führend aufgrund der fortlaufenden 5G-Erweiterung und der Anforderungen an die Unternehmenskonnektivität.

Regionale Einblicke

Bangkok und Zentrale Region: Kernwirtschafts- und digitale Infrastruktur-Hub

Bangkok und die zentrale Region halten einen Anteil von 52% am Markt für Colocation-Rechenzentren in Thailand. Diese Region ist der primäre Konnektivitäts-Hub, unterstützt durch eine starke Glasfaserinfrastruktur und Datenverkehrskonzentration. Die meisten Hyperscale- und Retail-Betreiber errichten oder erweitern hier ihre Campus. Die Nähe zu Unternehmen und Regierungsbehörden beschleunigt die Nachfrage. Hohe Netzwerkkonzentration, Stromzugang und fortschrittliche Konnektivität machen es zum strategischen Kern für Colocation-Investitionen.

- Zum Beispiel kündigte True IDC im Januar 2024 eine Investition von über 10 Milliarden Baht an, um seine Campus in East Bangna und North Muangthong zu erweitern. Das Projekt fügt 41 MW Kapazität und 60.000 m² Servicefläche hinzu, die nach Uptime- und TIA-942-Standards gebaut wurden. Diese Information wird durch die offizielle Pressemitteilung von True IDC bestätigt.

Östlicher Wirtschaftskorridor (EEC): Wachstumszone für neue Infrastrukturprojekte

Der EEC hält einen Anteil von 31% am Markt für Colocation-Rechenzentren in Thailand. Er erlebt schnelle Investitionen, angetrieben durch industrielle Digitalisierung und strategische Anreize. Die Zone profitiert von der Nähe zu Unterseekabel-Landestationen und Industrieclustern. Sie zieht sowohl lokale Betreiber als auch ausländische Investoren an, die skalierbare Einrichtungen bauen. Eine starke Logistikinfrastruktur und günstige politische Rahmenbedingungen unterstützen das Wachstum. Diese Region entwickelt sich als wichtige Alternative zu Bangkok für Colocation-Einsätze.

- Zum Beispiel begannen Digital Edge und B.Grimm Power im September 2025 mit dem Bau eines 100-MW-Rechenzentrumscampus im östlichen Wirtschaftskorridor von Chonburi. Das Projekt ist ein Joint Venture im Wert von 1 Milliarde US-Dollar, strukturiert als 50-50-Partnerschaft. Diese Information wird durch offizielle Pressemitteilungen und Branchenberichte bestätigt.

Nördliche und südliche Regionen: Unterstützung der regionalen Expansion und Edge-Einsätze

Die nördlichen und südlichen Regionen halten zusammen einen Anteil von 17% am Markt für Colocation-Rechenzentren in Thailand. Diese Gebiete zeigen wachsendes Interesse an Edge-Einsätzen, um die Serviceabdeckung zu verbessern. Telekommunikationsanbieter erweitern kleinere Einrichtungen, um die Latenz für regionale Nutzer zu reduzieren. Regierungsprogramme fördern die Infrastrukturentwicklung über zentrale Hubs hinaus. Diese Regionen spielen eine unterstützende Rolle beim Aufbau eines verteilten Colocation-Netzwerks. Ihre strategische Entwicklung verbessert die landesweite digitale Widerstandsfähigkeit.

Wettbewerbseinblicke:

- CS Loxinfo

- True IDC

- STT GDC Thailand

- SUPERNAP Thailand

- Amazon Web Services (AWS)

- Google Cloud

- Thailand Telecom Corporation Limited

- Colt Technology Services Group Limited

- CoreSite

- CyrusOne

- Digital Realty Trust

- Equinix, Inc.

- Flexential

- NTT Ltd. (NTT DATA)

Der Colocation-Markt für Rechenzentren in Thailand zeichnet sich durch eine starke Mischung aus inländischen und internationalen Akteuren aus, die in den Bereichen Infrastrukturqualität, Konnektivität und Service-Differenzierung konkurrieren. Lokale Anbieter wie True IDC, STT GDC Thailand und SUPERNAP Thailand konzentrieren sich auf den Ausbau von hochkapazitiven, KI-fähigen Colocation-Einrichtungen. Globale Unternehmen wie Equinix, Digital Realty Trust und AWS zielen auf Hyperscale-Deployments und carrier-neutrale Interconnection-Hubs ab. Der Fokus liegt auf Nachhaltigkeit, fortschrittlichen Kühltechnologien und starker Cloud-Integration. Wettbewerbsstrategien umfassen strategische Partnerschaften, den Bezug von grünem Strom und Service-Bündelungen. Unternehmen investieren in Automatisierung, Sicherheit und hochdichte Lösungen, um langfristige Verträge zu sichern und die Kundenbindung zu stärken.

Aktuelle Entwicklungen:

- Im August 2025 kündigte Digital Edge den Spatenstich für einen 100-MW-Rechenzentrumscampus im Eastern Economic Corridor (EEC) Thailands an. Das Projekt ist eines der größten Hyperscale- und KI-fähigen Rechenzentren in der Region und unterstreicht die wachsende Bedeutung Thailands als Zentrum für digitale Infrastruktur.

- Im Juni 2025 ging die National Telecom (NT), offiziell bekannt als Thailand Telecom Corporation Limited, eine Partnerschaft mit der BCPG Public Company Limited, einem Unternehmen für erneuerbare Energien, ein, um neue nachhaltige Rechenzentren zu entwickeln. Dieser Schritt ist Teil der Strategie von NT, erneuerbare Energien mit dem Ausbau digitaler Infrastruktur zu verbinden und die Cloud-Fähigkeiten von Regierung und Unternehmen zu verbessern.

- Im Mai 2025 eröffnete True IDC, eine Tochtergesellschaft der Charoen Pokphand Group, das erste AI Hyperscale Data Center Thailands in Bangkok, um die digitale Infrastruktur des Landes voranzutreiben und es als führendes ASEAN-Digitalzentrum zu positionieren. Die Einrichtung bietet über 20 MW Kapazität mit fortschrittlicher Flüssigkeitskühlung und GPU-optimierten Konfigurationen und markiert einen Meilenstein im Übergang des Landes zur Hyperscale-Computing-Ära der KI.

- Im März 2025 kündigte ST Telemedia Global Data Centres (STT GDC) die Erweiterung seines STT Bangkok Campus mit dem Bau von STT Bangkok 2, seinem zweiten großen Rechenzentrum in Thailand, an. Die Einrichtung unterstützt hochdichte Workloads und ist für Flüssigkeitskühlung ausgelegt, wobei der Fokus auf KI-gesteuerten Operationen liegt, um die wachsende Hyperscale-Nachfrage des Landes zu erfüllen.

- Im Januar 2025 startete Amazon Web Services (AWS) offiziell die AWS Asia Pacific (Thailand) Region, unterstützt durch ein Projekt im Wert von 5 Milliarden US-Dollar. Das Projekt umfasst drei Verfügbarkeitszonen in ganz Thailand und soll etwa 10 Milliarden US-Dollar zum BIP Thailands beitragen, während es jährlich über 11.000 Arbeitsplätze in Sektoren unterstützt, die mit der AWS-Lieferkette verbunden sind.