Resumen ejecutivo:

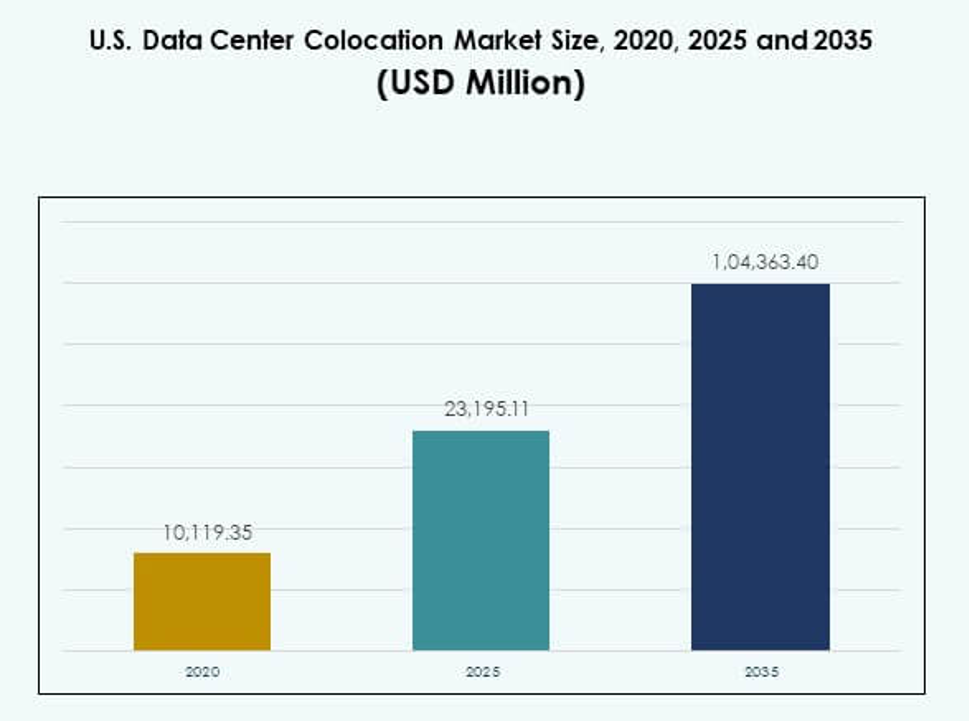

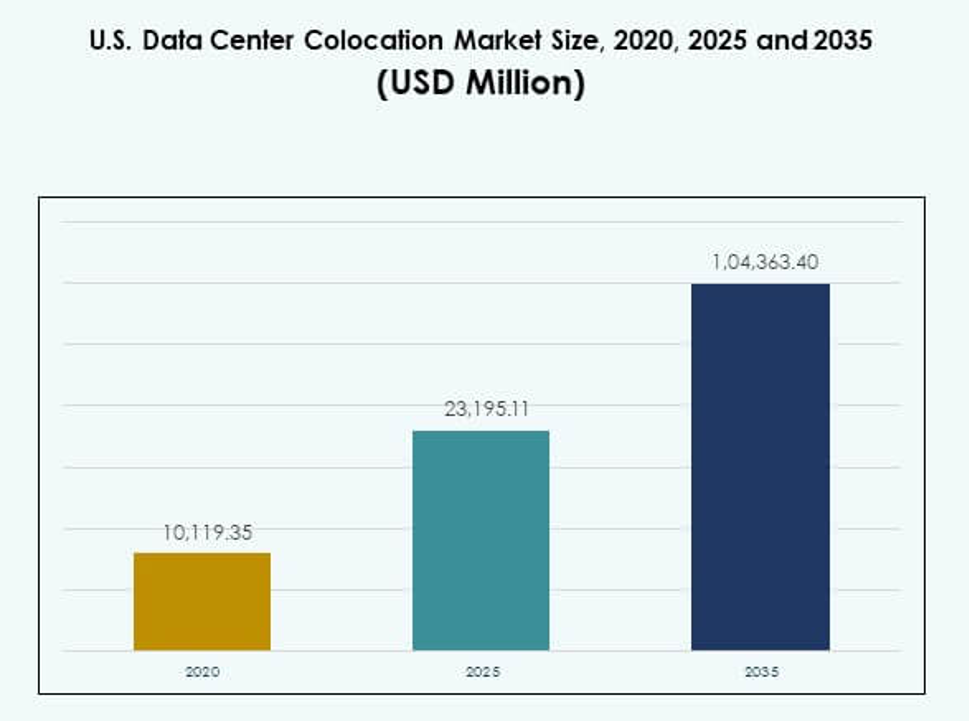

El tamaño del mercado de colocación de centros de datos en EE. UU. fue valorado en USD 10,119.35 millones en 2020, alcanzó USD 23,195.11 millones en 2025, y se anticipa que llegará a USD 104,363.40 millones para 2035, con un CAGR del 16.15% durante el período de pronóstico.

| ATRIBUTO DEL INFORME |

DETALLES |

| Período Histórico |

2020-2023 |

| Año Base |

2024 |

| Período de Pronóstico |

2025-2035 |

| Tamaño del Mercado de Colocación de Centros de Datos en EE. UU. 2025 |

USD 23,195.11 Millones |

| Mercado de Colocación de Centros de Datos en EE. UU., CAGR |

16.15% |

| Tamaño del Mercado de Colocación de Centros de Datos en EE. UU. 2035 |

USD 104,363.40 Millones |

La adopción de tecnología y la innovación están impulsando una fuerte demanda de servicios avanzados de colocación. Las empresas están cambiando de configuraciones locales a instalaciones compartidas que ofrecen flexibilidad, velocidad y eficiencia operativa. Las instalaciones modernas integran infraestructura preparada para IA, sistemas de energía sostenibles y ecosistemas de interconexión robustos. Para las empresas e inversores, representa una columna vertebral estratégica que apoya la transformación digital, la optimización de costos y el crecimiento preparado para el futuro en sectores como finanzas, salud y telecomunicaciones.

El noreste lidera el mercado debido a su denso ecosistema de redes y presencia a gran escala. Las regiones del sur y oeste están emergiendo rápidamente con fuertes inversiones en infraestructura, acceso a energía renovable y entornos regulatorios favorables. Los mercados secundarios en el medio oeste están expandiéndose, impulsados por menores costos inmobiliarios y despliegues estratégicos de borde. Esta diversificación regional fortalece la capacidad nacional de colocación y asegura un crecimiento equilibrado de la infraestructura digital.

Impulsores del Mercado

Aumento de la Demanda Empresarial de Infraestructura Flexible y Escalable

El mercado de colocación de centros de datos en EE. UU. está experimentando un fuerte crecimiento impulsado por el cambio de configuraciones locales a infraestructura compartida escalable. Las grandes empresas están eligiendo instalaciones de colocación para reducir el gasto de capital y mejorar la agilidad de TI. Este enfoque permite un despliegue más rápido de cargas de trabajo y mejora las capacidades de recuperación ante desastres. También apoya los objetivos de transformación digital en múltiples industrias. La disponibilidad de entornos seguros, redundantes y de alto ancho de banda fortalece la eficiencia operativa. Los inversores ven estas instalaciones como activos estratégicos a largo plazo con una fuerte visibilidad de demanda. Mejora la optimización de costos mientras asegura la continuidad del negocio. Las empresas se benefician de una infraestructura confiable sin responsabilidades complejas de propiedad.

El Creciente Papel de la Computación en el Borde y las Necesidades de Redes de Baja Latencia

La computación en el borde está transformando cómo las empresas gestionan el procesamiento y la distribución de datos. Los proveedores de colocación están expandiendo instalaciones preparadas para el borde para apoyar aplicaciones sensibles a la latencia como IA, IoT y AR/VR. Las empresas ganan proximidad a los usuarios finales, mejorando los tiempos de respuesta y la experiencia del usuario. Permite a industrias como finanzas, salud y comercio electrónico ejecutar análisis en tiempo real de manera más eficiente. La densificación de la red también está acelerando, impulsando la demanda de centros interconectados. Estos centros actúan como columna vertebral para aplicaciones críticas. La necesidad de conectividad ultrarrápida convierte a los sitios de colocación en una infraestructura digital clave. Los inversores ven ingresos estables y recurrentes de tales implementaciones.

Integración Rápida de Infraestructura Sostenible y Eficiencia Energética

La sostenibilidad se está convirtiendo en un enfoque central en la planificación de infraestructuras. Los operadores de colocación están adoptando sistemas de enfriamiento avanzados, fuentes de energía renovable y diseños modulares para reducir la huella energética. Las empresas prefieren instalaciones con certificaciones de eficiencia energética para cumplir con los compromisos ESG. Fortalece la viabilidad a largo plazo de las inversiones en infraestructura. Las estrategias de sostenibilidad también están reduciendo los costos operativos mediante una mejor efectividad en el uso de la energía. La presión regulatoria y las expectativas de los clientes están impulsando aún más este cambio. Las tecnologías verdes también atraen inversiones de fondos con mandatos ambientales. El impulso hacia la eficiencia energética fortalece tanto la competitividad como la resiliencia operativa.

- Por ejemplo, Digital Realty igualó 185 de sus instalaciones con energía 100% renovable para mediados de 2025, alcanzando 1.5 gigavatios (GW) de capacidad de energía renovable bajo contrato, y logró certificaciones ENERGY STAR para el 69% de su cartera en EE. UU. Este hito está documentado de manera independiente en el Informe de Impacto 2024 de Digital Realty y ampliamente cubierto en informes de sostenibilidad de la industria.

Aceleración de Despliegues de Cargas de Trabajo en la Nube e IA en Todas las Industrias

La rápida expansión de las cargas de trabajo de IA y la adopción de la nube están aumentando la demanda de servicios de colocación. Las empresas necesitan entornos de computación de alto rendimiento sin construir nuevas instalaciones. Apoya la migración fluida de cargas de trabajo, modelos de nube híbrida y estrategias multicloud. El entrenamiento e inferencia de IA dependen de una computación densa y alta capacidad de red. Los centros de colocación ofrecen la potencia, el enfriamiento y la interconexión necesarios para tales cargas de trabajo. Las empresas tecnológicas, los bancos y los sistemas de salud están liderando esta ola de adopción. Los inversores ven un fuerte potencial de crecimiento en instalaciones que sirven a ecosistemas de IA. El valor estratégico radica en ofrecer infraestructura confiable a escala.

- Por ejemplo, en 2025, CyrusOne operaba 13 centros de datos en el norte de Virginia y Texas, albergando a 98 inquilinos bajo una estructura de titulización. Estas instalaciones forman parte de su cartera principal en EE. UU., apoyando la demanda de infraestructura empresarial y en la nube a gran escala en centros regionales clave.

Tendencias del Mercado

Expansión de Campus de Colocación Preparados para Hiperescala en Centros Estratégicos

El mercado de colocación de centros de datos en EE. UU. está experimentando un rápido desarrollo de campus hiperescalables. Los operadores están construyendo instalaciones más grandes y eficientes para apoyar el despliegue masivo de la nube y la IA. Esto permite a las empresas escalar sin construir centros de datos independientes. Grandes áreas metropolitanas como el norte de Virginia, Dallas y Chicago están evolucionando hacia clústeres hiperescalables. Estos campus ofrecen múltiples megavatios de potencia informática y diversidad de operadores. Los desarrolladores también están integrando herramientas de automatización para optimizar las operaciones. La creciente demanda de ecosistemas interconectados respalda la expansión continua. La adopción de hiperescalabilidad está moldeando la estructura y competencia a largo plazo de la industria.

Integración de plataformas de interconexión definidas por software y automatización

La interconexión definida por software está transformando el funcionamiento de las redes de centros de datos. Los proveedores de colocación están integrando plataformas de orquestación que permiten la conectividad dinámica entre servicios en la nube. Mejora la agilidad para los entornos de TI empresariales. Las empresas pueden gestionar fácilmente el tráfico entre despliegues multicloud y edge. El cambio hacia la automatización reduce la latencia y simplifica las operaciones de red. También mejora la seguridad al permitir un control más granular. Los proveedores están invirtiendo en plataformas que ofrecen visibilidad en tiempo real y escalabilidad. Esta tendencia crea nuevas ventajas competitivas para los operadores que adoptan infraestructura programable.

Adopción de diseños modulares y prefabricados para un despliegue más rápido

Los métodos de construcción modular están reduciendo los tiempos de despliegue para las instalaciones de colocación. Los componentes prefabricados permiten una instalación más rápida de sistemas de energía y refrigeración. Esto apoya la escalabilidad y mejora la estandarización del diseño. Esta tendencia permite a los operadores satisfacer la creciente demanda con mayor eficiencia. El mercado de colocación de centros de datos en EE. UU. se beneficia de cronogramas de construcción predecibles y menor riesgo de capital. Los diseños modulares también permiten expansiones por fases alineadas con las necesidades del cliente. Los operadores utilizan estos diseños para ingresar rápidamente a mercados regionales emergentes. Aumenta la velocidad de despliegue y la flexibilidad operativa para inversores e inquilinos.

Enfoque en la adquisición de energía renovable e integración de energía verde

La sostenibilidad se está convirtiendo en una tendencia importante en las operaciones de centros de datos. Los operadores están firmando acuerdos de compra de energía para asegurar fuentes de energía renovable. Reduce las emisiones de carbono y apoya los compromisos ambientales. Las instalaciones de colocación están integrando fuentes de energía solar, eólica e hidroeléctrica en sus redes. La energía verde mejora la reputación de la marca y atrae a clientes conscientes del medio ambiente. Los operadores también obtienen estabilidad de costos a través de contratos de energía a largo plazo. El énfasis en la energía renovable se alinea con los objetivos globales de ESG. Esta tendencia fortalece la competitividad a largo plazo y el atractivo para la inversión.

Desafíos del mercado

Restricciones de suministro de energía y presión de infraestructura en regiones de alta demanda

El mercado de colocación de centros de datos en EE. UU. enfrenta crecientes desafíos de disponibilidad de energía en varios centros importantes. Los rápidos despliegues hiperescalables y empresariales están aumentando la presión sobre las redes de servicios públicos. La capacidad de energía limitada puede retrasar el lanzamiento de nuevas instalaciones y expansiones. Crea cuellos de botella competitivos para operadores e inquilinos. La infraestructura local también enfrenta presión por regulaciones ambientales y retrasos en la planificación. El aumento de los precios de la energía incrementa aún más los costos operativos. Empuja a los operadores a buscar nuevas estrategias para la adquisición de energía. Satisfacer la creciente demanda requiere una estrecha coordinación con servicios públicos y reguladores. Las restricciones de energía siguen siendo un factor de riesgo crítico para los planes de expansión.

Complejidad Regulatoria, Preocupaciones de Ciberseguridad y Brechas en la Fuerza Laboral Calificada

Los operadores deben navegar por complejos marcos regulatorios que rigen la seguridad de datos, la sostenibilidad y el uso del suelo. Este entorno aumenta los plazos de los proyectos y los costos de cumplimiento. Los riesgos de ciberseguridad también representan serias amenazas operativas y de reputación. Exige una inversión significativa en infraestructura y protocolos de seguridad. La escasez de personal técnico calificado añade otra capa de dificultad. Reclutar y retener talento se está volviendo más desafiante para los operadores. Los cambios regulatorios también pueden impactar la selección de sitios y los modelos operativos. Estos desafíos requieren estrategias coordinadas para mantener la competitividad y la fiabilidad del servicio.

Oportunidades de Mercado

Aumento de Inversiones en Despliegues Edge y Expansión del Mercado Secundario

El Mercado de Colocación de Centros de Datos en EE.UU. ofrece potencial de crecimiento a través de la expansión edge. Los mercados secundarios se están volviendo atractivos para los operadores debido a costos más bajos y disponibilidad de energía. Permite una mejor cobertura para aplicaciones de baja latencia. Las empresas se benefician al distribuir cargas de trabajo en múltiples sitios. Los operadores obtienen una posición estratégica fuera de las áreas metropolitanas saturadas. Los despliegues edge también se alinean con la expansión de las redes 5G. Esto crea nuevas oportunidades para los inversores que buscan una entrada temprana al mercado.

Creciente Demanda de Infraestructura de IA y Centros de Datos Sostenibles

Las cargas de trabajo de IA están impulsando una demanda significativa de entornos de colocación avanzados. Las instalaciones con alta densidad de energía y enfriamiento eficiente están atrayendo a clientes empresariales. También aumenta el interés de los inversores en sitios optimizados energéticamente. Las empresas están apuntando a instalaciones diseñadas para clústeres de GPU y conectividad de alta velocidad. Los compromisos de sostenibilidad mejoran aún más el atractivo de la inversión. Los centros de datos ecológicos con integración de energía renovable tienen un fuerte potencial de crecimiento. Este cambio está creando nuevas fuentes de ingresos en múltiples industrias.

Segmentación del Mercado

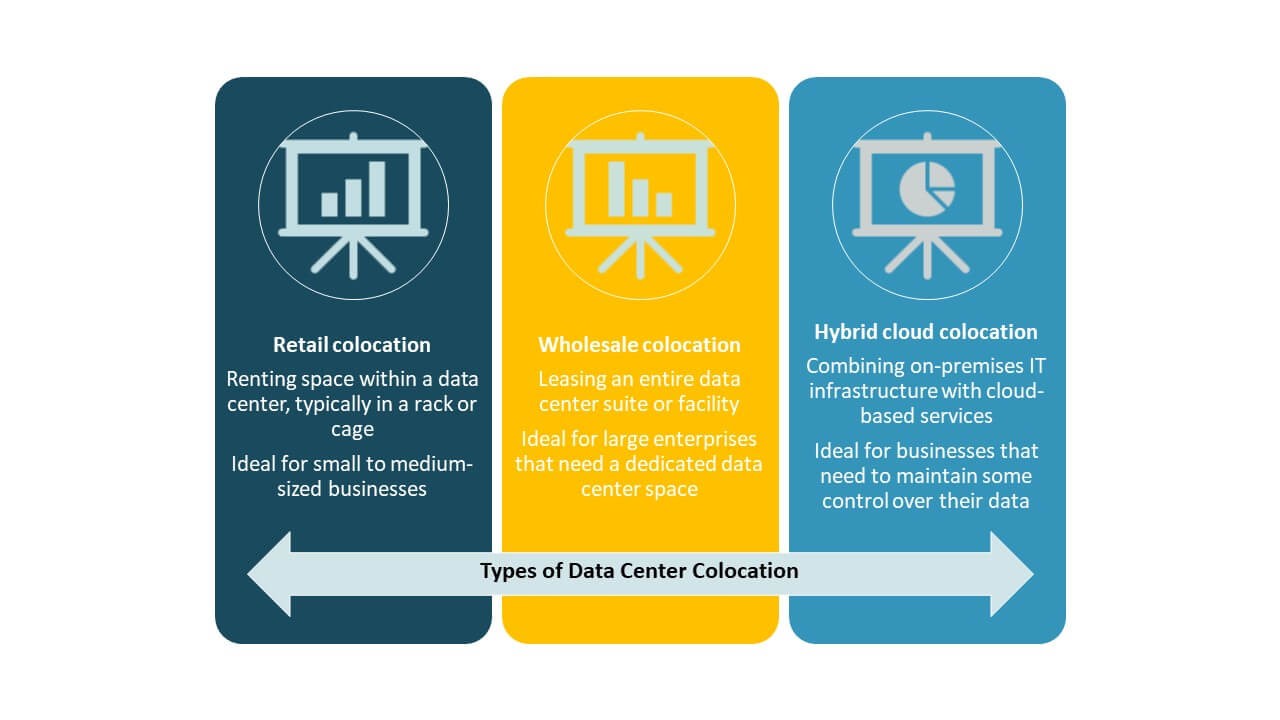

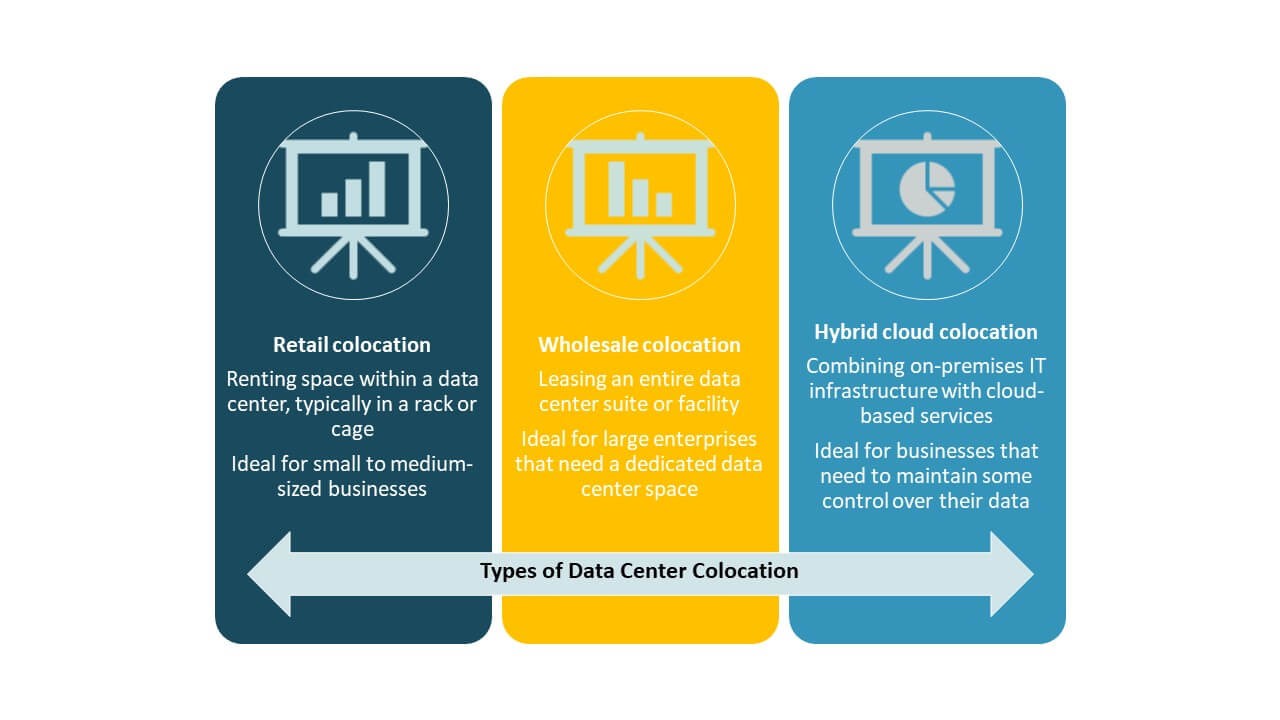

Por Tipo

La colocación minorista domina el Mercado de Colocación de Centros de Datos en EE.UU. con una fuerte participación impulsada por la flexibilidad y el control de costos. Permite a las empresas arrendar un espacio más pequeño con infraestructura compartida y conectividad robusta. La colocación mayorista está ganando terreno entre los clientes de hiperescala por sus necesidades de mayor energía y espacio. La colocación híbrida se está expandiendo con el auge de las estrategias de nube híbrida. La mezcla de estos segmentos refleja diversos requisitos de TI empresarial y prioridades estratégicas en todas las industrias.

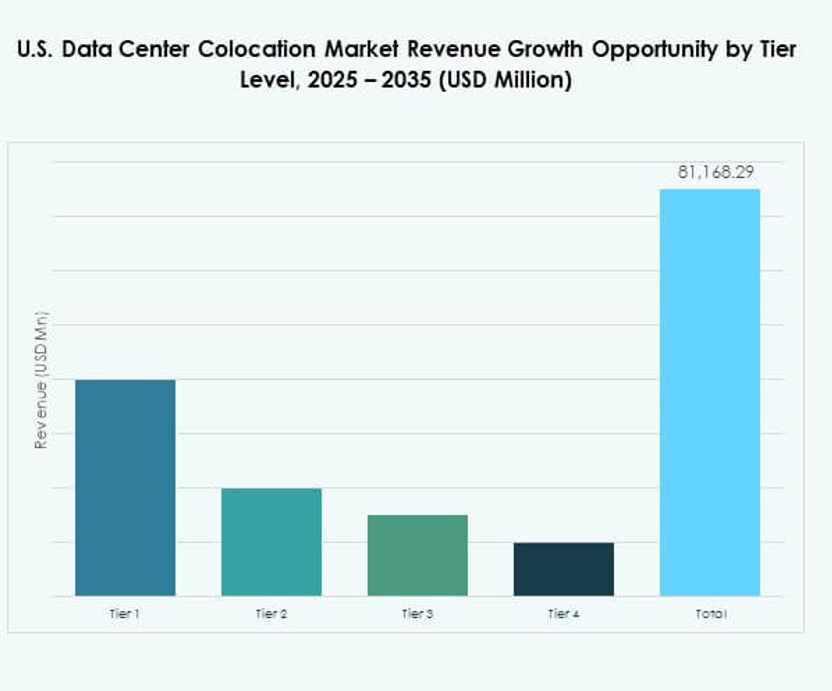

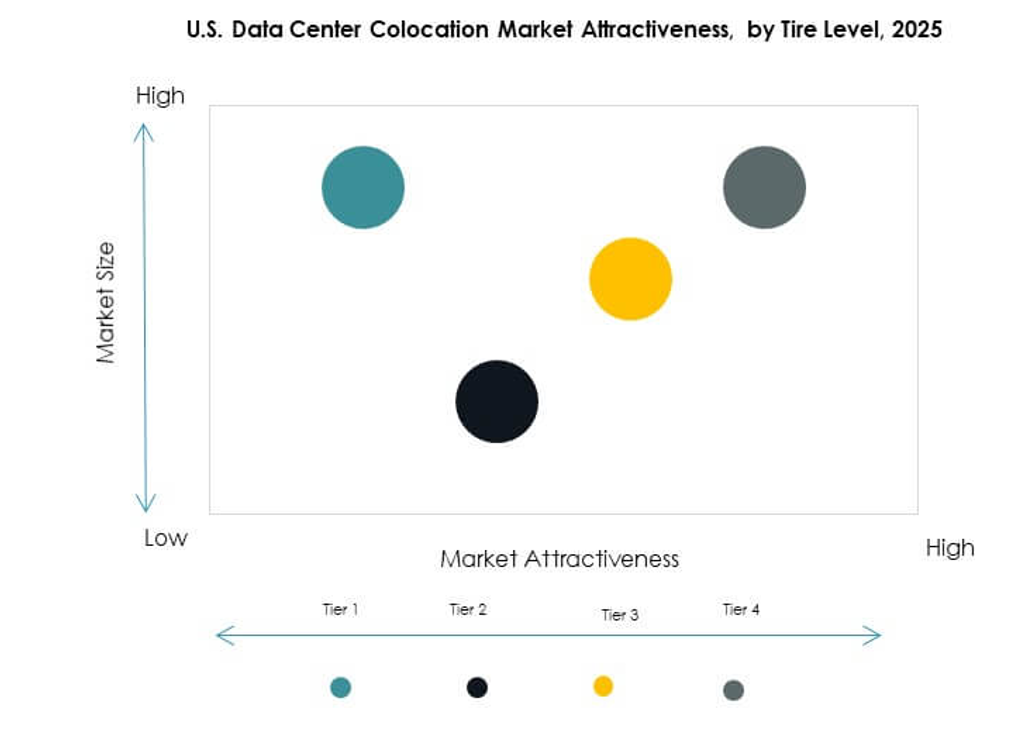

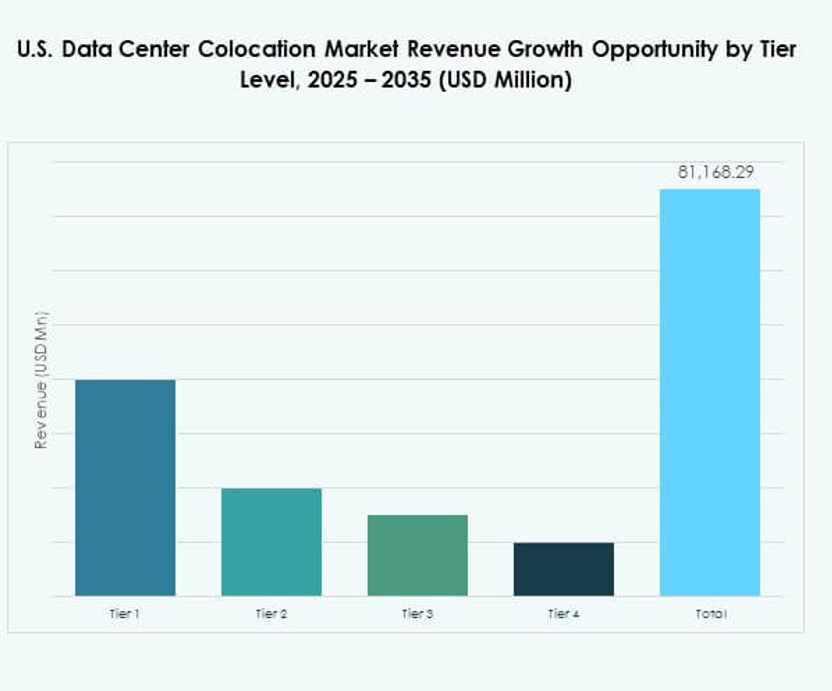

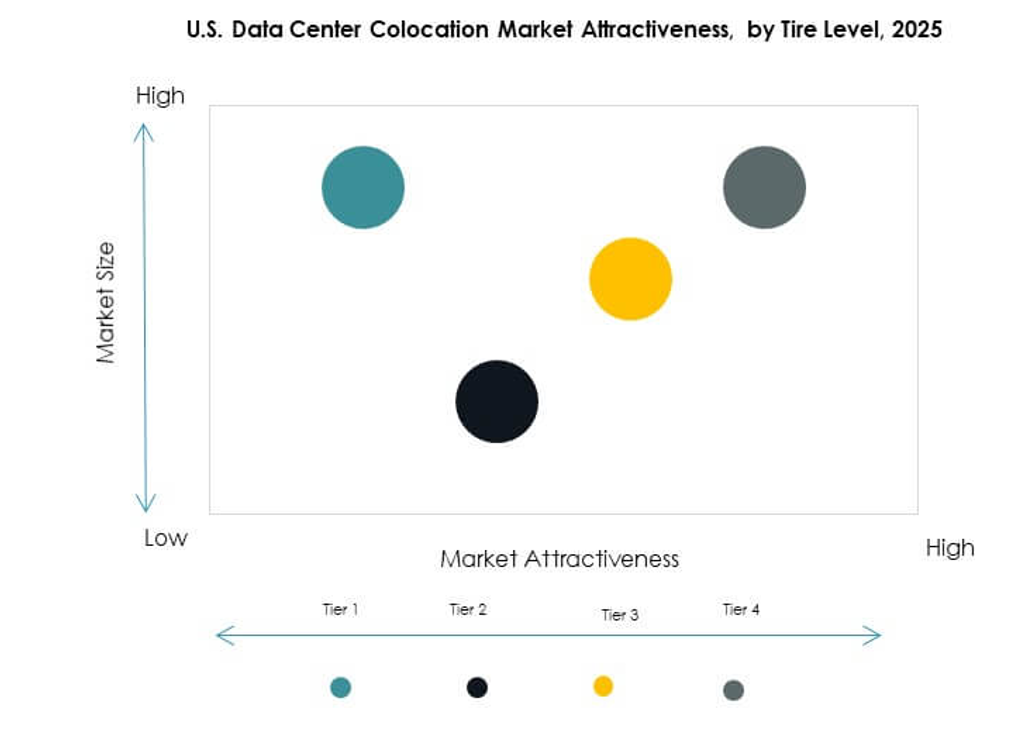

Por Nivel de Tier

Las instalaciones de Tier 3 tienen la mayor cuota de mercado debido a sus características de alta fiabilidad y redundancia. Las empresas prefieren Tier 3 para cargas de trabajo críticas y aseguramiento del cumplimiento. Tier 4 está creciendo de manera constante con tolerancia a fallos avanzada y altos estándares de tiempo de actividad. Tier 1 y Tier 2 atienden a despliegues más pequeños con cargas de trabajo menos críticas. El enfoque en Tier 3 y Tier 4 refleja una fuerte demanda de operaciones seguras y continuas. Impulsa la inversión en infraestructura y las estrategias de desarrollo de sitios.

Por Tamaño de Empresa

Las grandes empresas dominan el mercado debido a sus significativos requisitos de carga de trabajo y estrategias de adopción de la nube. Prefieren la colocación para reducir los costos de capital y mejorar la flexibilidad operativa. Las pymes están adoptando cada vez más la colocación para un crecimiento escalable y un mejor acceso a la conectividad. Su entrada apoya la diversificación del mercado y amplía la base de clientes. La capacidad de apoyar múltiples tamaños de empresas fortalece la propuesta de valor. Impulsa una demanda sostenida de modelos de colocación flexibles.

Por Industria de Usuario Final

IT & Telecom lidera el mercado con la mayor participación debido a la fuerte demanda de tráfico de datos y servicios en la nube. BFSI sigue con altos requisitos de seguridad y prioridades de cumplimiento. Las industrias de salud y medios también están aumentando la adopción para apoyar la transformación digital. El comercio minorista y otros contribuyen al crecimiento constante de la demanda a través de redes distribuidas. Cada sector aporta requisitos únicos, moldeando el diseño de las instalaciones y los modelos de servicio. La fuerte demanda en todos los sectores refleja el papel estratégico de la colocación en la economía digital.

Perspectivas Regionales

Región Noreste – 34.5% de Participación de Mercado

El Noreste tiene la mayor participación del Mercado de Colocación de Centros de Datos de EE. UU. debido a la fuerte presencia de proveedores de nube y operadores de hiperescala. Virginia del Norte lidera como el principal centro de datos del país con una extensa densidad de red. La alta disponibilidad de fibra y la proximidad estratégica a agencias gubernamentales aumentan la demanda. Atrae tanto a inversores nacionales como internacionales que buscan interconexiones de baja latencia. La región se beneficia de infraestructura avanzada y apoyo regulatorio. La disponibilidad de energía y posiciones estratégicas de terreno refuerzan su dominio.

- Por ejemplo, Equinix opera más de 620,000 pies cuadrados de espacio de centro de datos en su campus de Ashburn, que sirve como uno de los cruces de internet más concurridos y alberga interconexiones con casi 200 proveedores de servicios de red. Este sitio juega un papel crítico en el soporte de infraestructura digital de alta capacidad y baja latencia.

Regiones Sur y Oeste – 33.8% de Participación de Mercado

Las regiones Sur y Oeste están expandiéndose rápidamente debido al fuerte crecimiento empresarial y menores costos de energía. Texas, Arizona y California están emergiendo como importantes clústeres de centros de datos. La disponibilidad de energía renovable y grandes sitios de desarrollo los hace atractivos para proyectos de hiperescala. Apoya el aumento de cargas de trabajo de IA, edge y nube. Los inversores favorecen estos estados por sus entornos favorables a los negocios y preparación de infraestructura. La fuerte conectividad a redes globales aumenta su valor estratégico en el crecimiento a largo plazo.

Medio Oeste y Mercados Secundarios Emergentes – 31.7% de Participación de Mercado

El Medio Oeste y otros mercados secundarios se están convirtiendo en áreas de crecimiento importantes. Estados como Ohio, Illinois y Colorado ofrecen costos de energía estables y capacidad no explotada. Las implementaciones edge están impulsando la actividad fuera de las áreas metropolitanas congestionadas. Permite a las empresas construir arquitecturas distribuidas que mejoran el alcance del servicio. Los menores costos de bienes raíces y los incentivos locales atraen a nuevos operadores. Estas regiones se están desarrollando como fuertes alternativas a los centros tradicionales. Su crecimiento mejora el equilibrio geográfico de la capacidad nacional de colocación.

- Por ejemplo, en 2025, Stack Infrastructure anunció una nueva instalación de centro de datos de varios pisos en Chicago con al menos 20MW de capacidad crítica adicional, elevando el total del sitio a un mínimo de 33MW, reforzando aún más la posición de Chicago como un importante centro de colocación secundario.

Perspectivas Competitivas:

- China Telecom Corporation Limited

- Cologix

- Colt Technology Services Group Limited

- CoreSite

- CyrusOne

- Centersquare

- Digital Realty Trust

- Equinix, Inc.

- Flexential

- Iron Mountain, Inc.

- NTT Ltd. (NTT DATA)

- QTS Realty Trust, LLC

- Rackspace Technology

- Telehouse (KDDI CORPORATION)

- Zayo Group, LLC

El panorama competitivo del mercado de colocación de centros de datos en EE.UU. está conformado por grandes operadores globales y fuertes proveedores nacionales. Refleja una intensa competencia centrada en la expansión de capacidad, la interconexión de redes y la infraestructura sostenible. Jugadores líderes como Equinix y Digital Realty están invirtiendo fuertemente en campus de hiperescala y plataformas de interconexión avanzadas. Operadores de tamaño medio como Cologix y Flexential fortalecen su presencia regional a través de mejoras específicas en sus instalaciones. Las asociaciones estratégicas y el abastecimiento de energía renovable son palancas competitivas clave. Las empresas también se enfocan en implementaciones en el borde y la diferenciación de servicios para atraer a clientes empresariales. El énfasis en la seguridad, el tiempo de actividad y la flexibilidad multicloud impulsa inversiones agresivas en infraestructura. Una fuerte presencia en el mercado depende del alcance de la red, la confiabilidad del servicio y la confianza del cliente.

Desarrollos Recientes:

- En octubre de 2025, Centersquare, un proveedor de colocación con sede en Dallas, completó una serie de adquisiciones que involucraron diez centros de datos en los Estados Unidos y Canadá, con un valor total de $1 mil millones. Este movimiento eleva el portafolio de Centersquare a 80 instalaciones de centros de datos, fortaleciendo aún más su capacidad para atender cargas de trabajo de alta densidad y requisitos emergentes impulsados por IA en mercados estratégicos de EE.UU.

- En septiembre de 2025, Flexential adquirió una propiedad principal en Hillsboro, Oregón, para construir su sexto centro de datos en la ciudad, Hillsboro 6, una instalación de dos pisos que se espera proporcione 27 MW de nueva capacidad de colocación. Esta expansión está diseñada para llenar las brechas de suministro en uno de los mercados de colocación más densos y de más rápido crecimiento del país, con el objetivo de apoyar cargas de trabajo de nube, IA y empresariales a través de infraestructura de alto rendimiento y flexible.

- En septiembre de 2025, OpenAI, Oracle y SoftBank anunciaron conjuntamente cinco nuevos sitios de centros de datos enfocados en IA en los Estados Unidos como parte de la plataforma Stargate. Estas instalaciones, distribuidas por Texas, Nuevo México, Ohio y el Medio Oeste, representan una asociación que expandirá la infraestructura de IA, añadirá miles de empleos y aumentará la capacidad de colocación para cargas de trabajo de computación avanzada en los próximos tres años.

- En julio de 2025, Cologix aseguró $525 millones en financiamiento a través de una titulización respaldada por activos para expandir su infraestructura de centros de datos de IA y nube, fortaleciendo su capacidad en el borde para clientes de hiperescala y empresariales en EE.UU., y permitiendo un soporte mejorado para cargas de trabajo de inferencia de IA y nube. Esta inversión aborda directamente la creciente demanda en EE.UU. de computación en el borde en el sector de colocación.