Resumen ejecutivo:

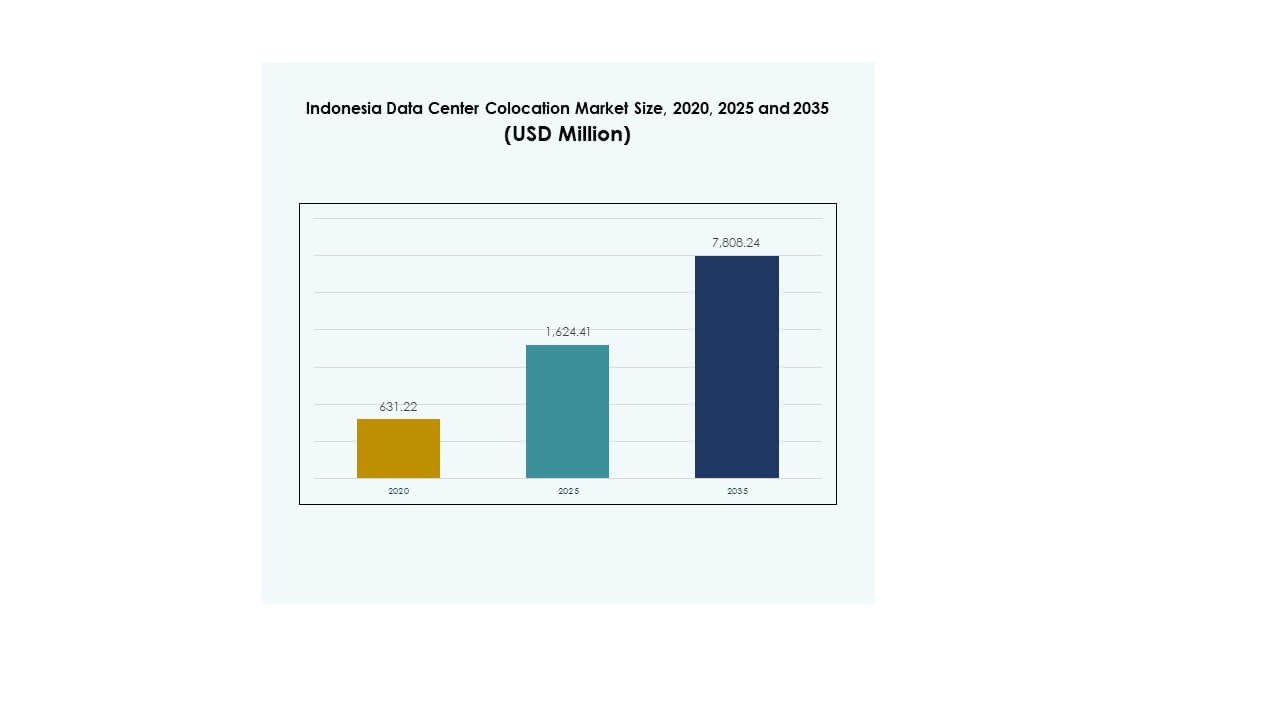

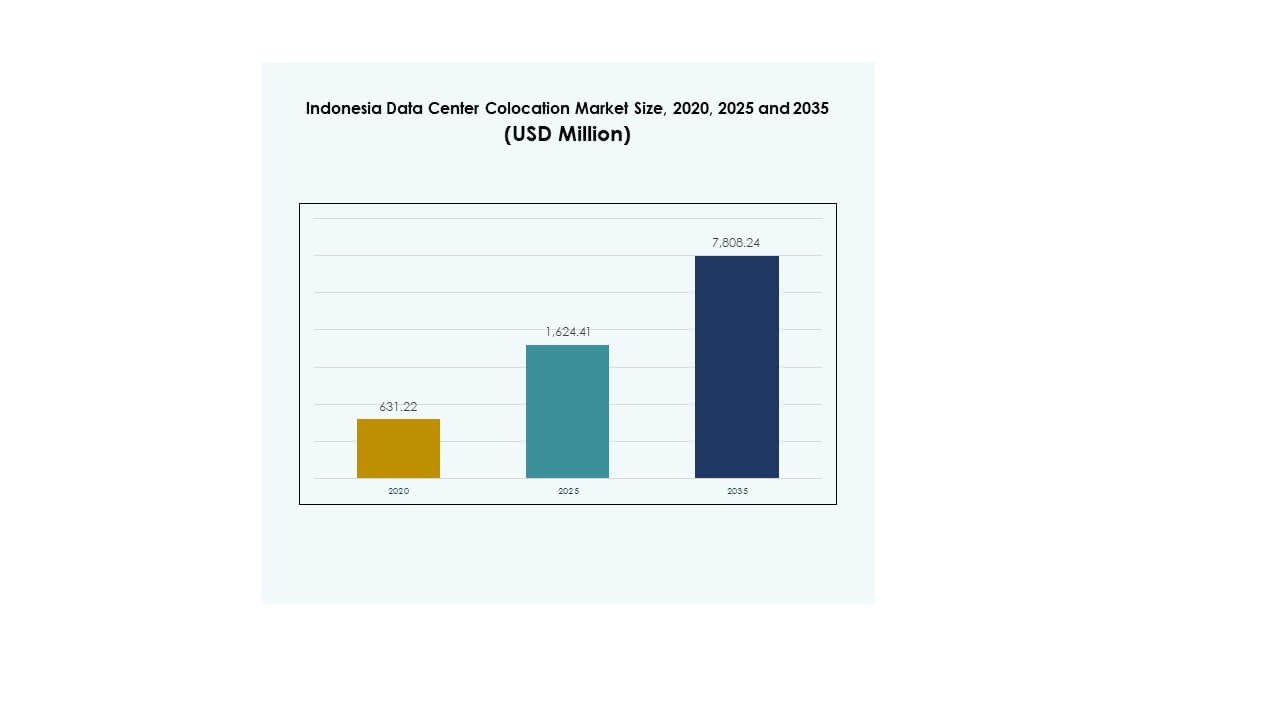

El tamaño del mercado de colocación de centros de datos en Indonesia fue valorado en USD 631.22 millones en 2020, alcanzó USD 1,624.41 millones en 2025, y se anticipa que alcanzará USD 7,808.24 millones para 2035, con un CAGR del 16.90% durante el período de pronóstico.

| ATRIBUTO DEL INFORME |

DETALLES |

| Período Histórico |

2020-2023 |

| Año Base |

2024 |

| Período de Pronóstico |

2025-2035 |

| Tamaño del Mercado de Colocación de Centros de Datos en Indonesia 2025 |

USD 1,624.41 Millones |

| Mercado de Colocación de Centros de Datos en Indonesia, CAGR |

16.90% |

| Tamaño del Mercado de Colocación de Centros de Datos en Indonesia 2035 |

USD 7,808.24 Millones |

La fuerte demanda de servicios en la nube, cargas de trabajo de IA y computación en el borde está impulsando el mercado de colocación de centros de datos en Indonesia. Las empresas están adoptando instalaciones de colocación para aumentar la flexibilidad, mejorar la eficiencia operativa y escalar los servicios digitales. La expansión de la infraestructura a hiperescala y las estrategias de diseño sostenible están atrayendo importantes inversiones. El mercado se está convirtiendo en un habilitador clave de la transformación digital nacional, ofreciendo valor estratégico tanto para inversores nacionales como internacionales.

Yakarta lidera el mercado debido a su fuerte conectividad y un ecosistema digital bien desarrollado. Batam y Surabaya están emergiendo como centros estratégicos, respaldados por su proximidad a rutas internacionales y programas digitales apoyados por el gobierno. Estas regiones están ganando atención de operadores a hiperescala y proveedores de nube, fortaleciendo el papel de Indonesia como un centro central en la red de infraestructura digital del sudeste asiático.

Impulsores del Mercado

Rápida Transformación Digital y Aumento de la Adopción de la Nube

Indonesia está experimentando una fuerte transformación digital en todas las industrias. Las empresas están migrando sus cargas de trabajo críticas a instalaciones de colocación para mejorar la agilidad, seguridad y eficiencia de costos. La rápida expansión de plataformas de comercio electrónico, fintech y entrega de contenido está acelerando la necesidad de infraestructura escalable. Esto está permitiendo un despliegue más rápido de servicios en el borde y en la nube para atender a una creciente base de usuarios digitales. Los inversores están viendo un valor a largo plazo en centros de datos de alta capacidad que soportan cargas de trabajo a hiperescala y de IA. Las fuertes iniciativas gubernamentales están fortaleciendo aún más la columna vertebral digital del país. El mercado de colocación de centros de datos en Indonesia se está convirtiendo en un pilar central de la economía digital nacional.

Expansión de la Infraestructura a Hiperescala y Ecosistemas de Computación en el Borde

Los proveedores de hiperescala están impulsando rápidas expansiones de capacidad para apoyar el aumento de cargas de trabajo de IA y datos intensivos. El despliegue de computación en el borde está mejorando la latencia y permitiendo una mejor experiencia de usuario en regiones de alta demanda. Las empresas están prefiriendo modelos de colocación sobre la infraestructura local debido a los beneficios de escalabilidad y rendimiento. Esta expansión está apoyando asociaciones estratégicas entre actores locales y globales. El ecosistema está atrayendo grandes inversiones de capital para satisfacer las necesidades de infraestructura digital a largo plazo. Está desbloqueando nuevas fuentes de ingresos para operadores y proveedores de servicios. El mercado de colocación de centros de datos en Indonesia está ganando importancia estratégica para la conectividad regional.

Fuerte demanda de sectores intensivos en datos y proveedores de servicios digitales

Los sectores de servicios financieros, salud, telecomunicaciones y comercio electrónico están liderando el aumento en la demanda de datos. Estas industrias están priorizando entornos seguros y de baja latencia para cargas de trabajo críticas. Las instalaciones avanzadas de colocación están cumpliendo con los estándares de cumplimiento y apoyando innovaciones impulsadas por IA. Esta demanda está alentando a los operadores a desplegar soluciones avanzadas de refrigeración y computación de alta densidad. Las inversiones estratégicas están permitiendo a las empresas optimizar los recursos de TI y escalar más rápido. Está remodelando el panorama competitivo al impulsar el diseño de infraestructura avanzada. El mercado de colocación de centros de datos en Indonesia se está beneficiando de la migración sostenida a la nube empresarial.

- Por ejemplo, en noviembre de 2024, DCI Indonesia completó su instalación de 36 MW JK6 en el Campus H1 en Cibitung. La expansión llevó la capacidad total del campus a 73 MW. Se espera que la instalación entre en funcionamiento en el primer trimestre de 2025, fortaleciendo aún más la infraestructura de colocación de Indonesia.

Apoyo gubernamental, crecimiento de la conectividad y claridad regulatoria

Las reformas políticas y los fuertes incentivos de inversión están impulsando la expansión de la infraestructura digital. El gobierno está promoviendo la localización de datos, el cumplimiento de la ciberseguridad y la modernización de la red de fibra. Proyectos estratégicos como sistemas de cables submarinos y zonas de centros de datos verdes están creando nuevos corredores de crecimiento. Los inversores encuentran atractiva la estabilidad regulatoria y la preparación de la infraestructura. La expansión de la cobertura 5G y los programas de ciudades inteligentes están apoyando aún más la escalabilidad de la infraestructura. Está reforzando el papel de Indonesia como un centro digital crítico en el sudeste asiático. El mercado de colocación de centros de datos en Indonesia está posicionado para una actividad de inversión de alto crecimiento sostenido.

- Por ejemplo, en 2024, BDx Indonesia lanzó su campus CGK4 AI, un centro de datos de IA soberano impulsado por energía renovable a través de su empresa conjunta con Indosat Ooredoo Hutchison y Lintasarta. La instalación incorpora computación acelerada de NVIDIA y apoya las ambiciones de IA de Indonesia bajo mandatos de soberanía de datos locales.

Tendencias del mercado

Aumento de la adopción de infraestructura de colocación preparada para IA y de alta densidad

Los proveedores de nube globales y los operadores locales están introduciendo diseños de colocación preparados para IA para satisfacer el aumento en la demanda de computación. Los racks de alta densidad y los sistemas de energía avanzados están permitiendo un mayor rendimiento por pie cuadrado. Las empresas están adoptando soluciones basadas en GPU para aplicaciones intensivas en datos. Las tecnologías avanzadas de refrigeración, como la refrigeración líquida, están mejorando la eficiencia operativa. Está llevando a niveles mejorados de PUE y objetivos de sostenibilidad. Los operadores se están enfocando en infraestructura modular y escalable para apoyar futuras actualizaciones. El mercado de colocación de centros de datos en Indonesia se está convirtiendo en una ubicación preferida para el despliegue de infraestructura de IA.

Integración de Energías Renovables y Diseño de Centros de Datos Ecológicos

La sostenibilidad está emergiendo como un enfoque central en la evolución del mercado. Los operadores están integrando energía solar y renovable híbrida para reducir las emisiones de carbono. Las certificaciones de edificios ecológicos se están convirtiendo en estándar para nuevas instalaciones de hiperescala y colocation. Los sistemas de energía eficientes están reduciendo los costos operativos mientras apoyan los compromisos ESG. Está alineando las estrategias energéticas nacionales con los objetivos de sostenibilidad global. Los operadores están priorizando innovaciones en refrigeración para minimizar el consumo de energía. El mercado de colocation de centros de datos en Indonesia se está moviendo hacia una infraestructura de bajo carbono y preparada para el futuro.

Fortalecimiento de Ecosistemas de Interconexión y Plataformas Neutrales para Operadores

Los modelos de colocation neutrales para operadores están creciendo rápidamente para apoyar la colaboración entre industrias. Los centros de interconexión están mejorando la latencia, la resiliencia de la red y las capacidades de implementación multicloud. Las alianzas estratégicas entre operadores de telecomunicaciones y proveedores de centros de datos están creando nuevos ecosistemas empresariales. Está permitiendo una adopción más rápida de arquitecturas híbridas y multicloud. Las empresas están aprovechando estos ecosistemas para escalar servicios digitales a nivel nacional. El crecimiento de la interconexión está haciendo a Indonesia más atractiva para los proveedores de redes globales. El mercado de colocation de centros de datos en Indonesia está evolucionando hacia un nodo clave de conectividad regional.

Creciente Enfoque en Seguridad, Cumplimiento y Soberanía de Datos

Las empresas están priorizando instalaciones que cumplan con las regulaciones nacionales de protección de datos y estándares de seguridad globales. Las certificaciones ISO, PCI-DSS y Tier están dando forma a la competitividad del mercado. Los operadores están invirtiendo en marcos avanzados de ciberseguridad para atraer industrias reguladas como BFSI y salud. Los entornos de colocation seguros están apoyando operaciones críticas con un tiempo de inactividad mínimo. Está reforzando la confianza empresarial y apoyando estrategias digitales a largo plazo. La demanda de soluciones de datos soberanos está aumentando entre las entidades del sector público. El mercado de colocation de centros de datos en Indonesia está avanzando hacia un ecosistema más regulado y basado en la confianza.

Desafíos del Mercado

Altos Costos Energéticos, Brechas de Infraestructura y Riesgos de Fiabilidad Energética

La energía representa uno de los mayores costos operativos en las instalaciones de colocation. La integración limitada de energías renovables y los problemas de estabilidad de la red están creando presiones significativas de costos. Las brechas en el suministro de energía en ciudades secundarias restringen el despliegue de instalaciones a gran escala. Está desafiando a los operadores a mantener estructuras de costos eficientes y satisfacer el crecimiento de la demanda. Las disparidades de infraestructura entre Yakarta y los centros emergentes ralentizan la expansión equilibrada. La alta dependencia del respaldo diésel aumenta los riesgos operativos y las preocupaciones ambientales. La complejidad regulatoria en torno a la adquisición de energía crea más retrasos en la planificación de capacidad. El mercado de colocation de centros de datos en Indonesia enfrenta restricciones en la optimización energética y la preparación de la red.

Escasez de Talento, Preocupaciones de Seguridad y Paisaje de Cumplimiento Complejo

La escasez de profesionales capacitados en la gestión de instalaciones, ingeniería de redes y seguridad está aumentando los riesgos operativos. Las amenazas cibernéticas en evolución requieren actualizaciones continuas y mitigación proactiva de riesgos. Las empresas enfrentan desafíos para alinearse con estrictas normas de protección de datos y localización. Esto está elevando los costos de cumplimiento y ralentizando la expansión para los operadores más pequeños. La falta de marcos estandarizados complica la gestión del flujo de datos transfronterizos. Las inversiones en seguridad están creciendo pero siguen siendo desiguales en las distintas regiones. El mercado de colocación de centros de datos en Indonesia está navegando un entorno operativo y regulatorio complejo.

Oportunidades de Mercado

Emergencia de Nuevos Centros de Colocación y Expansión de Infraestructura de Borde

El rápido crecimiento de la demanda fuera de Yakarta está creando oportunidades en ciudades secundarias. Batam, Surabaya y Medan están emergiendo como ubicaciones estratégicas de borde debido a su proximidad a rutas clave. Los operadores pueden capitalizar las iniciativas de conectividad y energía verde respaldadas por el gobierno. Esto está abriendo nuevas fuentes de ingresos para jugadores regionales e hiperescaladores. Un fuerte interés inversor apoya la construcción de capacidad localizada. El mercado de colocación de centros de datos en Indonesia está entrando en una fase de diversificación impulsada por la expansión geográfica.

Creciente Demanda de Soluciones de Nube Específicas para IA, 5G e Industria

Las cargas de trabajo de IA, las redes 5G y las soluciones de nube específicas para la industria están creando una fuerte demanda de capacidad de colocación. Las empresas buscan entornos seguros y de baja latencia para soportar cargas de trabajo críticas. Se espera que los sectores de telecomunicaciones, manufactura y medios jueguen un papel clave. Esto está alentando a los operadores a construir infraestructura preparada para IA adaptada a estos verticales. El mercado de colocación de centros de datos en Indonesia está bien posicionado para beneficiarse de soluciones digitales de próxima generación.

Segmentación del Mercado

Por Tipo

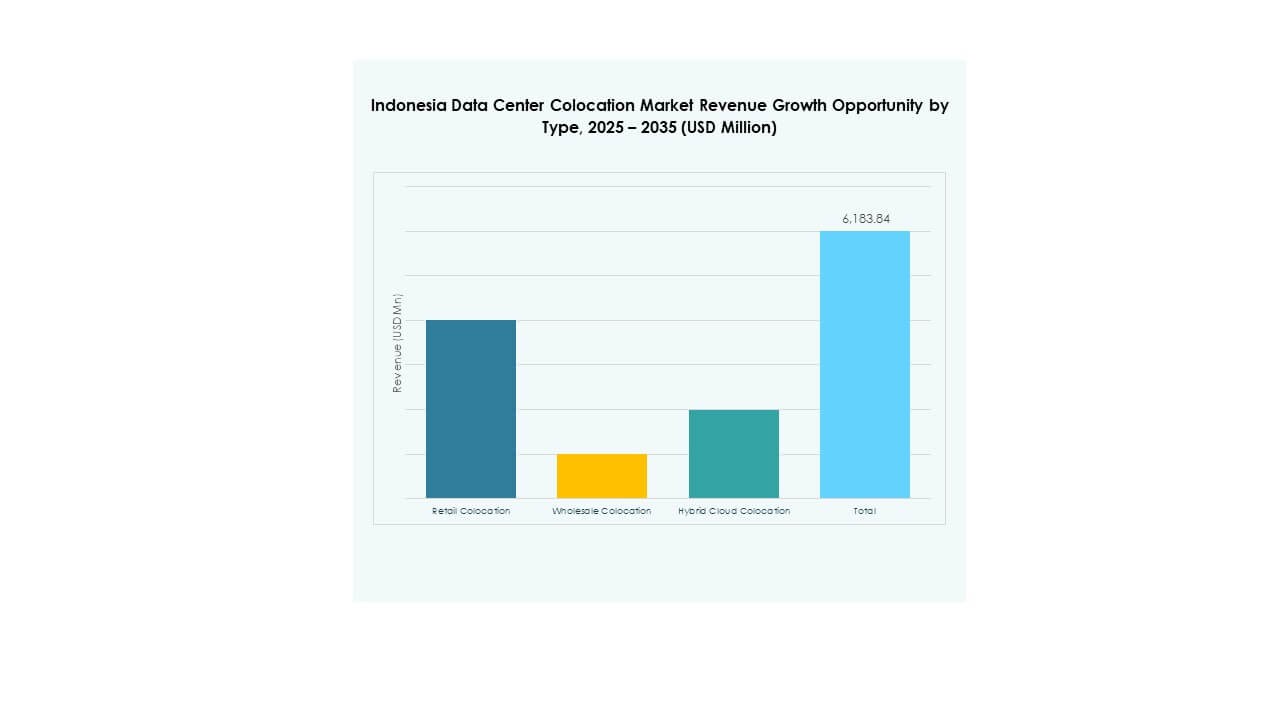

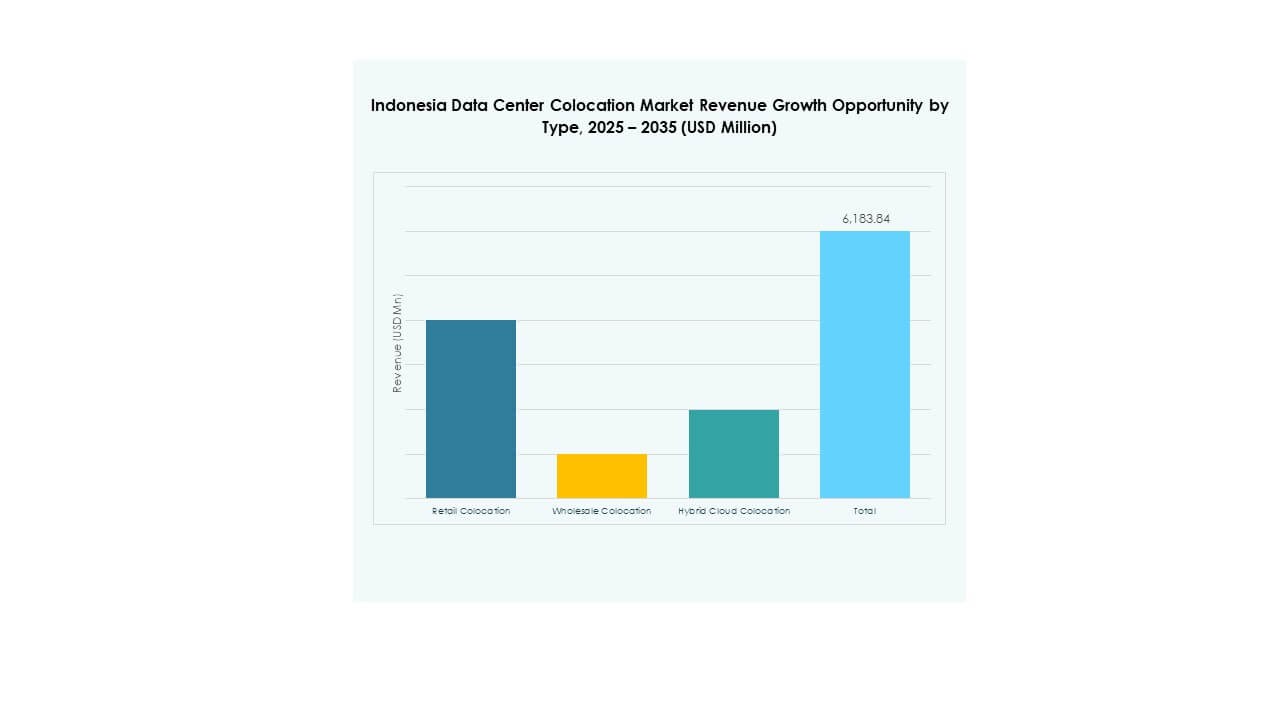

La colocación minorista tiene la participación dominante debido a la fuerte demanda de PYMES y empresas que buscan capacidad flexible y un despliegue más rápido. Ofrece escalabilidad rentable e infraestructura segura para aplicaciones diversas. La colocación mayorista está ganando terreno con los hiperescaladores enfocados en IA y servicios en la nube. La colocación en la nube híbrida apoya estrategias multicloud y mejora la interoperabilidad. El mercado de colocación de centros de datos en Indonesia está siendo moldeado por el equilibrio entre flexibilidad, escala y adopción híbrida.

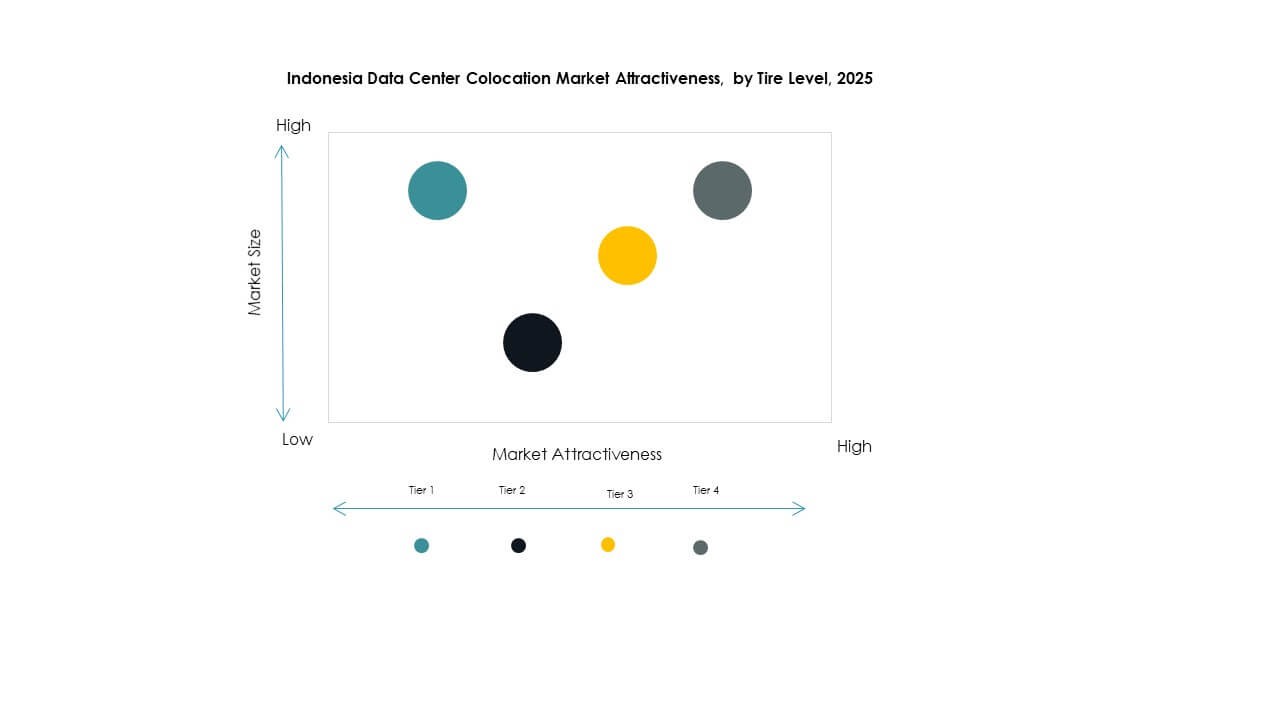

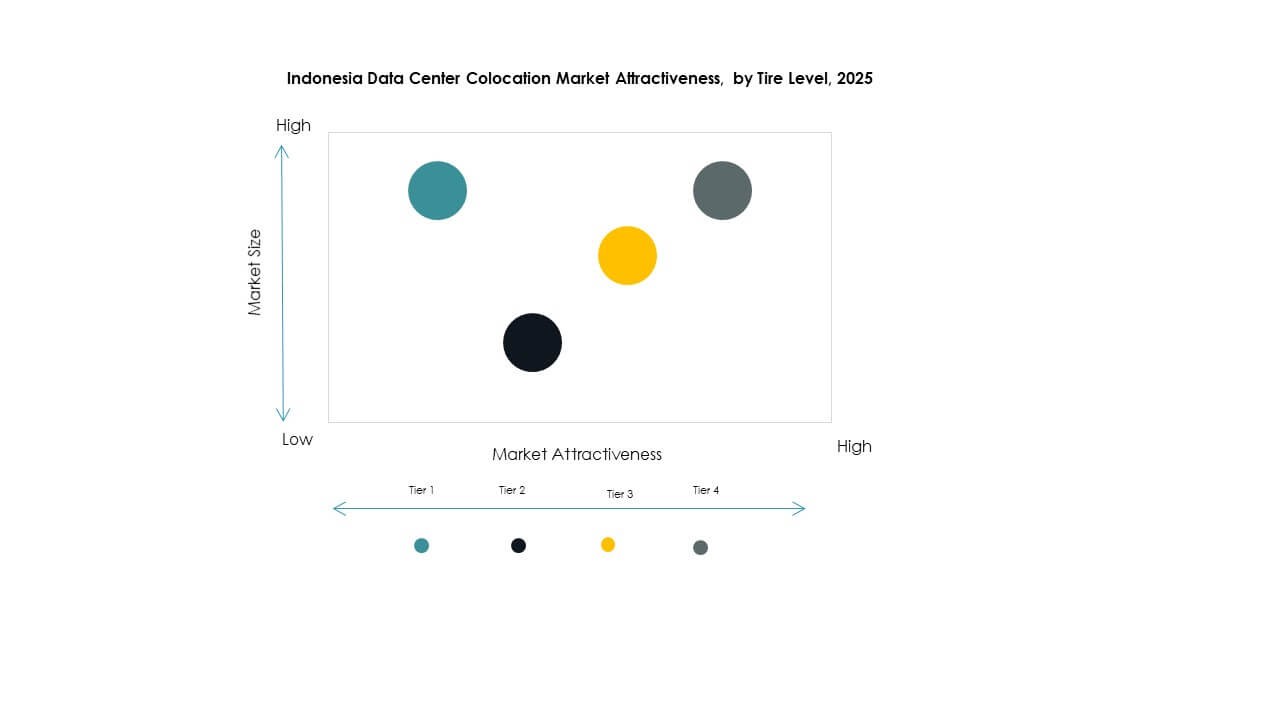

Por Nivel de Tier

Las instalaciones de Tier 3 lideran el mercado debido a su equilibrio entre rendimiento, disponibilidad y costo. Proporcionan la redundancia y confiabilidad necesarias para cargas de trabajo críticas. Tier 4 está ganando atención inversora de proveedores hiperescaladores que buscan tolerancia a fallos. Tier 1 y Tier 2 sirven aplicaciones de nicho con menores requisitos de tiempo de actividad. Esto está fortaleciendo la diversidad de infraestructura y permitiendo ofertas de servicios escalonados en el mercado de colocación de centros de datos en Indonesia.

Por Tamaño de Empresa

Las grandes empresas dominan el mercado debido a un mayor gasto en TI y demanda de infraestructura escalable. Estas organizaciones priorizan instalaciones de colocación seguras y de alta densidad para cargas de trabajo críticas. Las PYMES están adoptando cada vez más la colocación minorista para evitar inversiones de capital en infraestructura local. Esto está ampliando la base de clientes y alentando a los proveedores a ofrecer modelos de precios flexibles. El mercado de colocación de centros de datos en Indonesia se beneficia de una fuerte participación empresarial en todos los segmentos.

Por Industria de Usuario Final

El sector de TI y telecomunicaciones tiene la mayor participación debido a la rápida digitalización y el despliegue de 5G. El sector BFSI está ampliando el uso de colocation para fortalecer la seguridad y el cumplimiento normativo. Los actores de medios y entretenimiento están aprovechando la infraestructura de baja latencia para streaming y juegos. Los sectores minorista y de salud están adoptando colocation avanzada para servicios digitales y gestión de datos de pacientes. Está diversificando las fuentes de demanda y apoyando un crecimiento constante en el Mercado de Colocation de Centros de Datos de Indonesia.

Perspectivas Regionales

Yakarta: Centro Principal con Fuerte Infraestructura y Liderazgo de Mercado

Yakarta domina el Mercado de Colocation de Centros de Datos de Indonesia con un 62% de participación debido a su conectividad avanzada y concentración de actividad financiera y empresarial. Las sólidas redes troncales y múltiples instalaciones neutrales para operadores hacen de la ciudad una opción preferida para operadores globales y locales. Es el hogar de importantes actores de nube y entrega de contenido. La fuerte demanda de BFSI y comercio electrónico acelera la inversión. La proximidad a cables submarinos internacionales asegura conectividad de alta velocidad y redundancia. La ubicación estratégica de Yakarta refuerza su posición como el principal centro de infraestructura digital del país.

- Por ejemplo, en mayo de 2025, Equinix lanzó oficialmente su primer centro de datos International Business Exchange (IBX) “JK1” en Yakarta a través de una empresa conjunta con Astra International Tbk. La instalación de ocho pisos comenzó operaciones con 550 gabinetes, con planes de expandirse a 1,600 gabinetes y 5,300 m² de espacio de colocation. El sitio está preparado para IA y diseñado para un PUE promedio de 1.41 a plena carga.

Batam: Ubicación Estratégica de Borde con Alto Potencial de Inversión

Batam tiene un 23% de participación y está emergiendo como un centro crítico de conectividad y borde. Su ubicación cerca de Singapur lo hace ideal para el enrutamiento de tráfico transfronterizo y configuraciones de recuperación ante desastres. Los inversores se sienten atraídos por políticas gubernamentales favorables y puntos de aterrizaje de cables submarinos. Está ganando importancia a medida que las empresas buscan distribuir cargas de trabajo más allá de Yakarta. El desarrollo de Batam apoya la resiliencia de la red y la diversificación de capacidad. La rápida transformación de la región la posiciona como un nodo clave en la red de centros de datos de Indonesia.

- Por ejemplo, en agosto de 2025, Princeton Digital Group anunció planes para construir un campus de centro de datos de 96 MW en múltiples fases en Nongsa Digital Park en Batam. El proyecto es parte de su estrategia de expansión regional SG+ destinada a fortalecer la infraestructura digital entre Indonesia y Singapur.

Surabaya y Otras Ciudades Secundarias: Clústeres de Crecimiento Regional Emergentes

Surabaya y otras ciudades representan un 15% de participación, reflejando el crecimiento de borde y expansión regional. La modernización de la infraestructura y la creciente demanda empresarial están apoyando el desarrollo constante de instalaciones. Está permitiendo a los operadores construir redes de baja latencia que llegan a regiones desatendidas. Estas áreas se benefician del aumento del consumo de contenido local, la adopción de la nube y la digitalización industrial. El apoyo del gobierno a las zonas digitales aumenta aún más su atractivo. Estos centros regionales están configurando un paisaje nacional de centros de datos más distribuido y resiliente.

Perspectivas Competitivas:

- DCI Indonesia

- PT Telkom Indonesia

- Indosat Ooredoo

- NTT Indonesia Nexcenter

- Amazon Web Services (AWS)

- Google Cloud

- Indonesia Telecom Corporation Limited

- Colt Technology Services Group Limited

- CoreSite

- CyrusOne

- Digital Realty Trust

- Equinix, Inc.

- Flexential

- NTT Ltd. (NTT DATA)

El panorama competitivo del mercado de colocación de centros de datos en Indonesia está definido por una fuerte participación de operadores globales de hiperescala y proveedores nacionales líderes. Los actores locales están ampliando su capacidad para satisfacer la creciente demanda empresarial, mientras que las empresas internacionales están invirtiendo para construir centros regionales estratégicos. Se está creando un ecosistema híbrido que combina la prestación de servicios localizados con la conectividad global. Los operadores se están enfocando en el desarrollo de centros de datos ecológicos, construcciones modulares y soluciones de racks de alta densidad. Las asociaciones estratégicas con operadores de telecomunicaciones y proveedores de servicios en la nube están fortaleciendo la posición en el mercado. Los modelos de precios, la fiabilidad del servicio y la innovación tecnológica siguen siendo diferenciadores competitivos clave entre las empresas líderes.

Desarrollos Recientes:

- En julio de 2025, DCI Indonesia lanzó su centro de datos JK6 listo para IA en Cibitung, una instalación de 36 MW que se afirma es el centro de datos único más grande jamás construido en Indonesia. Representa una importante expansión del Campus H1 de la empresa, aumentando su capacidad total a 73 MW y estableciendo aún más a DCI como líder en el espacio de infraestructura digital nacional.

- En agosto de 2025, PT Telkom Indonesia, a través de su subsidiaria NeutraDC, anunció una asociación con Sembcorp Development Ltd para desarrollar centros de datos sostenibles en el sudeste asiático. La colaboración se centrará inicialmente en Indonesia y Singapur, apuntando a operaciones de bajo carbono y alta eficiencia respaldadas por la integración de energía renovable.

- En agosto de 2025, Indosat Ooredoo Hutchison, en colaboración con Cisco Systems, lanzó el primer Centro de Operaciones de Seguridad (SOC) soberano de Indonesia. La iniciativa tiene como objetivo fortalecer la postura nacional de ciberseguridad del país utilizando tecnologías avanzadas de monitoreo y respuesta dentro del ecosistema digital nacional.

- En agosto de 2025, Digital Realty Trust, a través de su empresa conjunta con Telin bajo Digital Realty Bersama, se asoció para fortalecer las infraestructuras de interconexión de centros de datos en Indonesia. Esta colaboración tiene como objetivo establecer a Indonesia como un importante centro digital conectado a mercados internacionales con tránsito de datos de alta velocidad.