Sammanfattning:

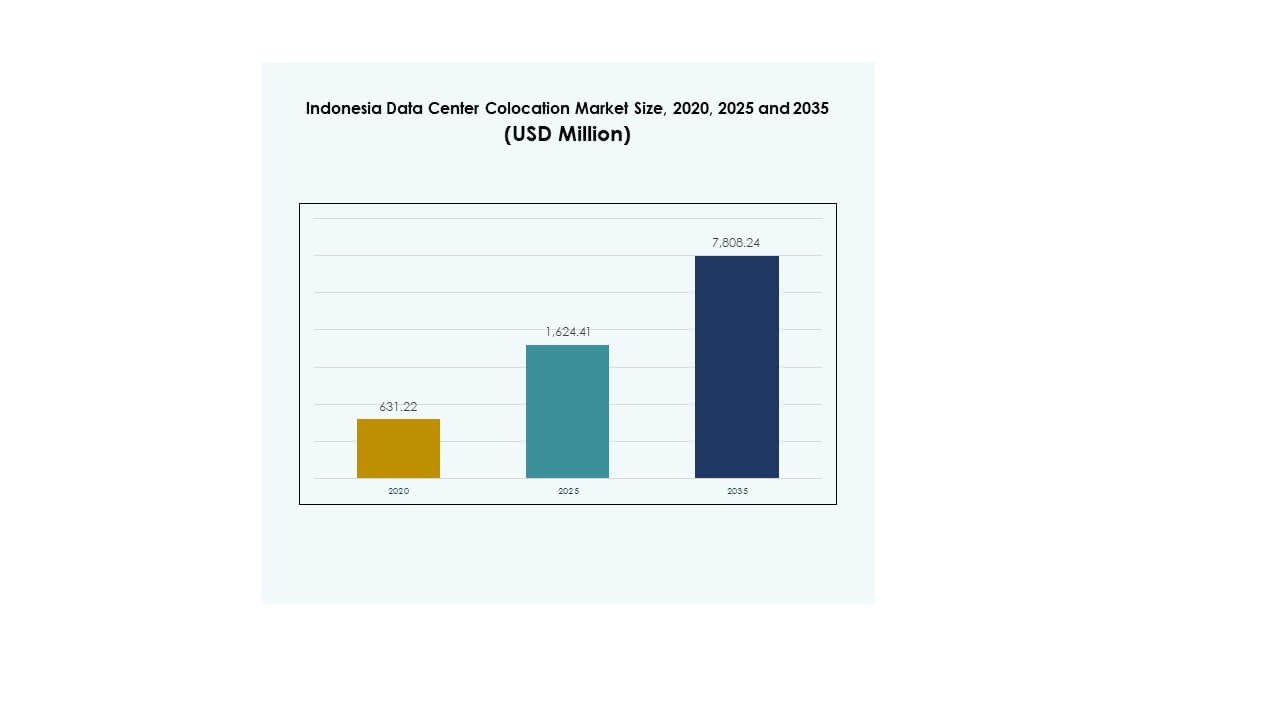

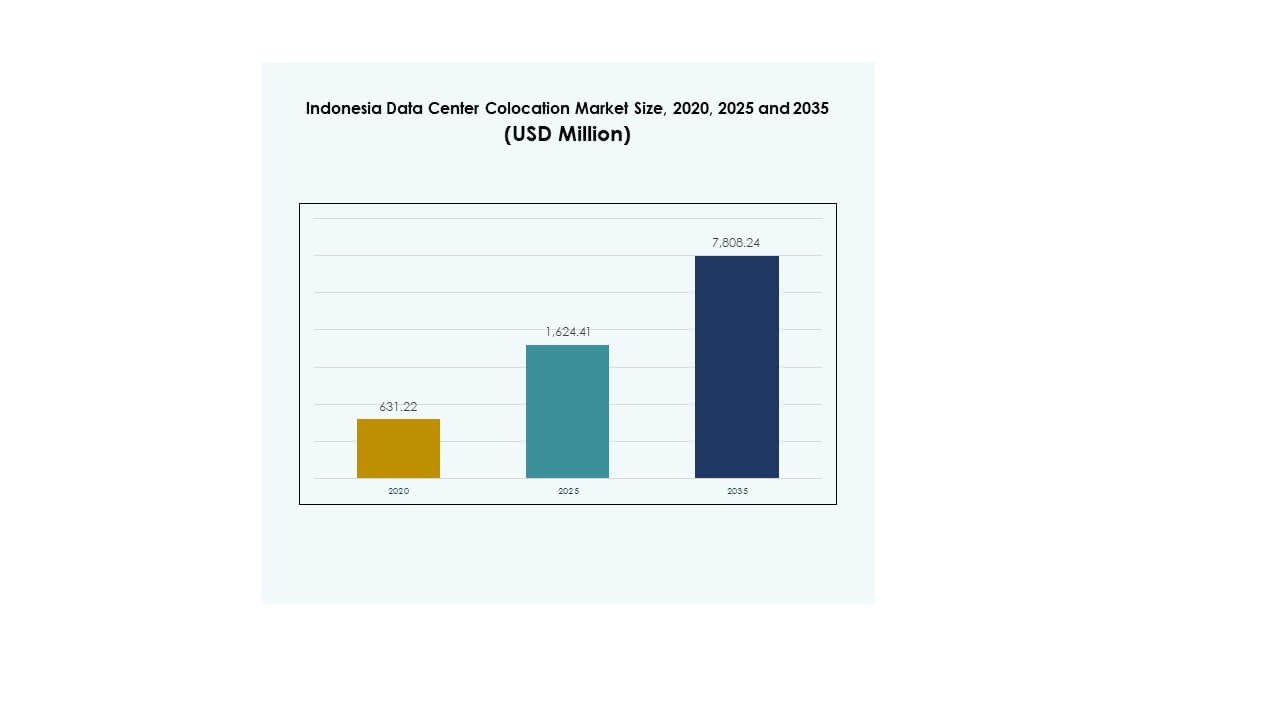

Marknadsstorleken för Indonesiens datacenterkolokation värderades till 631,22 miljoner USD år 2020, nådde 1 624,41 miljoner USD år 2025, och förväntas nå 7 808,24 miljoner USD år 2035, med en årlig tillväxttakt (CAGR) på 16,90% under prognosperioden.

| RAPPORTATTRIBUT |

DETALJER |

| Historisk Period |

2020-2023 |

| Basår |

2024 |

| Prognosperiod |

2025-2035 |

| Marknadsstorlek för Indonesiens datacenterkolokation 2025 |

USD 1 624,41 miljoner |

| Indonesiens datacenterkolokation, CAGR |

16,90% |

| Marknadsstorlek för Indonesiens datacenterkolokation 2035 |

USD 7 808,24 miljoner |

Stark efterfrågan på molntjänster, AI-arbetsbelastningar och edge computing driver marknaden för Indonesiens datacenterkolokation. Företag antar kolokationsanläggningar för att öka flexibiliteten, förbättra operativ effektivitet och skala digitala tjänster. Expanderande hyperskalig infrastruktur och hållbara designstrategier lockar stora investeringar. Marknaden blir en viktig möjliggörare av nationell digital transformation och erbjuder strategiskt värde för både inhemska och internationella investerare.

Jakarta leder marknaden tack vare stark anslutning och ett välutvecklat digitalt ekosystem. Batam och Surabaya framträder som strategiska nav stödda av deras närhet till internationella rutter och statligt stödda digitala program. Dessa regioner får uppmärksamhet från hyperskaliga operatörer och molnleverantörer, vilket stärker Indonesiens roll som ett centralt nav i Sydostasiens digitala infrastrukturnätverk.

Marknadsdrivkrafter

Snabb digital transformation och ökning av molnanvändning

Indonesien genomgår en stark digital transformation över olika branscher. Företag migrerar sina kritiska arbetsbelastningar till kolokationsanläggningar för att förbättra smidighet, säkerhet och kostnadseffektivitet. Snabb expansion av e-handel, fintech och innehållsleveransplattformar accelererar behovet av skalbar infrastruktur. Det möjliggör snabbare implementering av edge- och molntjänster för att betjäna en växande digital användarbas. Investerare ser långsiktigt värde i högkapacitetsdatacenter som stöder hyperskaliga och AI-arbetsbelastningar. Starka statliga initiativ stärker ytterligare landets digitala ryggrad. Marknaden för Indonesiens datacenterkolokation blir en kärnpelare i den nationella digitala ekonomin.

Expansion av hyperskalig infrastruktur och edge computing-ekosystem

Hyperskaliga leverantörer driver snabba kapacitetsutbyggnader för att stödja ökande AI- och datakrävande arbetsbelastningar. Edge computing-distribution förbättrar latens och möjliggör bättre användarupplevelse i regioner med hög efterfrågan. Företag föredrar samlokaliseringsmodeller framför infrastruktur på plats på grund av skalbarhet och prestandafördelar. Denna expansion stödjer strategiska partnerskap mellan lokala och globala aktörer. Ekosystemet lockar stora kapitalinvesteringar för att möta långsiktiga digitala infrastrukturbehov. Det öppnar nya intäktsströmmar för operatörer och tjänsteleverantörer. Indonesiens datacenter-samlokaliseringsmarknad får strategisk betydelse för regional anslutning.

Stark efterfrågan från datakrävande sektorer och digitala tjänsteleverantörer

Finansiella tjänster, hälso- och sjukvård, telekommunikation och e-handel leder ökningen i dataefterfrågan. Dessa industrier prioriterar säkra, låglatensmiljöer för kritiska arbetsbelastningar. Avancerade samlokaliseringsanläggningar uppfyller efterlevnadsstandarder och stödjer AI-drivna innovationer. Denna efterfrågan uppmuntrar operatörer att distribuera avancerade kyl- och högdensitetslösningar. Strategiska investeringar möjliggör för företag att optimera IT-resurser och skala snabbare. Det omformar den konkurrensutsatta landskapet genom att driva avancerad infrastrukturdesign. Indonesiens datacenter-samlokaliseringsmarknad gynnas av en ihållande företagsmolnmigration.

- Till exempel, i november 2024, avslutade DCI Indonesia sin 36 MW JK6-anläggning på H1 Campus i Cibitung. Expansionen ökade campusets totala kapacitet till 73 MW. Anläggningen planeras bli operativ under Q1 2025, vilket ytterligare stärker Indonesiens samlokaliseringsinfrastruktur.

Regeringsstöd, tillväxt av anslutning och tydlighet i regleringar

Politiska reformer och starka investeringsincitament driver expansionen av digital infrastruktur. Regeringen främjar datalokalisering, cybersäkerhetsöverensstämmelse och modernisering av fibernätverk. Strategiska projekt som undervattenskabelsystem och gröna datacenterzoner skapar nya tillväxtkorridorer. Investerare finner regleringsstabilitet och infrastrukturberedskap tilltalande. Utökad 5G-täckning och smarta stadsprogram stödjer ytterligare infrastrukturuppskalning. Det förstärker Indonesiens roll som ett kritiskt digitalt nav i Sydostasien. Indonesiens datacenter-samlokaliseringsmarknad är positionerad för ihållande hög tillväxt i investeringsaktivitet.

- Till exempel, 2024 lanserade BDx Indonesia sitt CGK4 AI-campus, ett suveränt AI-datacenter drivet av förnybar energi genom sitt joint venture med Indosat Ooredoo Hutchison och Lintasarta. Anläggningen inkorporerar NVIDIA-accelererad databehandling och stödjer Indonesiens AI-ambitioner under lokala datasuveränitetsmandat.

Marknadstrender

Ökad adoption av AI-redo och högdensitets samlokaliseringsinfrastruktur

Globala molnleverantörer och lokala operatörer introducerar AI-redo samlokaliseringsdesigner för att möta ökningen i databehov. Högdensitetsrack och avancerade kraftsystem möjliggör högre prestanda per kvadratmeter. Företag antar GPU-baserade lösningar för dataintensiva applikationer. Avancerade kylteknologier som vätskekylning förbättrar driftseffektiviteten. Det leder till förbättrade PUE-nivåer och hållbarhetsmål. Operatörer fokuserar på modulär och skalbar infrastruktur för att stödja framtida uppgraderingar. Indonesiens datacenter-samlokaliseringsmarknad blir en föredragen plats för AI-infrastruktursdistribution.

Integration av förnybar energi och grön datacenterdesign

Hållbarhet framträder som ett centralt fokus i marknadens utveckling. Operatörer integrerar solenergi och hybrid förnybar energi för att minska koldioxidutsläppen. Certifieringar för gröna byggnader blir standard för nya hyperscale- och colocation-anläggningar. Energieffektiva kraftsystem minskar driftskostnaderna samtidigt som de stöder ESG-åtaganden. Det anpassar nationella energistrategier med globala hållbarhetsmål. Operatörer prioriterar kylinnovationer för att minimera energiförbrukningen. Indonesiens datacenter-colocation-marknad skiftar mot en låga koldioxidutsläpp, framtidssäker infrastruktur.

Stärka interkonnektionsekosystem och operatörsneutrala plattformar

Operatörsneutrala colocation-modeller växer snabbt för att stödja samarbete över branscher. Interkonnektionhubbar förbättrar latens, nätverksresiliens och multi-moln distributionsmöjligheter. Strategiska allianser mellan telekomoperatörer och datacenterleverantörer skapar nya affärsekosystem. Det möjliggör snabbare antagande av hybrid- och multi-molnarkitekturer. Företag utnyttjar dessa ekosystem för att skala digitala tjänster nationellt. Tillväxten av interkonnektion gör Indonesien mer attraktivt för globala nätverksleverantörer. Indonesiens datacenter-colocation-marknad utvecklas till en viktig regional anslutningsnod.

Ökat fokus på säkerhet, efterlevnad och datasuveränitet

Företag prioriterar anläggningar som följer nationella dataskyddsregler och globala säkerhetsstandarder. ISO-, PCI-DSS- och Tier-certifieringar formar marknadens konkurrenskraft. Operatörer investerar i avancerade cybersäkerhetsramverk för att attrahera reglerade industrier som BFSI och hälso- och sjukvård. Säkra colocation-miljöer stöder kritiska verksamheter med minimal nedtid. Det stärker företagsförtroendet och stöder långsiktiga digitala strategier. Efterfrågan på suveräna datalösningar ökar bland offentliga sektorsenheter. Indonesiens datacenter-colocation-marknad avancerar mot ett mer reglerat, förtroendedrivet ekosystem.

Marknadsutmaningar

Höga energikostnader, infrastrukturbrister och risker för strömförsörjningens tillförlitlighet

Energi representerar en av de största driftskostnaderna i colocation-anläggningar. Begränsad förnybar integration och problem med nätstabilitet skapar betydande kostnadspress. Strömförsörjningsbrister i sekundära städer begränsar storskalig anläggningsutbyggnad. Det utmanar operatörer att upprätthålla effektiva kostnadsstrukturer och möta efterfrågetillväxt. Infrastrukturdispariteter mellan Jakarta och framväxande nav bromsar balanserad expansion. Hög beroende av dieselbackup ökar driftsrisker och miljöhänsyn. Regulatorisk komplexitet kring kraftupphandling skapar ytterligare förseningar i kapacitetsplanering. Indonesiens datacenter-colocation-marknad står inför begränsningar i energioptimering och nätberedskap.

Talangbrist, säkerhetsbekymmer och komplex efterlevnadslandskap

Bristen på kvalificerade yrkespersoner inom fastighetsförvaltning, nätverksteknik och säkerhet ökar operativa risker. Utvecklande cybersäkerhetshot kräver kontinuerliga uppgraderingar och proaktiv riskreducering. Företag står inför utmaningar med att anpassa sig till strikta dataskydds- och lokaliseringsregler. Detta ökar efterlevnadskostnaderna och bromsar expansionen för mindre operatörer. Bristen på standardiserade ramverk komplicerar hanteringen av gränsöverskridande dataflöden. Säkerhetsinvesteringar växer men är ojämna över regionerna. Indonesiens datacenter-kolokationsmarknad navigerar i en komplex operativ och reglerande miljö.

Marknadsmöjligheter

Framväxt av nya kolokationshubbar och expansion av edge-infrastruktur

Den snabba efterfrågetillväxten utanför Jakarta skapar möjligheter i sekundära städer. Batam, Surabaya och Medan framträder som strategiska edge-platser på grund av deras närhet till viktiga rutter. Operatörer kan dra nytta av statligt stödda initiativ för uppkoppling och grön energi. Detta öppnar nya intäktsströmmar för regionala aktörer och hyperscalers. Stark investeringsintresse stödjer lokaliserade kapacitetsutbyggnader. Indonesiens datacenter-kolokationsmarknad går in i en diversifieringsfas driven av geografisk expansion.

Ökad efterfrågan från AI, 5G och branschspecifika molnlösningar

AI-arbetsbelastningar, 5G-nätverk och branschspecifika molnlösningar skapar stark efterfrågan på kolokationskapacitet. Företag söker låglatens, säkra miljöer för att stödja kritiska arbetsbelastningar. Telekommunikation, tillverkning och mediesektorer förväntas spela en nyckelroll. Detta uppmuntrar operatörer att bygga AI-redo infrastruktur anpassad till dessa vertikaler. Indonesiens datacenter-kolokationsmarknad är väl positionerad för att dra nytta av nästa generations digitala lösningar.

Marknadssegmentering

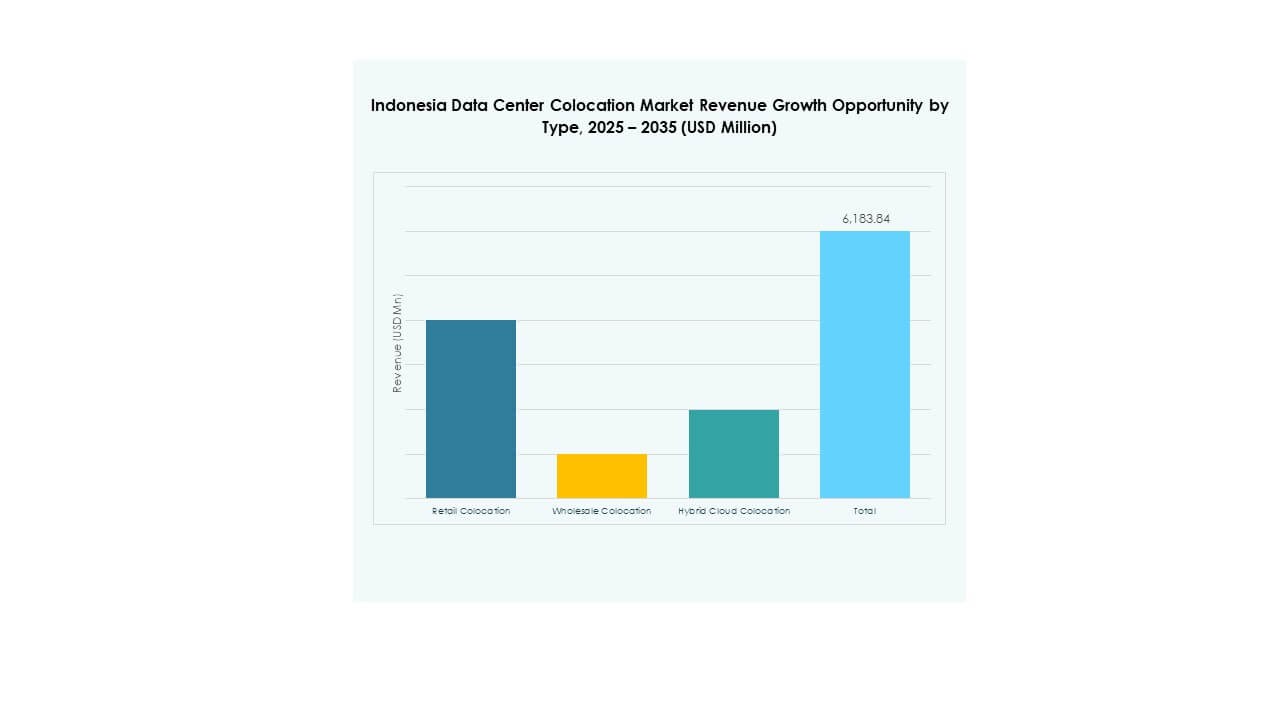

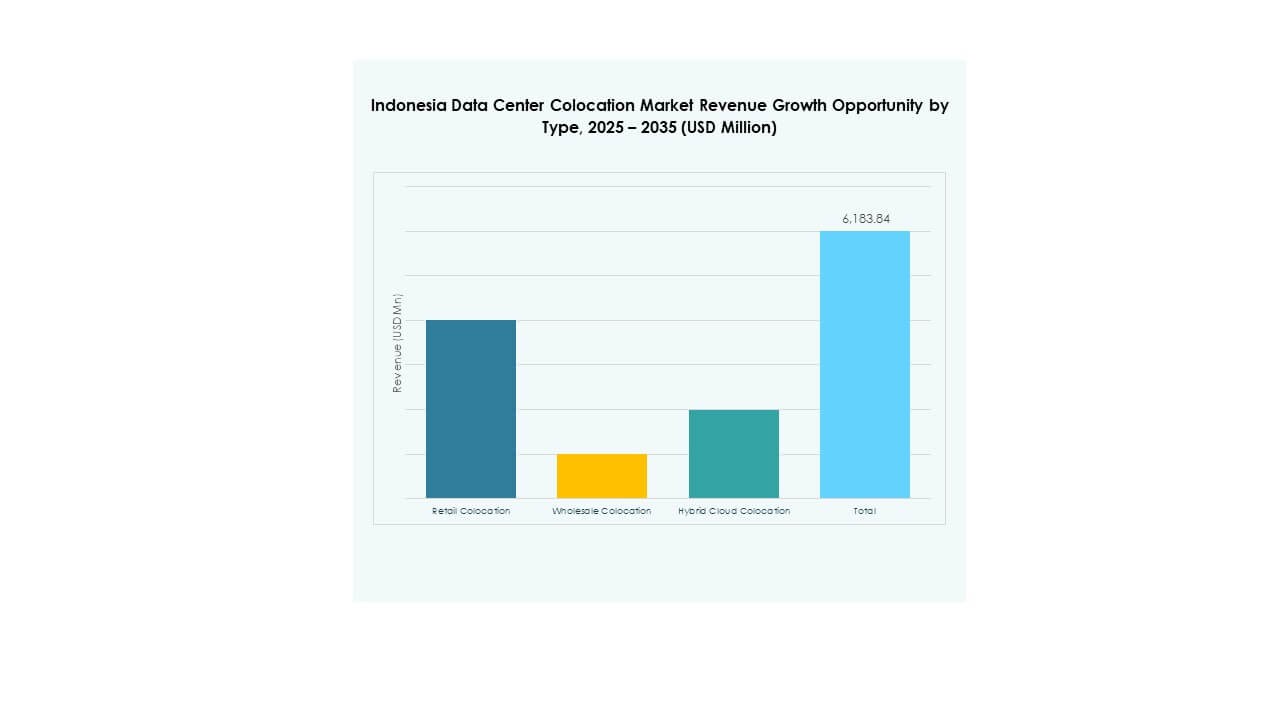

Efter typ

Detaljhandelskolokation har den dominerande andelen på grund av stark efterfrågan från små och medelstora företag och företag som söker flexibel kapacitet och snabbare implementering. Det erbjuder kostnadseffektiv skalning och säker infrastruktur för olika applikationer. Grossistkolokation vinner mark med hyperscalers som fokuserar på AI och molntjänster. Hybridmoln-kolokation stöder multi-molnstrategier och förbättrar interoperabilitet. Indonesiens datacenter-kolokationsmarknad formas av balansen mellan flexibilitet, skala och hybridanpassning.

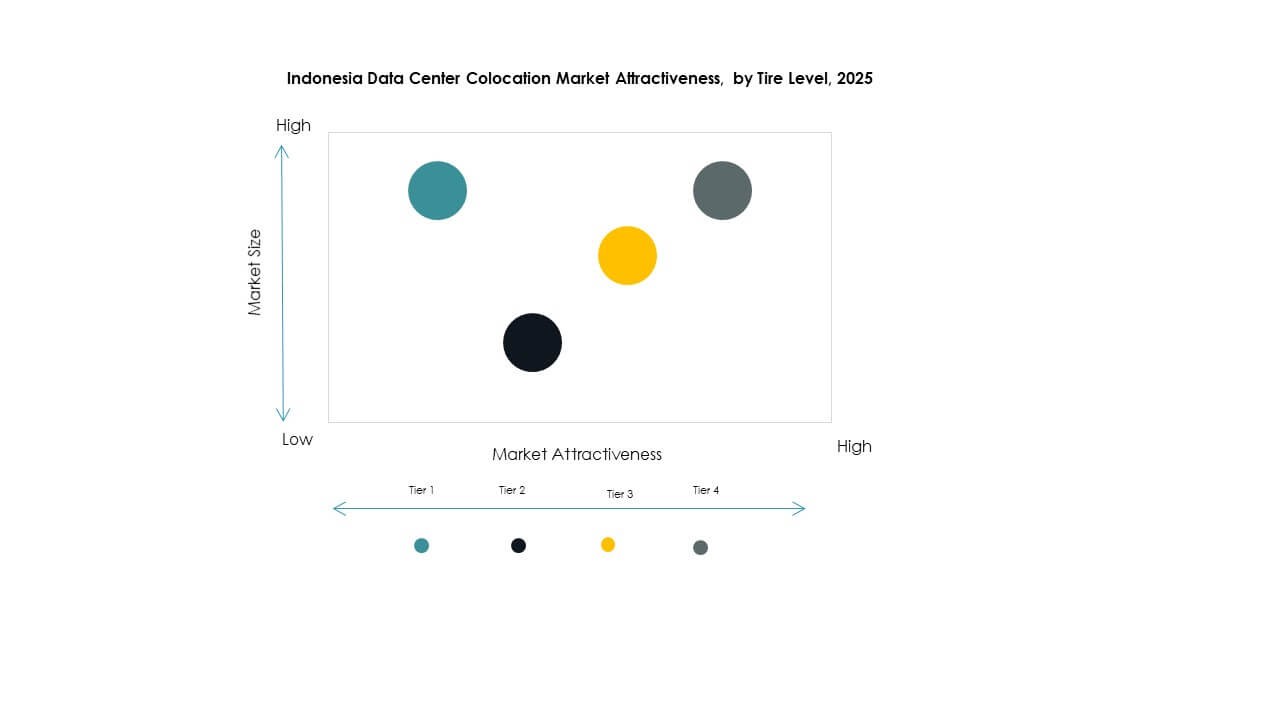

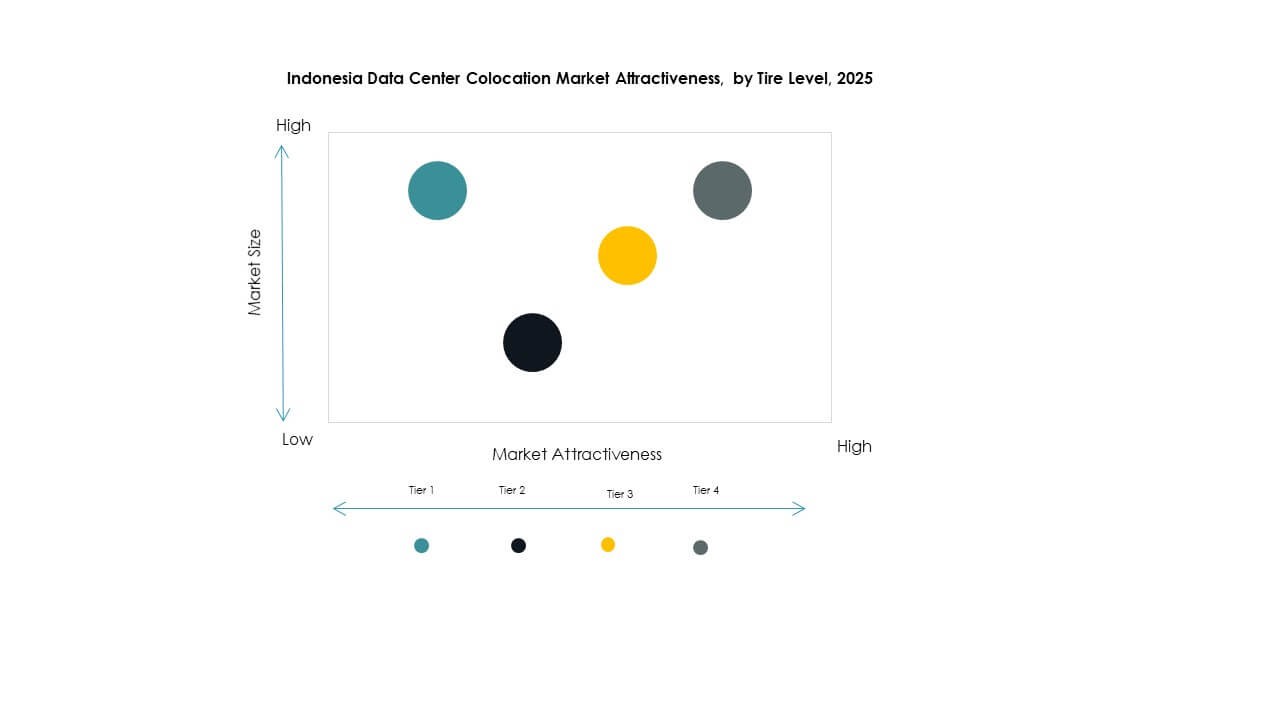

Efter nivå

Tier 3-anläggningar leder marknaden på grund av deras balans mellan prestanda, tillgänglighet och kostnad. De erbjuder den redundans och tillförlitlighet som behövs för kritiska arbetsbelastningar. Tier 4 får investeringsintresse från hyperscale-leverantörer som söker feltolerans. Tier 1 och Tier 2 betjänar nischapplikationer med lägre krav på drifttid. Detta stärker infrastrukturens mångfald och möjliggör nivåindelade tjänsteerbjudanden på Indonesiens datacenter-kolokationsmarknad.

Efter företagsstorlek

Stora företag dominerar marknaden på grund av högre IT-utgifter och efterfrågan på skalbar infrastruktur. Dessa organisationer prioriterar säkra, högdensitetskolokationsanläggningar för verksamhetskritiska arbetsbelastningar. Små och medelstora företag antar i allt högre grad detaljhandelskolokation för att undvika kapitalinvesteringar i lokal infrastruktur. Detta breddar kundbasen och uppmuntrar leverantörer att erbjuda flexibla prismodeller. Indonesiens datacenter-kolokationsmarknad drar nytta av starkt företagsdeltagande över segment.

Efter slutanvändarindustri

IT- och telekomsektorn har den största andelen på grund av snabb digitalisering och 5G-utrullning. BFSI utökar användningen av colocation för att stärka säkerhet och efterlevnad av regler. Media- och underhållningsaktörer utnyttjar infrastruktur med låg latens för streaming och spel. Detaljhandel och hälso- och sjukvårdssektorerna antar avancerad colocation för digitala tjänster och hantering av patientdata. Det diversifierar efterfrågekällor och stöder stadig tillväxt på Indonesiens datacenter-colocation-marknad.

Regionala Insikter

Jakarta: Kärnhubb med Stark Infrastruktur och Marknadsledarskap

Jakarta dominerar Indonesiens datacenter-colocation-marknad med 62% andel tack vare sin avancerade anslutning och koncentration av finansiell och företagsaktivitet. Starka nätverksryggrader och flera operatörsneutrala anläggningar gör staden till ett föredraget val för globala och lokala operatörer. Det är hem för stora moln- och innehållsleveransaktörer. Stark efterfrågan från BFSI och e-handel påskyndar investeringar. Närheten till internationella undervattenskablar säkerställer höghastighetsanslutning och redundans. Jakartas strategiska läge förstärker dess position som nationens främsta digitala infrastrukturhubb.

- Till exempel, i maj 2025, lanserade Equinix officiellt sitt första International Business Exchange (IBX) datacenter “JK1” i Jakarta genom ett joint venture med Astra International Tbk. Den åtta våningar höga anläggningen började sin verksamhet med 550 skåp, med planer på att expandera till 1 600 skåp och 5 300 kvm colocation-utrymme. Anläggningen är AI-redo och designad för en genomsnittlig PUE på 1,41 vid full belastning.

Batam: Strategisk Kantplats med Hög Investeringspotential

Batam har 23% andel och framträder som en kritisk anslutnings- och kant-hubb. Dess läge nära Singapore gör det idealiskt för gränsöverskridande trafikdirigering och katastrofåterställningsinställningar. Investerare lockas av gynnsamma statliga policyer och landningspunkter för undervattenskablar. Det får ökad betydelse när företag ser till att distribuera arbetsbelastningar bortom Jakarta. Batams utveckling stöder nätverksresiliens och kapacitetsdiversifiering. Regionens snabba transformation positionerar det som en viktig nod i Indonesiens datacenternätverk.

- Till exempel, i augusti 2025, tillkännagav Princeton Digital Group planer på att bygga en 96 MW flerfasdatacenter-campus vid Nongsa Digital Park i Batam. Projektet är en del av dess SG+ regionala expansionsstrategi som syftar till att stärka digital infrastruktur mellan Indonesien och Singapore.

Surabaya och Andra Sekundära Städer: Framväxande Regionala Tillväxtkluster

Surabaya och andra städer står för 15% andel, vilket återspeglar växande kant- och regional expansion. Infrastrukturmodernisering och ökande efterfrågan från företag stöder stadig anläggningsutveckling. Det möjliggör för operatörer att bygga nätverk med låg latens som når underbetjänade regioner. Dessa områden drar nytta av ökad lokal konsumtion av innehåll, molnanvändning och industriell digitalisering. Statligt stöd för digitala zoner ökar ytterligare deras attraktivitet. Dessa regionala nav formar ett mer distribuerat och motståndskraftigt nationellt datacenterlandskap.

Konkurrensinsikter:

- DCI Indonesia

- PT Telkom Indonesia

- Indosat Ooredoo

- NTT Indonesia Nexcenter

- Amazon Web Services (AWS)

- Google Cloud

- Indonesia Telecom Corporation Limited

- Colt Technology Services Group Limited

- CoreSite

- CyrusOne

- Digital Realty Trust

- Equinix, Inc.

- Flexential

- NTT Ltd. (NTT DATA)

Den konkurrensutsatta landskapet på Indonesiens datacenterkolokationsmarknad definieras av starkt deltagande från globala hyperskaloperatörer och ledande inhemska leverantörer. Lokala aktörer utökar kapaciteten för att möta den växande efterfrågan från företag, medan internationella företag investerar för att bygga strategiska regionala nav. Det skapar ett hybridekosystem som blandar lokaliserad tjänsteleverans med global anslutning. Operatörer fokuserar på utveckling av gröna datacenter, modulära byggen och högdensitetsracklösningar. Strategiska partnerskap med telekomoperatörer och molnleverantörer stärker marknadspositioneringen. Prismodeller, tjänstepålitlighet och teknologisk innovation förblir viktiga konkurrensdifferentierare bland ledande företag.

Senaste utvecklingen:

- I juli 2025 lanserade DCI Indonesia sitt AI-klara JK6-datacenter i Cibitung, en 36 MW-anläggning som påstås vara det största enskilda datacentret som någonsin byggts i Indonesien. Det representerar en stor expansion av företagets H1 Campus, vilket ökar dess totala kapacitet till 73 MW och ytterligare etablerar DCI som en ledare inom den nationella digitala infrastruktursektorn.

- I augusti 2025 meddelade PT Telkom Indonesia, genom sitt dotterbolag NeutraDC, ett partnerskap med Sembcorp Development Ltd för att utveckla hållbara datacenter över Sydostasien. Samarbetet kommer initialt att fokusera på Indonesien och Singapore, med inriktning på låga koldioxidutsläpp och hög effektivitet stödd av integration av förnybar energi.

- I augusti 2025 lanserade Indosat Ooredoo Hutchison, i samarbete med Cisco Systems, Indonesiens första suveräna Security Operations Center (SOC). Initiativet syftar till att stärka landets nationella cybersäkerhet genom att använda avancerade övervaknings- och svarsteknologier inom det inhemska digitala ekosystemet.

- I augusti 2025 samarbetade Digital Realty Trust, genom sitt joint venture med Telin under Digital Realty Bersama, för att stärka datacenterinterkonnektionsinfrastrukturer i Indonesien. Detta samarbete syftar till att etablera Indonesien som ett stort digitalt nav anslutet till internationella marknader med hög hastighet för datatransit.