Executive Resumé:

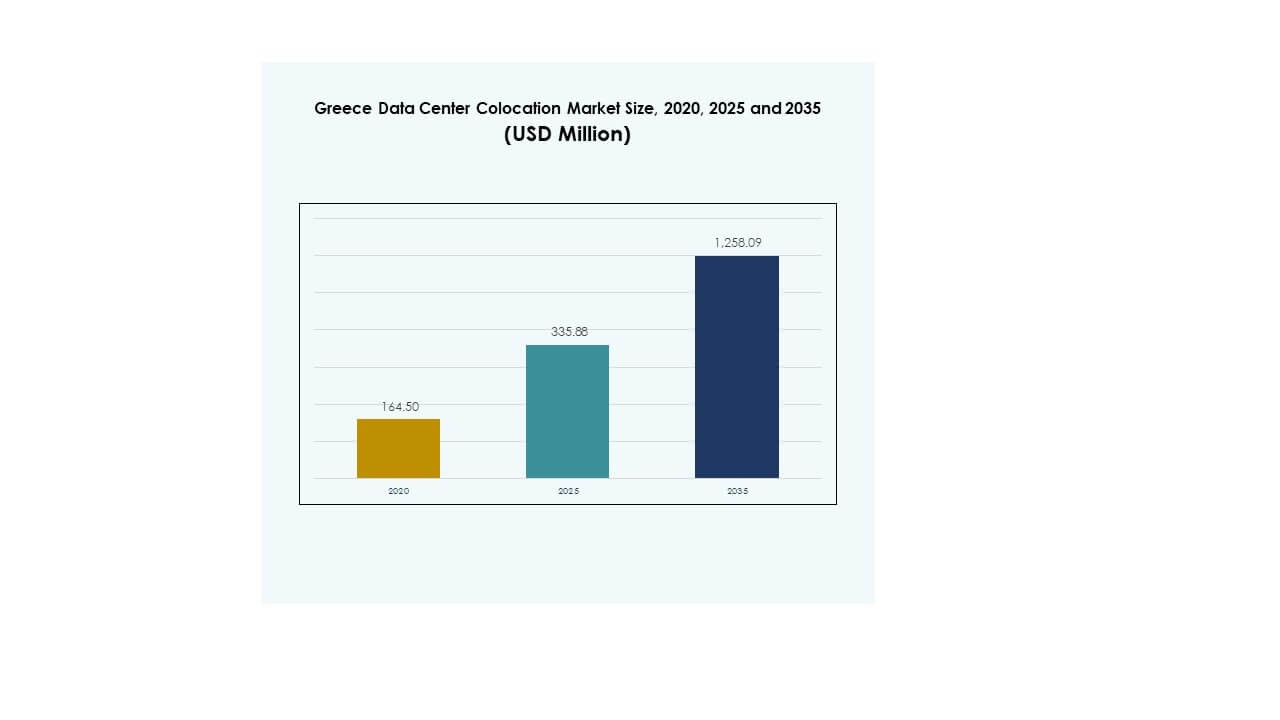

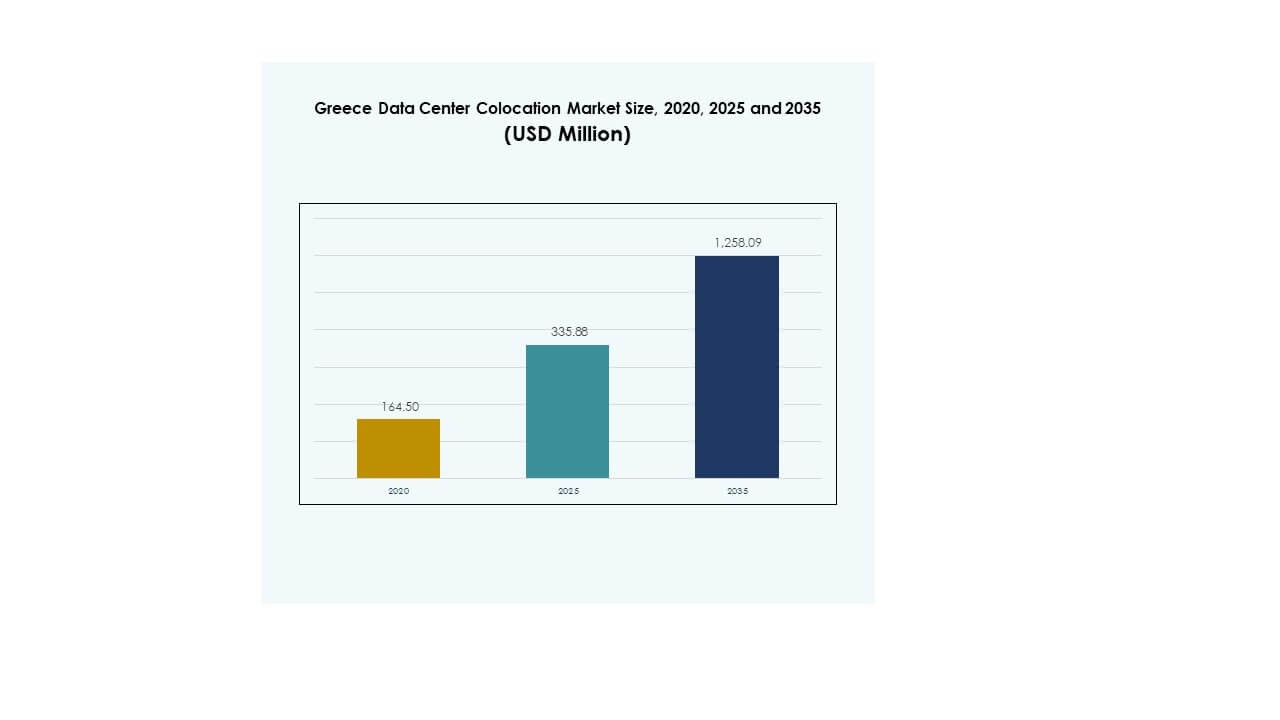

Størrelsen på markedet for colocation i datacentre i Grækenland blev vurderet til USD 164,50 millioner i 2020, nåede USD 335,88 millioner i 2025 og forventes at nå USD 1.258,09 millioner i 2035, med en CAGR på 14,06% i løbet af prognoseperioden.

| RAPPORT ATTRIBUTE |

DETALJER |

| Historisk Periode |

2020-2023 |

| Basisår |

2024 |

| Prognoseperiode |

2025-2035 |

| Størrelse på markedet for colocation i datacentre i Grækenland 2025 |

USD 335,88 Millioner |

| Marked for colocation i datacentre i Grækenland, CAGR |

14,06% |

| Størrelse på markedet for colocation i datacentre i Grækenland 2035 |

USD 1.258,09 Millioner |

Markedet udvider sig på grund af hurtig cloud-adoption, øget AI og IoT-implementering og stærke udenlandske investeringer. Virksomheder skifter mod sikker, skalerbar og energieffektiv infrastruktur for at støtte digital transformation. Globale hyperscale-udbydere styrker deres tilstedeværelse gennem samarbejder og netværksudvidelse. Det spiller en strategisk rolle i at støtte virksomheders modernisering og tiltrække investorer fokuseret på digitale infrastrukturaktiver.

Sydeuropa fører i colocation-aktivitet, med Grækenland som en vigtig regional hub på grund af sin geografiske fordel og voksende konnektivitetsinfrastruktur. Stærke fibernetværk, nye hyperscale-datacentre og gunstige regulatoriske forhold understøtter dens fremgang. Nordeuropa forbliver et modent marked, mens Østeuropa er ved at opstå som en ekspansionszone på grund af hurtig digital acceleration.

Markedsdrivere

Stigende Cloud-adoption og Udvidelse af Digital Infrastruktur

Markedet for colocation i datacentre i Grækenland udvider sig på grund af hurtig cloud-integration af virksomheder og offentlige institutioner. Virksomheder flytter arbejdsbelastninger til colocation-faciliteter for at reducere infrastrukturudgifter og forbedre fleksibilitet. Regeringsprogrammer, der fremmer digital transformation, har øget investeringer i sikre datamiljøer. Telekomoperatører moderniserer netværk for at understøtte højkapacitets dataflow. Denne modernisering skaber efterspørgsel efter skalerbare colocation-hubs. Den voksende adoption af AI og IoT kræver stærkere computerkraft og lav-latens netværk. Det styrker landets rolle i regional digital konnektivitet. Investorer ser markedet som et strategisk indgangspunkt til Sydeuropa.

Øgede Udenlandske Investeringer og Hyperscale Vækst

Stærke udenlandske investeringer driver markedsmodenhed og operationel ekspertise. Store hyperscale-udbydere udvider deres fodaftryk for at udnytte Grækenlands geografiske placering. Det drager fordel af at være en naturlig bro mellem Europa, Asien og Afrika. Internationale partnerskaber bringer avancerede designstandarder og energieffektive teknologier. Colocation-udbydere implementerer smarte køle- og strømoptimeringssystemer for at reducere driftsomkostninger. Disse opgraderinger er i tråd med globale bæredygtigheds- og ESG-mål. Virksomheder foretrækker hyperscale-grade faciliteter for sikkerhed og skalerbarhed. Denne strategiske positionering forbedrer landets konkurrenceevne i det europæiske digitale infrastrukturlandskab.

- For eksempel annoncerede Microsoft planer om at etablere en ny cloud-region i Athen, hvilket markerer dets første datacenterregion i Grækenland. Virksomheden forpligtede sig til at drive alle datacentre på 100% vedvarende energi inden 2025 og sigter mod at opnå en negativ CO2-status inden 2030.

Accelererende Digitalisering af Virksomheder og Kritiske Sektorer

Hurtig digitalisering af finansielle tjenester, sundhedsvæsen og medier skaber nye behov for colocation. Mange virksomheder moderniserer IT-infrastruktur for at understøtte realtidsservices. Høj datasikkerhed og overholdelse af regler gør colocation attraktivt for følsomme arbejdsbelastninger. Det giver virksomheder mulighed for at udvide uden store indledende kapitalinvesteringer. Cloud-native startups bidrager også til efterspørgselsstigningen. Telekommunikation, BFSI og sundhedssektorer fører an i adoptionen, hvilket driver kapacitetsudvidelse på tværs af vigtige byområder. Disse skift fremhæver markedets voksende rolle i at støtte Grækenlands bredere digitale økonomistrategi. Investorer ser langsigtet potentiale i stabile virksomhedskontrakter.

- For eksempel lancerede Athens Exchange Group (ATHEX Group) et nyt Linux OASIS handelssystem i 2024, med en latenstid under 1 millisekund og kapacitet til at behandle over 2.500 beskeder per sekund, og har ISO 27001-certificering for sit informationssikkerhedsstyringssystem.

Gunstige Regeringsinitiativer og Politisk Støtte

Regeringsincitamenter og infrastrukturpolitikker fremmer markedsvækst. Skattefordele, forenklede tilladelsesprocedurer og digitale finansieringsprogrammer tiltrækker globale operatører. Nationale strategier, der fremmer 5G og fibernetværk, styrker colocation-økosystemet. Offentlige-private partnerskaber forbedrer energipålideligheden for datafaciliteter. Det opmuntrer til bæredygtige og effektive driftsmodeller. Regionale integrationsprojekter øger grænseoverskridende dataflow. Disse bestræbelser positionerer Grækenland som et digitalt knudepunkt for Sydøsteuropa. Dette politikdrevne miljø forbedrer investorernes tillid og fremskynder opførelsen af nye datacentre.

Markeds Tendenser

Integration af Grøn Energi og Bæredygtighedsstandarder

Det græske datacenter-colocation-marked oplever et stærkt skift mod vedvarende integration. Operatører adopterer energieffektive kølesystemer for at reducere CO2-aftryk. Sol- og vindenergipartnerskaber understøtter facilitets energibehov. Colocation-udbydere sigter mod at tilpasse sig EU’s Green Deal-standarder. Denne tilpasning forbedrer energimodstandsdygtighed og ESG-ydeevne. Lejere foretrækker i stigende grad datacentre med bæredygtighedscertificeringer. Avancerede overvågningssystemer hjælper med at optimere PUE og reducere affald. Dette miljøfokus forbedrer konkurrenceevnen og tiltrækker grønne investorer.

Voksende Efterspørgsel efter Edge Computing og Lav-Latens Løsninger

Stigende IoT-applikationer og 5G-udrulning skaber nye muligheder for edge-udrulning. Virksomheder søger edge-colocation for at reducere latenstid og forbedre servicepålidelighed. Det forbedrer ydeevnen for AI-arbejdsbelastninger, smarte byer og mediestreaming. Udbydere udvider modulære mikrodatacentre på strategiske placeringer. Denne tendens tillader decentraliseret computing tættere på slutbrugere. Hybridudrulninger, der kombinerer central og edge-infrastruktur, vinder frem. Telekomoperatører spiller en afgørende rolle i at muliggøre edge-økosystemer. Tendensen styrker Grækenlands position inden for avanceret datainfrastruktur.

Øget Fokus på Sikkerhed og Overholdelsesopgraderinger

Databeskyttelse og overholdelse bliver centrale for operationelle strategier. Nye EU-direktiver presser udbydere til at vedtage robuste sikkerhedsrammer. Operatører integrerer avanceret kryptering, zero-trust arkitektur og realtids overvågning. Det styrker tilliden blandt BFSI, regerings- og sundhedskunder. Overholdelse af ISO og GDPR forbedrer global troværdighed. Efterspørgslen efter certificerede faciliteter stiger på tværs af alle virksomhedsstørrelser. Sikkerhedsinvesteringer driver langsigtede kontrakter med følsomme industrier. Dette skift øger markedets modenhed og konkurrencepositionering.

Teknologisk Integration og Implementering af Smart Infrastruktur

Automatisering og AI-integration transformerer driften af colocation-faciliteter. Udbydere implementerer intelligente energistyrings- og forudsigende vedligeholdelsessystemer. Disse systemer hjælper med at minimere nedetid og øge energieffektiviteten. Det forbedrer den samlede ydeevne og kundeoplevelse. AI-baseret overvågning forbedrer køleoptimering og ressourceallokering. Smart infrastruktur understøtter dynamisk arbejdsbelastningsstyring. Dette skift tiltrækker store cloud-udbydere og virksomheder med høje ydelseskrav. Teknologiske fremskridt sætter nye operationelle standarder for branchen.

Markedsudfordringer

Høje Energiomkostninger og Begrænsninger i Strøminfrastruktur

Det græske datacenter colocation-marked står over for stigende energiomkostninger og netbegrænsninger. Operatører kæmper med svingende energipriser, der påvirker driftsmargenerne. Begrænset vedvarende kapacitet i nogle regioner øger afhængigheden af traditionelle kilder. Strømstabilitet er afgørende for at garantere oppetid og servicepålidelighed. Mange udbydere investerer i backup-løsninger for at imødegå disse problemer. Det øger kapitaludgifterne og driftskompleksiteten. Netopgraderinger kræver tid og betydelige investeringer, hvilket skaber adgangsbarrierer. Udfordringen påvirker langsigtet skalerbarhed og omkostningskonkurrenceevne på det regionale marked.

Regulatoriske Kompleksiteter og Kompetencegab i Avancerede Operationer

Komplekse regulatoriske rammer forsinker implementeringstidslinjer for nye faciliteter. Miljøgodkendelser og zonebegrænsninger forlænger ofte projektets færdiggørelse. Talentmangel inden for avanceret datacenterteknik begrænser også operationel effektivitet. Det gør det vanskeligt for udbydere at skalere eller hurtigt vedtage næste generations teknologier. Operatører står over for pres for at opretholde overholdelse af flere EU- og lokale standarder. Uddannelsesprogrammer for specialiserede roller er begrænsede, hvilket forsinker hastigheden af digital transformation. Disse regulatoriske og arbejdsstyrke gab skaber usikkerhed for investorer. At overvinde dem er afgørende for bæredygtig vækst og konkurrenceevne.

Markedsmuligheder

Strategisk Geografisk Position og Regional Forbindelsespotentiale

Det græske datacenter colocation-marked drager fordel af sin placering ved krydset af tre kontinenter. Dens strategiske position understøtter undersøiske kabelnetværk og global forbindelse. Denne fordel tiltrækker hyperscale-aktører, der ønsker at udvide europæisk kapacitet. Voksende investeringer i telekommunikationsinfrastruktur styrker dens rolle som regionalt knudepunkt. Det forbedrer mulighederne for grænseoverskridende tjenester og cloud-adoption. Nye undersøiske kabelprojekter forbedrer yderligere forbindelsespålideligheden. Denne positionering gør Grækenland attraktiv for langsigtede investeringer i digital infrastruktur.

Udvidelse af Bæredygtige og Modulare Infrastruktur Løsninger

Den voksende fokus på bæredygtighed skaber efterspørgsel efter grønne datacentre. Modulær infrastruktur tilbyder hurtigere implementering og operationel fleksibilitet. Det hjælper udbydere med at skalere med lavere kapitalomkostninger og minimal arealanvendelse. Integration af vedvarende energi forbedrer energiresiliens og opfylder EU’s overholdelsesmål. Dette skift tiltrækker miljøfokuserede virksomheder, der søger bæredygtige hostingløsninger. Det understøtter også nye applikationer som edge computing og AI-arbejdsbelastninger. Modulære og grønne teknologier positionerer udbydere til at fange nye markedssegmenter.

Markedssegmentering

Efter type

Retail colocation har den største andel i det græske datacenter-colocation-marked på grund af dets fleksibilitet og omkostningseffektivitet for virksomheder. SMV’er og digital-first virksomheder foretrækker retail setups for skalerbar og sikker infrastruktur. Engros colocation vokser, da hyperscale-udbydere udvider kapaciteten. Hybrid cloud colocation-vedtagelse stiger med multi-cloud-strategier. Blandingen af retail- og engrosmodeller afspejler den udviklende efterspørgsel fra virksomheder. Segmentets stærke vækst understøttes af stigende digital transformation og cloud-adoption.

Efter tier-niveau

Tier 3 faciliteter dominerer det græske datacenter-colocation-marked og tegner sig for den højeste markedsandel. Disse faciliteter tilbyder stærk redundans, høj oppetid og skalerbarhed for virksomhedsdrift. Tier 4 vinder frem, da hyperscale- og finanssektorer kræver højere pålidelighed. Tier 2 og Tier 1 forbliver relevante for omkostningsfølsomme virksomheder med basale infrastrukturbehov. Stigende efterspørgsel fra virksomheder efter robust sikkerhed og ydeevne understøtter Tier 3-vækst. Det sætter operationelle standarder for fremtidige udvidelser og modernisering.

Efter virksomhedsstørrelse

Store virksomheder har en stor andel af det græske datacenter-colocation-marked, drevet af komplekse arbejdsbelastninger og behov for datasikkerhed. De prioriterer avancerede faciliteter med høje overholdelsesstandarder. SMV’er udvider deres anvendelse for at reducere IT-infrastruktur omkostninger. Tilgængeligheden af fleksible prismodeller og modulære rum understøtter SMV-deltagelse. Øget digital modenhed i begge segmenter driver kontinuerlig kapacitetsudvidelse. Denne balance mellem store virksomheder og SMV’er fremmer stabil vækst på tværs af industrien.

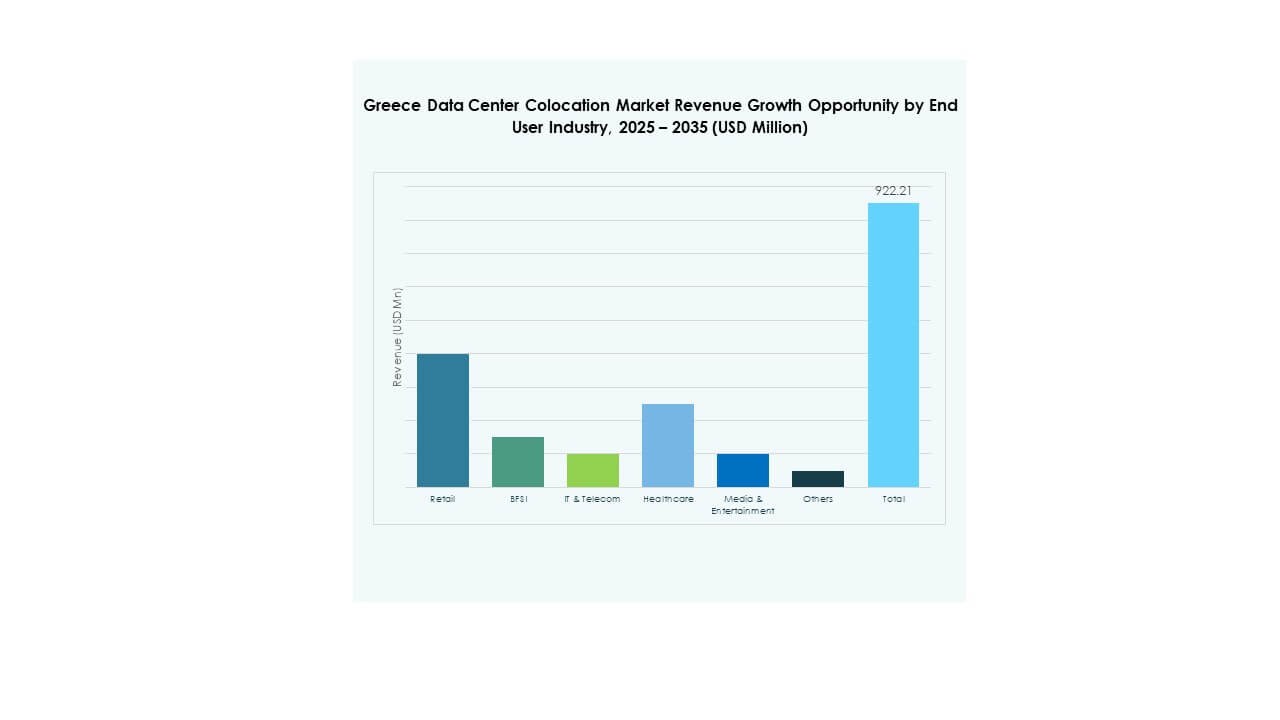

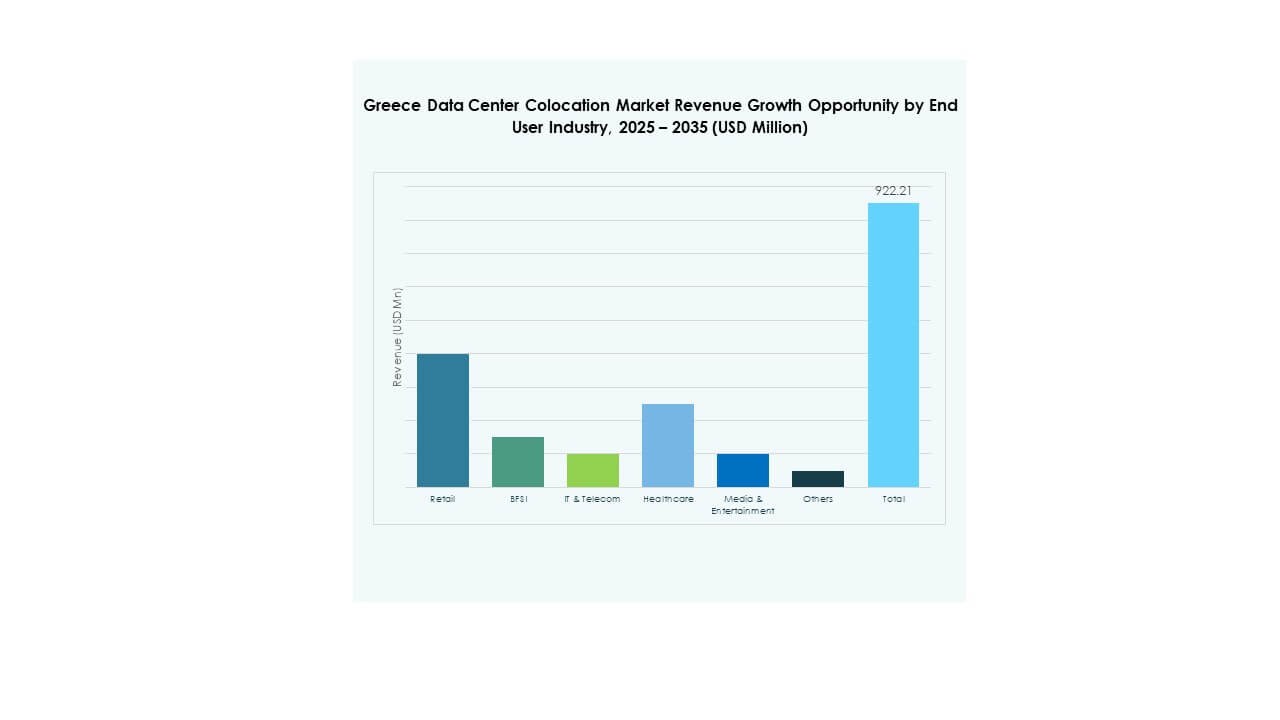

Efter slutbrugerindustri

IT & Telecom leder det græske datacenter-colocation-marked, understøttet af høj datatrafik og 5G-udvidelse. BFSI følger på grund af strenge datasikkerheds- og overholdelseskrav. Sundheds- og mediesektorer viser hurtig vedtagelse med vækst i digitale tjenester. Detailhandel og andre industrier er afhængige af colocation til e-handel og analyse. Efterspørgselsdiversitet på tværs af industrier styrker markedets langsigtede udsigter. Stærk sektoral optagelse tiltrækker også internationale aktører, der søger stabile investeringer.

Regionale indsigter

Sydlige Grækenland: Største markedsandel med avanceret infrastruktur

Sydlige Grækenland har den største andel af det græske datacenter-colocation-marked med 42%, understøttet af robust konnektivitet og moden infrastruktur. Athen fører med flere hyperscale- og retail-faciliteter. Tilstedeværelsen af undersøiske kabler forbedrer dens rolle i international konnektivitet. Energiforsyningsstabilitet og understøttende reguleringer tiltrækker udenlandske investeringer. Mange store virksomheder foretrækker at placere sig i denne region på grund af dens strategiske position. Det styrker sin rolle som et primært colocation-knudepunkt for Sydøsteuropa.

- For eksempel inkluderer Digital Realty’s Athen datacenter campus ATH1, ATH2 og ATH3, der tilbyder et samlet colocation-areal på over 10.600 m². ATH3 spænder over 28.215 ft² og har N+2 køleredundans samt ISO 27001, ISO 50001 og PCI-DSS certificeringer.

Central Grækenland: Hurtigt fremvoksende med ekspanderende mellemstore faciliteter

Central Grækenland står for 34% af Grækenlands Data Center Colocation Market, drevet af efterspørgsel fra mellemstore virksomheder. Denne underregion drager fordel af ekspanderende fibernetværk og industriel vækst. Andenrangs byer bliver attraktive for edge-implementeringer og detailcolocation. Lavere jordomkostninger og energitilskud understøtter ny anlægskonstruktion. Dens vækst afspejler et skift mod distribuerede infrastrukturstrategier. Denne tendens forbedrer netværksmodstandsdygtighed og udvider national dækning for colocation-tjenester.

- For eksempel tilbyder Lamda Hellix’s Athen Data Center Campus, certificeret af Uptime Institute, 6.000 m² driftsareal, huser over 1.000 racks og leverer 11 MVA strømkapacitet til at støtte virksomheder og colocation-klienter.

Nordlige Grækenland: Voksende marked med strategiske grænseoverskridende forbindelser

Nordlige Grækenland repræsenterer 24% af Grækenlands Data Center Colocation Market, understøttet af nærhed til Balkan. Dens placering nær vigtige handelsruter forbedrer potentialet for grænseoverskridende konnektivitet. Infrastrukturprojekter sigter mod at forbedre fiber- og strømpålidelighed i denne underregion. Colocation-udbydere retter sig mod dette område for fremtidig ekspansion for at betjene nabolande. Dens strategiske rolle øges, da Balkan-økonomier accelererer digital transformation. Denne regionale diversificering styrker det nationale datainfrastrukturnetværk.

Konkurrenceindsigt:

- Lamda Hellix

- OTE Group

- Forthnet

- Global Cloud Xchange

- Amazon Web Services (AWS)

- Google Cloud

- China Telecom Corporation Limited

- Colt Technology Services Group Limited

- CoreSite

- CyrusOne

- Digital Realty Trust

- Equinix, Inc.

- NTT Ltd. (NTT DATA)

Grækenlands Data Center Colocation Market har stærk konkurrence mellem globale hyperscale-operatører og lokale udbydere. Lamda Hellix og OTE Group leder lokal ekspansion med avancerede faciliteter og regional konnektivitet. Globale aktører som AWS, Google Cloud, Equinix og Digital Realty styrker deres tilstedeværelse gennem kapacitetsudvidelse og teknologiske opgraderinger. Det drager fordel af investeringer i grøn energi, høj redundans og forbedringer af netværkssikkerhed. Partnerskaber mellem telekommunikationsoperatører og cloud-udbydere omformer infrastrukturstrategier. Lokale operatører fokuserer på service-tilpasning og overholdelse af regler, mens globale firmaer lægger vægt på skalerbarhed og avancerede serviceporteføljer. Denne konkurrenceblanding driver innovation, udvider kapacitet og forbedrer servicepålidelighed på tværs af markedet.

Seneste udviklinger:

- I oktober 2025 underskrev NTT DATA en strategisk samarbejdsaftale med AWS for at levere AI-drevne kontaktcentreløsninger, der forbedrer globale datacentersynergier og cloud-servicemuligheder for virksomhedskunder—herunder muligheder for det græske marked.

- I august 2025 fremskyndede AWS sin støtte til europæiske virksomheder ved at planlægge lanceringen af AWS European Sovereign Cloud i Brandenburg, Tyskland, inden udgangen af 2025, støttet af en investering på €7,8 milliarder i infrastruktur—med muligheder for græske og regionale kunder til at udnytte sikre AWS-tjenester, når den nye region åbner.

- I august 2025 lancerede Digital Realty ATH3, Grækenlands største hyperscale datacenter i Koropi, Athen, der betjener cloud-behov i hele Sydøsteuropa. Campus, oprindeligt initieret af Lamda Hellix, styrker nu Digital Realtys markedsførende position i Grækenland.

- I juli 2025 dannede Vodafone Greece et strategisk infrastruktursamarbejde med Digital Realty for at konstruere yderligere faste ruter mellem Kreta og større byer, blandt andre planer for at forbedre Grækenlands digitale infrastrukturforbindelse. Dette partnerskab sigter mod at styrke landets position som et regionalt forbindelsesknudepunkt.

- I juni 2025 blev Digital Realtys Athens Data Center Campus udvalgt af Amazon Web Services (AWS) til en ny AWS Direct Connect-lokation, hvilket forbedrer facilitetens cloud-forbindelsestilbud og positionerer Athen som en vigtig node i AWS’s europæiske netværksinfrastruktur.