Résumé exécutif :

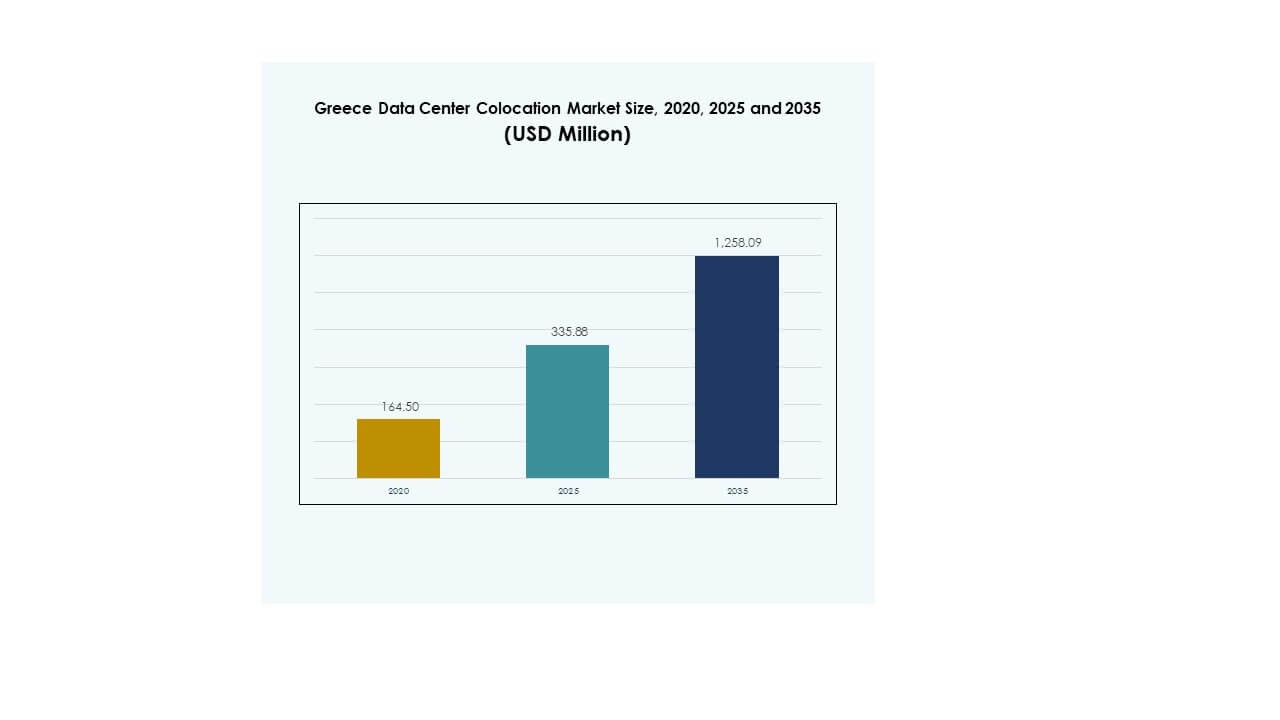

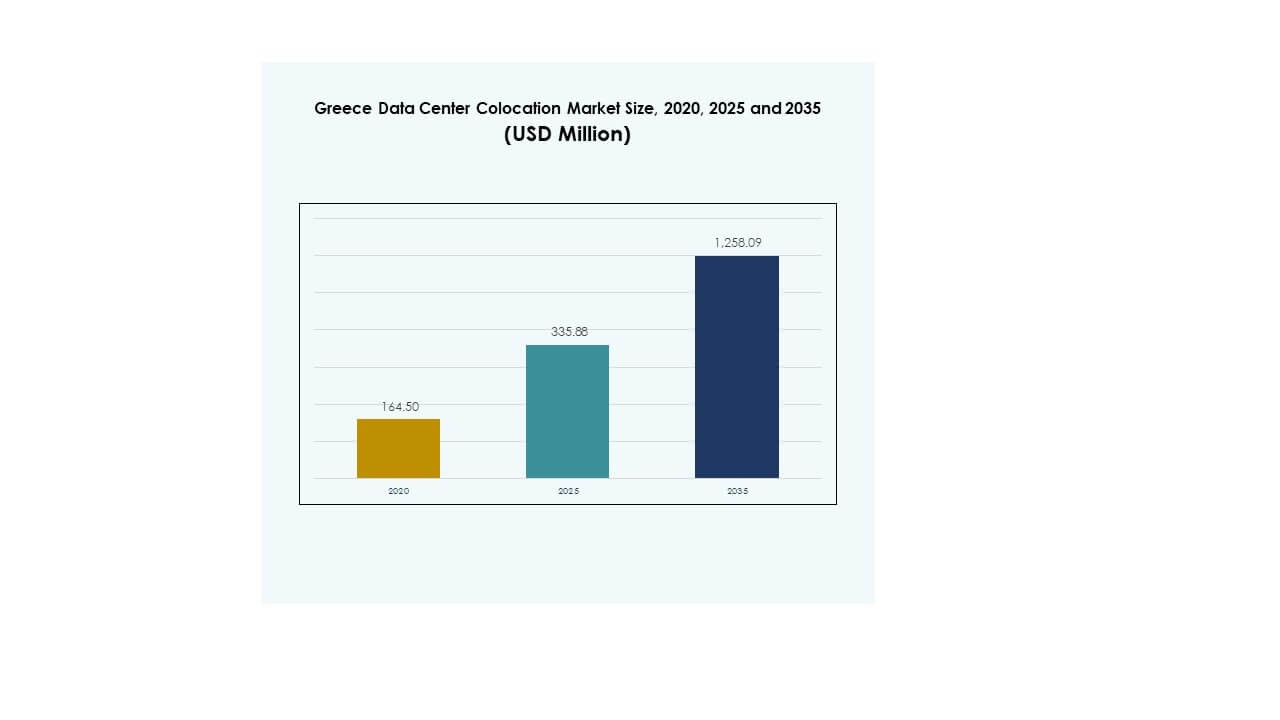

La taille du marché de la colocation de centres de données en Grèce était évaluée à 164,50 millions USD en 2020, a atteint 335,88 millions USD en 2025, et devrait atteindre 1 258,09 millions USD d’ici 2035, avec un TCAC de 14,06 % pendant la période de prévision.

| ATTRIBUT DU RAPPORT |

DÉTAILS |

| Période Historique |

2020-2023 |

| Année de Base |

2024 |

| Période de Prévision |

2025-2035 |

| Taille du Marché de la Colocation de Centres de Données en Grèce 2025 |

335,88 Millions USD |

| Marché de la Colocation de Centres de Données en Grèce, TCAC |

14,06% |

| Taille du Marché de la Colocation de Centres de Données en Grèce 2035 |

1 258,09 Millions USD |

Le marché se développe grâce à l’adoption rapide du cloud, à l’augmentation du déploiement de l’IA et de l’IoT, et à de forts investissements étrangers. Les entreprises se tournent vers une infrastructure sécurisée, évolutive et écoénergétique pour soutenir la transformation numérique. Les fournisseurs hyperscale mondiaux renforcent leur présence grâce à des collaborations et à l’expansion des réseaux. Il joue un rôle stratégique dans le soutien à la modernisation des entreprises et attire les investisseurs axés sur les actifs d’infrastructure numérique.

L’Europe du Sud est en tête de l’activité de colocation, la Grèce émergeant comme un centre régional clé grâce à son avantage géographique et à l’infrastructure de connectivité croissante. Des réseaux de fibre solides, de nouveaux centres de données hyperscale et des conditions réglementaires favorables soutiennent son essor. L’Europe du Nord reste un marché mature, tandis que l’Europe de l’Est émerge comme une zone d’expansion en raison de l’accélération numérique rapide.

Moteurs du Marché

Augmentation de l’Adoption du Cloud et Expansion de l’Infrastructure Numérique

Le marché de la colocation de centres de données en Grèce se développe grâce à l’intégration rapide du cloud par les entreprises et les institutions publiques. Les entreprises déplacent leurs charges de travail vers des installations de colocation pour réduire les coûts d’infrastructure et améliorer la flexibilité. Les programmes gouvernementaux promouvant la transformation numérique ont stimulé les investissements dans des environnements de données sécurisés. Les opérateurs télécoms modernisent les réseaux pour soutenir les flux de données à haute capacité. Cette modernisation crée une demande pour des hubs de colocation évolutifs. L’adoption croissante de l’IA et de l’IoT nécessite une puissance de calcul plus forte et des réseaux à faible latence. Cela renforce le rôle du pays dans la connectivité numérique régionale. Les investisseurs considèrent le marché comme un point d’entrée stratégique en Europe du Sud.

Augmentation des Investissements Étrangers et Croissance Hyperscale

De forts investissements étrangers favorisent la maturité du marché et l’excellence opérationnelle. Les principaux fournisseurs hyperscale étendent leur empreinte pour tirer parti de la position géographique de la Grèce. Elle bénéficie d’être un pont naturel entre l’Europe, l’Asie et l’Afrique. Les partenariats internationaux apportent des normes de conception avancées et des technologies écoénergétiques. Les fournisseurs de colocation déploient des systèmes de refroidissement intelligent et d’optimisation de l’énergie pour réduire les coûts opérationnels. Ces améliorations s’alignent sur les objectifs mondiaux de durabilité et d’ESG. Les entreprises préfèrent les installations de grade hyperscale pour la sécurité et l’évolutivité. Ce positionnement stratégique renforce la compétitivité du pays dans le paysage européen de l’infrastructure numérique.

- Par exemple, Microsoft a annoncé son intention d’établir une nouvelle région cloud à Athènes, marquant ainsi sa première région de centre de données en Grèce. L’entreprise s’est engagée à faire fonctionner tous ses centres de données avec 100 % d’énergie renouvelable d’ici 2025 et vise à atteindre un statut négatif en carbone d’ici 2030.

Accélération de la numérisation des entreprises et des secteurs critiques

La numérisation rapide des services financiers, de la santé et des médias crée de nouveaux besoins en colocation. De nombreuses entreprises modernisent leur infrastructure informatique pour soutenir les services en temps réel. La haute sécurité des données et la conformité réglementaire rendent la colocation attrayante pour les charges de travail sensibles. Cela permet aux entreprises de s’étendre sans investissements initiaux importants. Les startups cloud-native contribuent également à la montée en demande. Les secteurs des télécommunications, BFSI et de la santé sont à l’avant-garde de l’adoption, stimulant l’expansion de la capacité dans les principales zones urbaines. Ces changements soulignent le rôle croissant du marché dans le soutien de la stratégie numérique plus large de la Grèce. Les investisseurs voient un potentiel à long terme dans les contrats d’entreprise stables.

- Par exemple, le groupe Athens Exchange (ATHEX Group) a lancé un nouveau système de trading Linux OASIS en 2024, offrant une latence inférieure à 1 milliseconde et une capacité à traiter plus de 2 500 messages par seconde, et détient la certification ISO 27001 pour son système de gestion de la sécurité de l’information.

Initiatives gouvernementales favorables et soutien politique

Les incitations gouvernementales et les politiques d’infrastructure stimulent la croissance du marché. Les avantages fiscaux, les procédures de permis simplifiées et les programmes de financement numérique attirent les opérateurs mondiaux. Les stratégies nationales promouvant les réseaux 5G et fibre renforcent l’écosystème de colocation. Les partenariats public-privé améliorent la fiabilité énergétique des installations de données. Cela encourage des modèles opérationnels durables et efficaces. Les projets d’intégration régionale augmentent les flux de données transfrontaliers. Ces efforts positionnent la Grèce comme un hub numérique pour le sud-est de l’Europe. Cet environnement axé sur les politiques renforce la confiance des investisseurs et accélère la construction de nouveaux centres de données.

Tendances du marché

Intégration des énergies vertes et des normes de durabilité

Le marché de la colocation des centres de données en Grèce connaît un fort virage vers l’intégration des énergies renouvelables. Les opérateurs adoptent des systèmes de refroidissement écoénergétiques pour réduire leur empreinte carbone. Les partenariats solaires et éoliens soutiennent les besoins énergétiques des installations. Les fournisseurs de colocation visent à s’aligner sur les normes du Green Deal de l’UE. Cet alignement améliore la résilience énergétique et la performance ESG. Les locataires privilégient de plus en plus les centres de données avec des certifications de durabilité. Les systèmes de surveillance avancés aident à optimiser le PUE et à réduire les déchets. Cette focalisation environnementale améliore la compétitivité et attire les investisseurs axés sur le vert.

Demande croissante pour l’informatique en périphérie et les solutions à faible latence

La montée des applications IoT et le déploiement de la 5G créent de nouvelles opportunités de déploiement en périphérie. Les entreprises recherchent la colocation en périphérie pour réduire la latence et améliorer la fiabilité des services. Cela améliore les performances pour les charges de travail d’IA, les villes intelligentes et le streaming média. Les fournisseurs étendent les micro-centres de données modulaires dans des emplacements stratégiques. Cette tendance permet un calcul décentralisé plus proche des utilisateurs finaux. Les déploiements hybrides combinant l’infrastructure centrale et périphérique gagnent en popularité. Les opérateurs de télécommunications jouent un rôle crucial dans la mise en place des écosystèmes de périphérie. La tendance renforce la position de la Grèce dans l’infrastructure de données avancée.

Accent croissant sur les améliorations de la sécurité et de la conformité

La protection des données et la conformité deviennent centrales dans les stratégies opérationnelles. De nouvelles directives de l’UE poussent les fournisseurs à adopter des cadres de sécurité robustes. Les opérateurs intègrent un chiffrement avancé, une architecture de confiance zéro et une surveillance en temps réel. Cela renforce la confiance parmi les clients des secteurs BFSI, gouvernementaux et de la santé. La conformité avec l’ISO et le RGPD améliore la crédibilité mondiale. La demande pour des installations certifiées augmente dans toutes les tailles d’entreprises. Les investissements en sécurité stimulent les contrats à long terme avec les industries sensibles. Ce changement élève la maturité du marché et le positionnement concurrentiel.

Intégration Technologique et Déploiement d’Infrastructures Intelligentes

L’automatisation et l’intégration de l’IA transforment les opérations des installations de colocation. Les fournisseurs déploient des systèmes de gestion énergétique intelligents et de maintenance prédictive. Ces systèmes aident à minimiser les temps d’arrêt et à augmenter l’efficacité énergétique. Cela améliore la performance globale et l’expérience client. La surveillance basée sur l’IA améliore l’optimisation du refroidissement et l’allocation des ressources. L’infrastructure intelligente soutient la gestion dynamique des charges de travail. Ce changement attire les grands fournisseurs de cloud et les entreprises ayant des exigences de haute performance. Les avancées technologiques établissent de nouvelles références opérationnelles pour l’industrie.

Défis du Marché

Coûts Énergétiques Élevés et Contraintes de l’Infrastructure Électrique

Le marché de la colocation des centres de données en Grèce fait face à une augmentation des coûts énergétiques et à des limitations du réseau. Les opérateurs luttent contre les fluctuations des prix de l’énergie qui affectent les marges opérationnelles. Une capacité renouvelable limitée dans certaines régions augmente la dépendance aux sources traditionnelles. La stabilité de l’alimentation est cruciale pour garantir le temps de fonctionnement et la fiabilité du service. De nombreux fournisseurs investissent dans des solutions de secours pour résoudre ces problèmes. Cela augmente les dépenses en capital et la complexité opérationnelle. Les mises à niveau du réseau nécessitent du temps et des investissements significatifs, créant des barrières à l’entrée. Le défi impacte l’évolutivité à long terme et la compétitivité des coûts sur le marché régional.

Complexités Réglementaires et Pénurie de Compétences dans les Opérations Avancées

Les cadres réglementaires complexes ralentissent les délais de déploiement des nouvelles installations. Les approbations environnementales et les restrictions de zonage prolongent souvent l’achèvement des projets. Les pénuries de talents en ingénierie avancée des centres de données limitent également l’efficacité opérationnelle. Cela rend difficile pour les fournisseurs de se développer ou d’adopter rapidement les technologies de nouvelle génération. Les opérateurs sont sous pression pour maintenir la conformité avec de multiples normes de l’UE et locales. Les programmes de formation pour les rôles spécialisés sont limités, retardant la vitesse de la transformation numérique. Ces lacunes réglementaires et de main-d’œuvre créent de l’incertitude pour les investisseurs. Les surmonter est essentiel pour une croissance durable et la compétitivité.

Opportunités du Marché

Position Géographique Stratégique et Potentiel de Connectivité Régionale

Le marché de la colocation des centres de données en Grèce bénéficie de sa position à l’intersection de trois continents. Sa position stratégique soutient les réseaux de câbles sous-marins et la connectivité mondiale. Cet avantage attire les acteurs hyperscales cherchant à étendre la capacité européenne. Les investissements croissants dans l’infrastructure télécom renforcent son rôle en tant que hub régional. Cela améliore les opportunités pour les services transfrontaliers et l’adoption du cloud. De nouveaux projets de câbles sous-marins améliorent encore la fiabilité de la connectivité. Cette position rend la Grèce attrayante pour les investissements à long terme dans l’infrastructure numérique.

Expansion des Solutions d’Infrastructure Durables et Modulaires

La concentration croissante sur la durabilité crée une demande pour des centres de données écologiques. L’infrastructure modulaire offre un déploiement plus rapide et une flexibilité opérationnelle. Elle aide les fournisseurs à évoluer avec des coûts d’investissement réduits et une utilisation minimale des terres. L’intégration des énergies renouvelables améliore la résilience énergétique et répond aux objectifs de conformité de l’UE. Ce changement attire les entreprises axées sur l’environnement à la recherche de solutions d’hébergement durables. Il soutient également les applications émergentes comme le edge computing et les charges de travail d’IA. Les technologies modulaires et vertes positionnent les fournisseurs pour capturer de nouveaux segments de marché.

Segmentation du marché

Par type

La colocation de détail détient la plus grande part du marché de la colocation de centres de données en Grèce en raison de sa flexibilité et de son efficacité économique pour les entreprises. Les PME et les entreprises axées sur le numérique préfèrent les configurations de détail pour une infrastructure évolutive et sécurisée. La colocation en gros se développe à mesure que les fournisseurs hyperscale augmentent leur capacité. L’adoption de la colocation cloud hybride augmente avec les stratégies multi-cloud. Le mélange de modèles de détail et de gros reflète la demande évolutive des entreprises. La forte croissance du segment est soutenue par la transformation numérique croissante et l’adoption du cloud.

Par niveau de tier

Les installations de niveau 3 dominent le marché de la colocation de centres de données en Grèce, représentant la plus grande part de marché. Ces installations offrent une forte redondance, une haute disponibilité et une évolutivité pour les opérations des entreprises. Le niveau 4 gagne en popularité à mesure que les secteurs hyperscale et financier exigent une fiabilité accrue. Les niveaux 2 et 1 restent pertinents pour les entreprises sensibles aux coûts avec des besoins d’infrastructure de base. La demande croissante des entreprises pour une sécurité et des performances robustes soutient la croissance du niveau 3. Il établit des normes opérationnelles pour les futures expansions et modernisations.

Par taille d’entreprise

Les grandes entreprises détiennent une part majeure du marché de la colocation de centres de données en Grèce, motivées par des charges de travail complexes et des besoins en sécurité des données. Elles privilégient des installations avancées avec des normes de conformité élevées. Les PME augmentent leur adoption pour réduire les coûts d’infrastructure informatique. La disponibilité de modèles de tarification flexibles et d’espaces modulaires soutient la participation des PME. La maturité numérique croissante dans les deux segments stimule l’expansion continue de la capacité. Cet équilibre entre grandes entreprises et PME alimente une croissance stable dans l’ensemble de l’industrie.

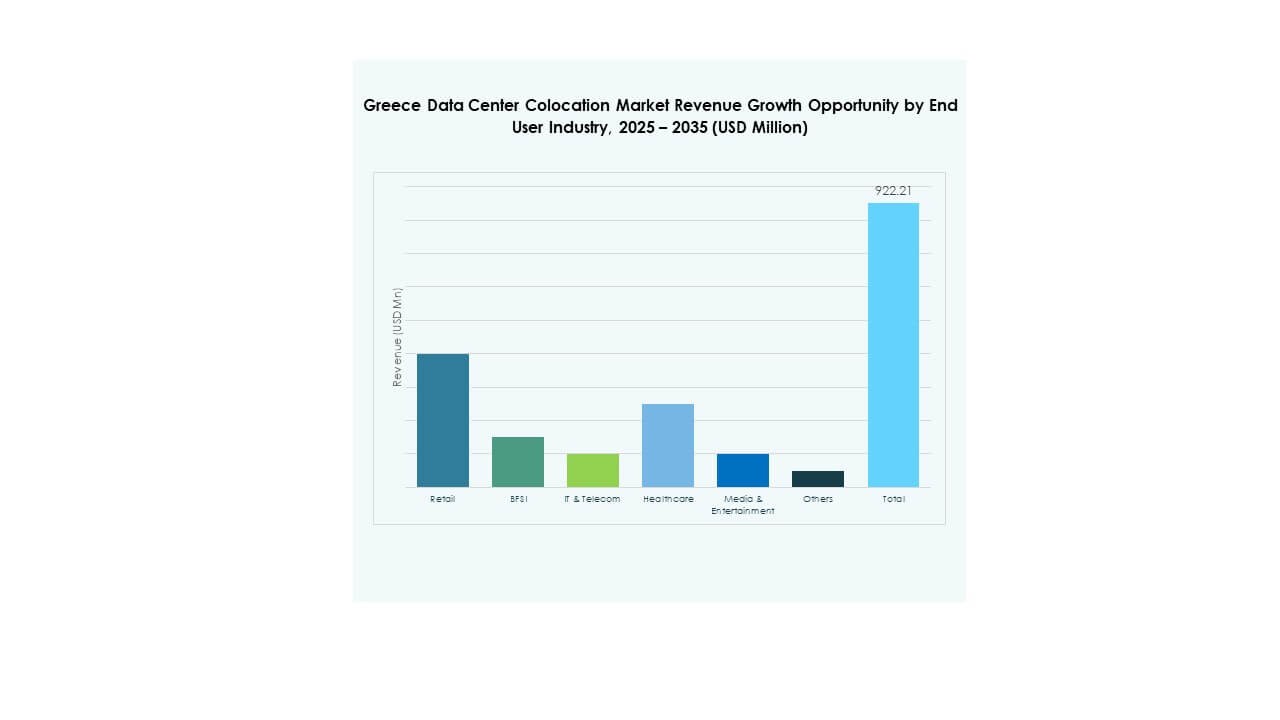

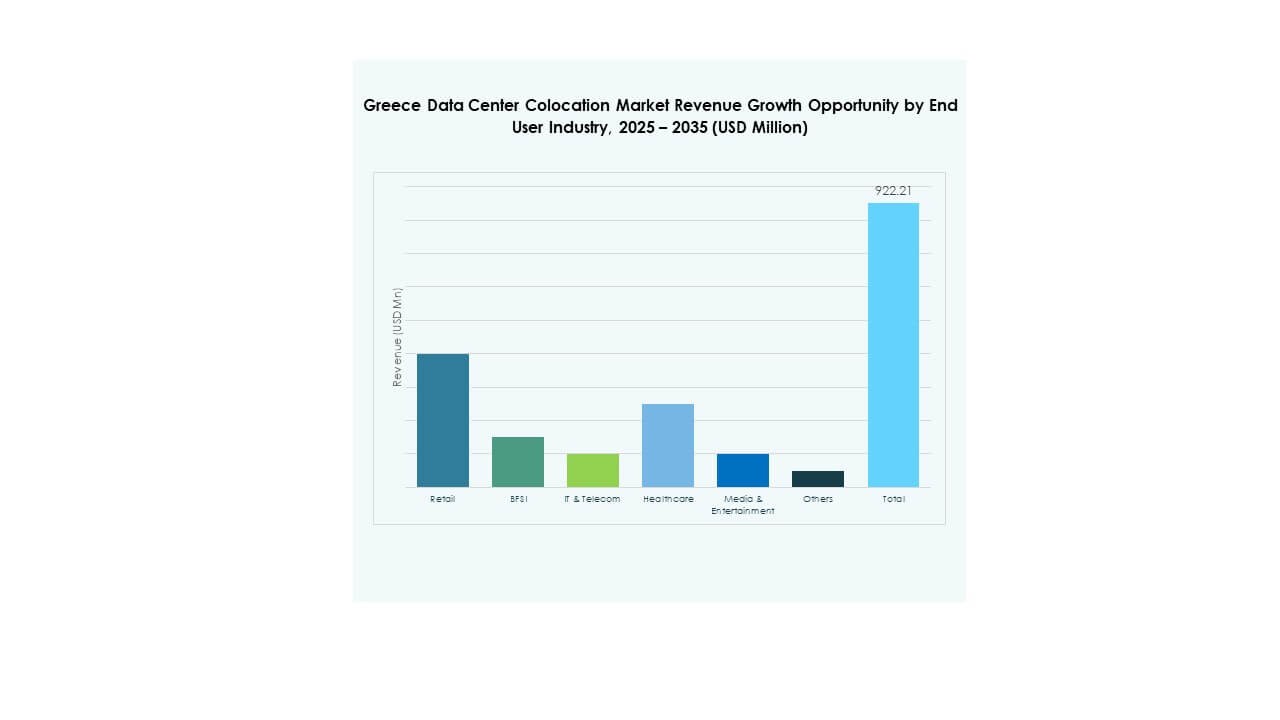

Par industrie utilisatrice finale

Le secteur IT & Télécom mène le marché de la colocation de centres de données en Grèce, soutenu par un trafic de données élevé et l’expansion de la 5G. Le secteur BFSI suit en raison des exigences strictes en matière de sécurité des données et de conformité. Les secteurs de la santé et des médias montrent une adoption rapide avec la croissance des services numériques. Le commerce de détail et d’autres industries comptent sur la colocation pour le commerce électronique et l’analytique. La diversité de la demande à travers les industries renforce les perspectives à long terme du marché. La forte adoption sectorielle attire également les acteurs internationaux à la recherche d’investissements stables.

Perspectives régionales

Sud de la Grèce : Part de marché la plus forte avec une infrastructure avancée

Le sud de la Grèce détient la plus grande part du marché de la colocation de centres de données en Grèce avec 42%, soutenu par une connectivité robuste et une infrastructure mature. Athènes est en tête avec de nombreuses installations hyperscale et de détail. La présence de câbles sous-marins renforce son rôle dans la connectivité internationale. La stabilité de l’approvisionnement énergétique et les réglementations favorables attirent les investissements étrangers. De nombreuses grandes entreprises préfèrent s’implanter dans cette région en raison de sa position stratégique. Elle renforce son rôle en tant que principal hub de colocation pour le sud-est de l’Europe.

- Par exemple, le campus de centres de données d’Athènes de Digital Realty comprend ATH1, ATH2 et ATH3, offrant une surface totale de colocation de plus de 10 600 m². ATH3 s’étend sur 28 215 ft² et dispose d’une redondance de refroidissement N+2 ainsi que des certifications ISO 27001, ISO 50001 et PCI-DSS.

Grèce centrale : Émergence rapide avec des installations de taille moyenne en expansion

La Grèce centrale représente 34% du marché de la colocation de centres de données en Grèce, stimulée par la demande des entreprises de taille moyenne. Cette sous-région bénéficie de l’expansion des réseaux de fibre optique et de la croissance industrielle. Les villes de second rang deviennent attractives pour les déploiements en périphérie et la colocation de détail. Les coûts fonciers plus bas et les incitations énergétiques soutiennent la construction de nouvelles installations. Sa croissance reflète un passage vers des stratégies d’infrastructure distribuée. Cette tendance améliore la résilience du réseau et élargit la couverture nationale pour les services de colocation.

- Par exemple, le campus de centres de données d’Athènes de Lamda Hellix, certifié par l’Uptime Institute, offre 6 000 m² d’espace opérationnel, héberge plus de 1 000 racks et fournit une capacité électrique de 11 MVA pour soutenir les clients d’entreprise et de colocation.

Grèce du Nord : Marché en croissance avec des liens stratégiques transfrontaliers

La Grèce du Nord représente 24% du marché de la colocation de centres de données en Grèce, soutenue par sa proximité avec les Balkans. Sa position près des routes commerciales clés améliore le potentiel de connectivité transfrontalière. Les projets d’infrastructure visent à améliorer la fiabilité de la fibre et de l’énergie dans cette sous-région. Les fournisseurs de colocation ciblent cette zone pour une expansion future afin de desservir les pays voisins. Son rôle stratégique augmente à mesure que les économies balkaniques accélèrent leur transformation numérique. Cette diversification régionale renforce le réseau national d’infrastructure de données.

Informations compétitives :

- Lamda Hellix

- Groupe OTE

- Forthnet

- Global Cloud Xchange

- Amazon Web Services (AWS)

- Google Cloud

- China Telecom Corporation Limited

- Colt Technology Services Group Limited

- CoreSite

- CyrusOne

- Digital Realty Trust

- Equinix, Inc.

- NTT Ltd. (NTT DATA)

Le marché de la colocation de centres de données en Grèce présente une forte concurrence entre les opérateurs hyperscale mondiaux et les fournisseurs locaux. Lamda Hellix et le groupe OTE mènent l’expansion locale avec des installations avancées et une connectivité régionale. Les acteurs mondiaux tels qu’AWS, Google Cloud, Equinix et Digital Realty renforcent leur présence par l’expansion de la capacité et les mises à niveau technologiques. Il bénéficie d’investissements dans l’énergie verte, la haute redondance et les améliorations de la sécurité du réseau. Les partenariats entre opérateurs télécoms et fournisseurs de cloud redéfinissent les stratégies d’infrastructure. Les opérateurs locaux se concentrent sur la personnalisation des services et l’alignement réglementaire, tandis que les entreprises mondiales mettent l’accent sur l’évolutivité et les portefeuilles de services avancés. Ce mélange compétitif stimule l’innovation, augmente la capacité et améliore la fiabilité des services sur l’ensemble du marché.

Développements récents :

- En octobre 2025, NTT DATA a signé un accord de collaboration stratégique avec AWS pour fournir des solutions de centre de contact alimentées par l’IA, améliorant les synergies des centres de données mondiaux et la capacité des services cloud pour les clients d’entreprise, y compris des opportunités pour le marché grec.

- En août 2025, AWS a accéléré son soutien aux entreprises européennes en prévoyant de lancer le Cloud Souverain Européen d’AWS à Brandebourg, en Allemagne, d’ici la fin de 2025, soutenu par un investissement de 7,8 milliards d’euros dans l’infrastructure, offrant aux clients grecs et régionaux la possibilité de tirer parti des services sécurisés d’AWS une fois la nouvelle région ouverte.

- En août 2025, Digital Realty a lancé ATH3, le plus grand centre de données hyperscale de Grèce à Koropi, Athènes, répondant aux besoins cloud de l’Europe du Sud-Est. Le campus, initialement lancé par Lamda Hellix, renforce désormais la position de leader de Digital Realty sur le marché grec.

- En juillet 2025, Vodafone Grèce a formé un partenariat stratégique d’infrastructure avec Digital Realty pour construire des routes fixes supplémentaires entre la Crète et les grandes villes, parmi d’autres plans visant à améliorer la connectivité de l’infrastructure numérique de la Grèce. Ce partenariat vise à renforcer la position du pays en tant que hub de connectivité régional.

- En juin 2025, le Campus de Centres de Données d’Athènes de Digital Realty a été sélectionné par Amazon Web Services (AWS) pour un nouvel emplacement AWS Direct Connect, améliorant les offres de connectivité cloud de l’installation et positionnant Athènes comme un nœud clé dans l’infrastructure réseau européenne d’AWS.